Vermögensverwaltende GmbH: Ab wann lohnt es sich?

steuerngmbhTrading GmbHVermögensverwaltungETFVermögensverwaltende GmbHdaytradingderivateDividendenRIDE Capital

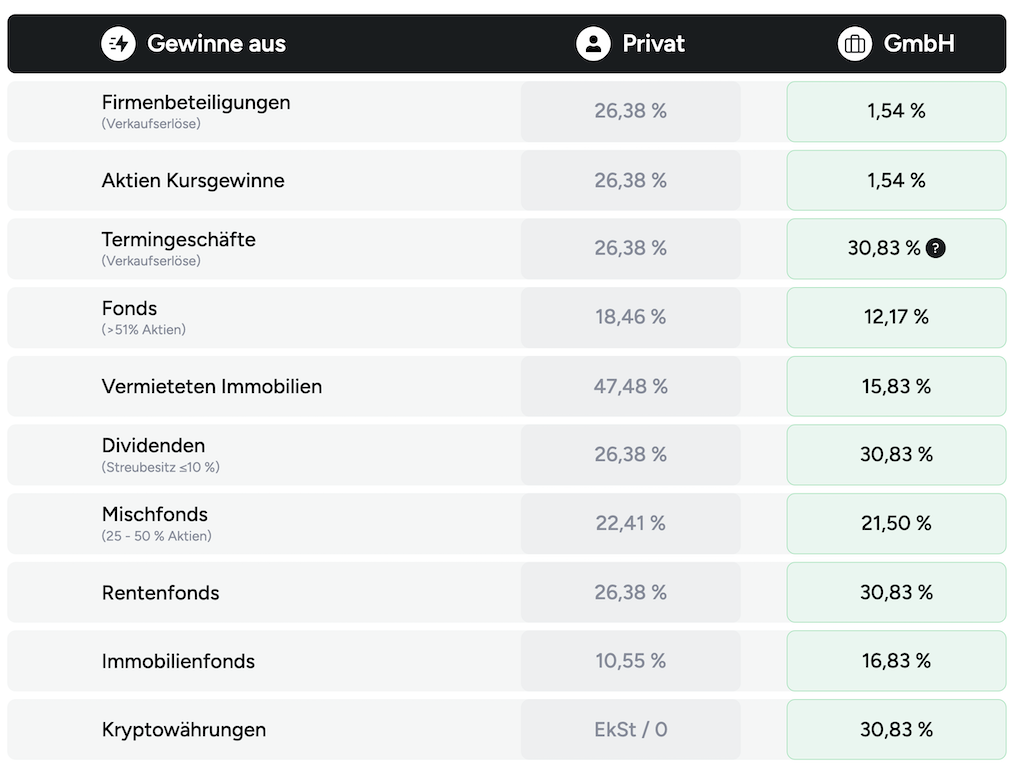

Aufgrund des deutschen Steuerrechts macht es einen signifikanten Unterschied, zumindest hinsichtlich der Steuern, ob du als Privatperson handelst oder deine Handelsaktivitäten gewerblich in einer GmbH verpackst. Ob sich das lohnt, ist aber eine höchst individuelle Frage, die wir hier klären möchten.

Am Anfang: Was ist die vermögensverwaltende GmbH genau?

Kosten und Steuern mindern die Rendite - so viel dürfte jedem Anleger bereits bewusst sein. Die Kosten, die beim Investieren, Halten und Traden entstehen, sind durchaus vielfältig. Bei ETFs hast du zum Beispiel die TER, welche die Höhe der laufenden jährlichen Kosten beziffert und sich im Regelfall, je nach ETF, bei etwa 0,1 bis 0,9 % bewegt. Außerdem entstehen dir Transaktionskosten bei deinem Broker, Quellensteuern und natürlich die allgemeinen Steuern, die in Deutschland auf Kapitalerträge zu zahlen sind - und auf die zusätzlich noch der Solidaritätszuschlag anfällt, von dem Kapitalerträge, anders als die meisten Einkommen, nicht befreit sind.

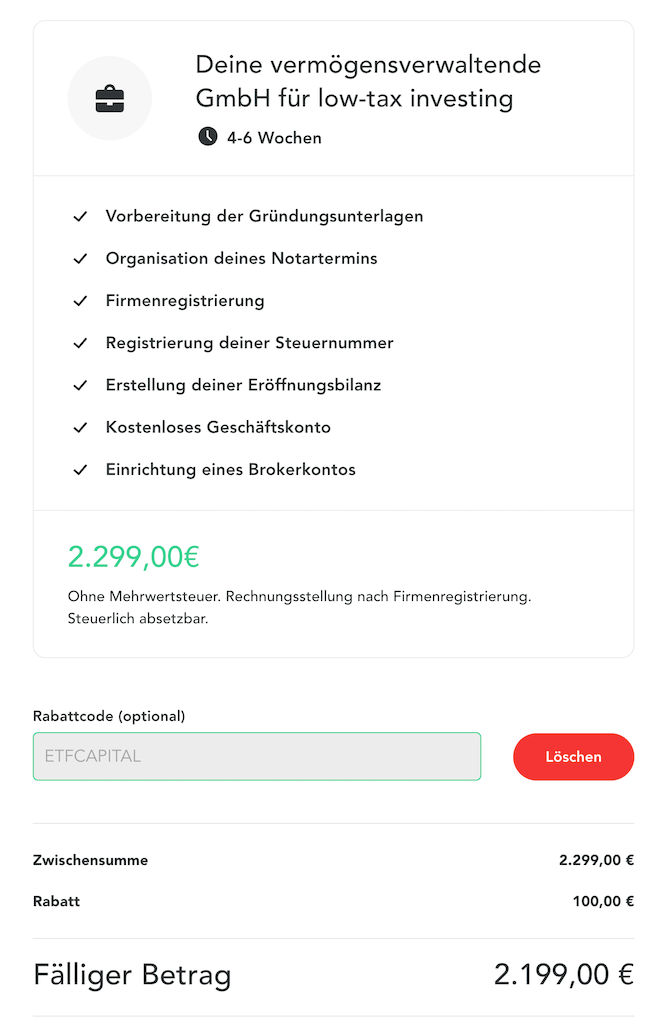

Jetzt 100 Euro mit dem Rabatt-Gutschein ETFCAPITAL auf die GmbH-Gründung sparen!

Jetzt gründen.

(Werbung)

Wie ihr Name schon verrät, ist die vermögensverwaltende GmbH also ein Unternehmen, das sich nicht auf das Produzieren und Verkaufen, sondern auf Gewinne aus eingebrachtem Kapital und daran gekoppelten Investitionen konzentriert. Sie ist auch als Sparschwein UG, Spardosen GmbH oder Trading GmbH bekannt.

Der Gesetzgeber spricht also davon, dass Vermögen "verwaltet" werden soll. Welches Vermögen genau, ist zunächst unerheblich. Solche GmbH lassen sich, worum es hier auch gehen soll, für Aktien und ETFs sowie deren Handel gründen, ebenso können darin aber Immobiliengeschäfte, Direktbeteiligungen an Unternehmen oder Unternehmensanteile aus einer übergeordneten Holding-Struktur "verpackt" werden.

Da für dich am ehesten interessant ist, wie sich die Besteuerung bei Aktien und ETFs verändert, möchten wir uns mit diesem Artikel auch darauf konzentrieren.

Zur Erinnerung vorab noch einmal die Situation für Privatpersonen:

- in Deutschland gilt aktuell ein Steuerfreibetrag auf Kapitalerträge (Kursgewinne bei Verkauf sowie Dividenden) von 1000,- Euro pro Person

- alles darüber hinaus, was du nicht mit zuvor realisierten Verlusten verrechnen könntest, wird mit einer Steuer (der Abgeltungssteuer + Solidaritätszuschlag) in Höhe von 26,38 % belegt

- gegebenenfalls ist noch eine Kirchensteuer zu zahlen, die aber eliminiert werden kann, wenn der Depotinhaber nicht der Kirche zugehörig beziehungsweise ausgetreten ist

Steuern bei einer GmbH - das Grundprinzip erklärt

Wir wissen nun, wie sich die Situation bei Privatanlegern, im Rechtsstand einer natürlichen Person, verhält und was eine vermögensverwaltende GmbH ist. Das noch etwas komplexere Teileinkünfteverfahren klammern wir an dieser Stelle aus, da dafür ein Anteil am Unternehmen von 1 % oder höher notwendig ist, was für Privatanleger gänzlich unrealistisch ist, selbst bei Small Caps.

Bei einer vermögensverwaltenden GmbH ist die Situation nun anders, denn das ist dann eine Kapitalgesellschaft (statt du als natürliche Person), folglich untersteht sie einerseits dem Gewerberecht, den Normen des Gewerbebetriebs sowie der Gewerbesteuer. Letztere sorgt für Kosten, die bei der Gesamtkalkulation natürlich berücksichtigt gehören.

Zu differenzieren ist bei der GmbH zwischen den Steuern, die bei Veräußerungen von Aktien und ETFs anfallen sowie denen, die der Gesetzgeber für erhaltene Dividenden erhebt. Anders als bei einer natürlichen Person, sind sie hier nämlich nicht mehr identisch.

Zur Besteuerung von Veräußerungen und Kursgewinnen

Zunächst ist es egal, ob du ausländische oder inländische Aktien verkaufst, für die Steuerlast besteht dahingehend kein Unterschied. Aufgrund der Beteiligung deiner Kapitalgesellschaft (der GmbH) an einer anderen Kapitalgesellschaft (dem Unternehmen hinter der Aktie) greift eine Steuerfreiheit von 95 % innerhalb der GmbH. Folglich würdest du, wenn du eine Aktie mit 1.000 Euro Gewinn verkaufst, nur einen Steuersatz in Höhe von 1,54 % zahlen. Als natürliche Person müsstest du, wenn dein Freibeitrag schon ausgeschöpft ist und keine Verlustverrechnung möglich ist, stattdessen die oben erwähnten etwas mehr als 26 % zahlen.

Wir merken uns also: Veräußerungen von Aktien werden statt mit 26,38 % dann nur noch mit 1,54 % besteuert.

Zur Besteuerung von Dividenden

Hier gibt es nun zwei Möglichkeiten. Erreicht deine vermögensverwaltende GmbH eine Beteiligungshöhe von mindestens 10 % an der gehaltenen Aktiengesellschaft, musst du nur einen Steuersatz von 0,75 % auf deine Dividendenerträge zahlen. Das ergibt sich durch das pauschale Ansetzen von 5 % als Kosten sowie der Körperschaftssteuer von 15 %. Du zahlst also 5 % von 15 %, was dann 0,75 % ergibt.

In der Praxis ist die Wahrscheinlichkeit aber sehr klein, dass du mit deiner GmbH 10 % an einer Aktiengesellschaft erwirbst. Aus diesem Grund würde die Dividende dann komplett steuerpflichtig werden. Da wiederum wäre deine GmbH nachteilig gestellt, denn nun zahlst du mit der Körperschaftssteuer eingerechnet etwas mehr als 30 % auf Dividenden, während du als natürliche Person 26,38 % zahlst.

Hier merken wir uns also: Erhaltene Dividenden sind in der vermögensverwaltenden GmbH eher unattraktiv, außer du hast so viel Kapital, dass du mehr als 10 % Beteiligung pro Dividenden-Unternehmen aufbauen kannst. Dann würdest du sehr viel sparen (0,75 % Steuern statt 26,38 %). Gehören dir nicht mindestens 10 % des Unternehmens, in das du investierst, musst du die volle Dividende versteuern, zusätzlich zur Körperschaftssteuer, was dann 30,83 % ergibt.

Zur Besteuerung bei ETFs

Die Situation verändert sich nun erneut. Bedenke, dass du als natürliche Person eine Teilfreistellung in Höhe von 30 % auf ETFs erhältst. Deine reale Steuerlast als natürliche Person ist bei Aktienfonds, die sich zu mindestens 51 % aus Aktien zusammensetzen, daher 18,46 %. Wenn du in einen Mischfonds investierst, der nur zu 25 bis 50 % aus Aktien besteht, wäre die Steuerlast für natürliche Personen bei 22,41 %.

In einer vermögensverwaltenden GmbH entstehen geringere Kosten. Aktienfonds mit mehr als 51 % Aktienanteil werden mit 12,17 % besteuert, Mischfonds hingegen mit 21,50 %. Du kannst bei Aktienfonds deine Steuerlast also um rund 40 % senken, bei Mischfonds ist der Unterschied hingegen marginal und den Aufwand der Gründung einer GmbH nicht wert. Du siehst also, nicht nur hier, sondern auch bei den vorherigen Beispielen, dass deine Anlagestrategie und Portfoliozusammensetzung eine Schlüsselrolle dahingehend spielen, ob sich die Firmierung einer vermögensverwaltenden GmbH tatsächlich lohnt.

Der Grund für die Ersparnis ist die hohe Freistellung bei Veräußerung von Aktien-ETFs, welche bei Kapitalgesellschaften in der Regel 80 % beträgt.

Zur Besteuerung von Derivaten

Wenn du häufig und mit größeren Summen in Derivate wie z. B. Optionsscheine investierst, wird dir eine Gesetzesänderung aus dem Jahr 2021 ein Dorn im Auge sein. Durch eine Änderung im Einkommenssteuergesetz ist es nun nämlich nur noch möglich Verluste aus Termingeschäften bis maximal 20.000 Euro steuerlich geltend zu machen. Danach bleibst du vollständig auf den Verlusten sitzen und kannst sie nicht mehr gegenrechnen. Die Neuregelung gilt aus Gründen, die wohl nur die Politik kennt und versteht, aber lediglich für Privatpersonen. Institutionelle und Vermögende, die in einer Kapitalgesellschaft handeln, sind von dieser Obergrenze befreit.

An einem Beispiel lässt sich die Unsinnigkeit und die klare Benachteiligung von Privatpersonen verdeutlichen. Gehen wir davon aus, dass du mit Derivaten 500.000 Euro Gewinn und ebenso 500.000 Euro Verlust gemacht hast. Im Endeffekt hast du also keinen Gewinn gemacht, also sollten auch keine Steuern anfallen - könnte man meinen. Aufgrund der Obergrenze von 20.000 Euro für Privatpersonen würdest du als natürliche Person nun aber 126.600 Euro Steuern zahlen müssen - hast also nach Steuern einen Verlust mit deinen Derivaten in eben dieser Höhe fabriziert.

In einer GmbH kannst du hingegen beide Seiten, die 500.000 Euro Gewinn und die 500.000 Euro Verlust, komplett gegenrechnen. Du zahlst also keine Steuern, da du ja auch keinen Gewinn gemacht hast, da du die Verluste zu 100 % den Gewinnen gegenüberstellst - statt nur 20.000 Euro Verluste von eigentlich 500.000 Euro Verlusten.

Sinn und Nutzen der vermögensverwaltenden GmbH

Anhand der verschiedenen Situationen und Gesetzesvorgaben, je nach genutztem Instrument, zeigt sich bereits der Nutzen der vermögensverwaltenden GmbH. Für Dividendenjäger sind sie aufgrund der höheren Kosten meist unattraktiv. Für Anleger, die mit hohen Summen Derivate handeln oder Daytrading betreiben, ist sie hingegen fast schon eine Notwendigkeit, wie das eben dargelegte Beispiel zur steuerlichen Behandlung von Derivaten zeigt. Für ETF-Anleger und solche, die in Aktien ohne Dividendenausschüttungen investieren, ist sie definitiv eine Option, da weniger Steuern anfallen, also mehr Erträge thesaurieren können.

Video: Trading GmbH sinnvoll?

Ab welchem Kapital lohnt sich die Gründung solch einer GmbH?

Das lässt sich, mit Hinblick auf die Kosten, nicht pauschalisieren. Es ist maßgeblich davon abhängig, wie sich dein Depot zusammensetzt und welche Kapitalmarktinstrumente du nutzt. Du solltest außerdem immer bedenken, dass weitere Kosten anfallen, außer du hast das nötige Wissen, um die Buchhaltung deiner GmbH eigenständig zu führen. Anderenfalls wird der Steuerberater, an den du das Mandat übergibst, natürlich ebenfalls die Hand aufhalten. Da solltest du im Normalfall mit einem kleinen vierstelligen Betrag pro Jahr rechnen, was aber auch von den bewegten Summen und Handelsaktivitäten abhängig ist.

Frühestens lohnt sich solch eine vermögensverwaltende GmbH ab einem Kapital von 80.000 bis 100.000 Euro. Das ist aber, mit Hinblick auf deine Depotzusammensetzung und die Verwaltung der GmbH, fast schon der Optimalfall. Bei den meisten Buy and Hold Anlegern, die nur ETFs und ein paar Einzelaktien halten, sind 250.000 Euro aufwärts realistischer. Eine deutliche Steuerersparnis und signifikante Thesaurierung als Buy and Hold Anleger wirst du eher ab siebenstelligen Beträgen erzielen.

Welche Alternativen gibt es?

Es gibt eine Reihe von alternativen Rechtsformen, die es Anlegern ermöglichen, ihr Vermögen professionell zu verwalten und gleichzeitig Steuervorteile zu nutzen. Einige dieser Alternativen sind:

- Familienstiftung: Eine Familienstiftung ist eine private Stiftung, die von einer Familie eingerichtet wird, um ihr Vermögen zu verwalten und zu schützen. Sie bietet eine hohe Flexibilität bei der Vermögensverwaltung und ermöglicht es, steuerliche Vorteile zu nutzen.

- Offshore-Gesellschaft: Eine Offshore-Gesellschaft ist eine Gesellschaft, die in einem anderen Land als dem des Anlegers gegründet wird, um von niedrigeren Steuersätzen zu profitieren. Allerdings sind Offshore-Gesellschaften in Deutschland nicht immer erlaubt und es gibt auch Risiken, dass sie als illegaler Steuervermeidung angesehen werden können.

- Trust: Ein Trust ist eine rechtliche Vereinbarung, die es ermöglicht, das Vermögen zu schützen und zu verwalten, ohne dass es direkt im Besitz des Anlegers ist. Trusts bieten eine hohe Flexibilität bei der Vermögensverwaltung und ermöglichen es, steuerliche Vorteile zu nutzen.

FAQ

Ab wann lohnt sich eine vermögensverwaltende GmbH?

Es gibt keine allgemeingültige Antwort. Die Faustregel sagt ab etwa 100.000 Euro Vermögen kann sich eine vermögensverwaltende GmbH oder UG bereits lohnen. Eine genaue Antwort kann dir dein Steuerberater geben oder der Selbsttest von Ride.

Was braucht eine GmbH?

- Mindeststammkapital: Ein wichtiger Faktor bei der Gründung einer GmbH in Deutschland ist das Stammkapital. Das Mindeststammkapital beträgt 25.000 Euro. Mindestens die Hälfte dieses Betrags, also 12.500 Euro, muss bei der Gründung eingezahlt werden.

- Geschäftsführer: Jede GmbH muss mindestens einen Geschäftsführer haben. Dies kann eine natürliche Person sein, die voll geschäftsfähig ist, also das 18. Lebensjahr vollendet hat und nicht durch gerichtliche Anordnung in der Geschäftsfähigkeit beschränkt ist.

- Gründungsprotokoll und Gesellschaftsvertrag: Die Gründung einer GmbH muss notariell beurkundet werden. Das bedeutet, dass ein Notar den Gründungsvertrag (auch Gesellschaftsvertrag genannt) aufsetzt und die Unterschriften der Gesellschafter beglaubigt.

- Handelsregistereintragung: Die GmbH existiert rechtlich erst, wenn sie in das Handelsregister eingetragen wurde.

Wer kann eine GmbH gründen?

In Deutschland kann im Prinzip jeder, egal ob natürliche oder juristische Person, eine Gesellschaft mit beschränkter Haftung (GmbH) gründen. Das schließt sowohl Inländer als auch Ausländer ein. Es sind keine speziellen Staatsangehörigkeiten oder Aufenthaltstitel erforderlich.

Wie lange dauert die Gründung?

Erfahrene Gründer können eine GmbH in ca. 6-8 Wochen eröffnen. Ohne Erfahrungen dauert es schnell mehrere Monate.

Muss ich zum Notar?

Ja. Eine Kapitallgesellschaft muss vom Notar beglaubigt werden.

Brauche ich eine GmbH oder reicht eine UG?

Theoretisch reicht auch eine UG. Jedoch kann auch das Stammkapital einer GmbH (25.000 Euro) nach Gründung in z. B. Aktien, ETFs oder Immobilien investiert werden. Das Stammkapital ist also nicht "weg".

Was bedeutet "ladungsfähige Anschrift"?

Die Anschrift der Firma muss eine sog. ladungsfähige Anschrift sein. D. h. der Inhaber muss dort also tatsächlich anzutreffen sein.

Kann die GmbH an meiner privaten Anschrift gemeldet werden oder brauche ich ein Büro?

Die meisten vermögensverwaltenden GmbHs sind auf die Privatanschrift des Gesellschafters angemeldet. Durch den Adresszusatz "c /o" kann die Firma ohne Probleme Post erhalten.

VV GmbH gründen mit RIDE

Ride Capital ist ein innovativer Dienstleister, der sich auf die Gründung und Verwaltung von vermögensverwaltenden GmbHs spezialisiert hat. Sie bieten einen strukturierten und effizienten Gründungsprozess, der es Händlern und Investoren ermöglicht, ihre Investitionen zu bündeln und von möglichen Steuervorteilen zu profitieren.

Ride Capital übernimmt dabei die gesamte Organisation und Durchführung des Gründungsprozesses. Sie erstellen die notwendigen Dokumente, kümmern sich um die Kommunikation mit Behörden und bieten Beratung und Unterstützung bei jeder Etappe der Gründung. Dabei steht das engagierte und kompetente Team von Ride Capital den Kunden jederzeit zur Seite.

Kundenbereich während der Gründungsphase

Ein weiterer Vorteil ist der innovative Online-Service von Ride Capital. Kunden haben Zugang zu einem benutzerfreundlichen Portal, das einen Überblick über den Gründungsprozess bietet und jederzeit den aktuellen Status zeigt. Zudem bietet Ride Capital einen exzellenten Kundenservice, der sowohl per Chat als auch telefonisch erreichbar ist, um Fragen zu beantworten und Unterstützung zu bieten.

Jetzt 100 Euro mit dem Rabatt-Gutschein ETFCAPITAL sparen! Zur kostenlosen telefonischen Beratung.

(Werbung)

Zusätzlich zur Gründung der GmbH unterstützt Ride Capital seine Kunden auch bei der Verwaltung ihrer GmbH (Admin-Service). Dies umfasst unter anderem die Koordination mit Steuerberatern und die Unterstützung bei der Buchführung. Dabei legt Ride Capital großen Wert auf Transparenz und stellt sicher, dass Kunden jederzeit einen klaren Überblick über ihre Finanzen haben - wie im Video auch zu sehen ist.

Kunden von Ride Capital profitieren also nicht nur von einem vereinfachten und effizienten Gründungsprozess, sondern auch von einem Rundum-Service, der die Verwaltung ihrer Investitionen vereinfacht und sie in die Lage versetzt, sich auf das zu konzentrieren, was wirklich zählt: ihre Investitionsentscheidungen.

Insgesamt ist Ride Capital eine ausgezeichnete Wahl für Händler und Investoren, die eine vermögensverwaltende GmbH gründen möchten und dabei auf einen zuverlässigen und kompetenten Partner setzen möchten.

Fazit

Die vermögensverwaltende GmbH ist eine spezielle Form der Kommanditgesellschaft, bei der der Geschäftsführer ausschließlich für die Verwaltung des Vermögens der Gesellschaft zuständig ist. Die Gesellschafter sind in diesem Fall nur passiv und überlassen die Verwaltung ihres Vermögens komplett der GmbH. Sie hat einige Vorteile gegenüber herkömmlichen Kommanditgesellschaften. Zum einen ist sie steuerlich vorteilhafter, da sie als "Sonderbetriebsausgabe" behandelt wird. Zum anderen gibt es keine Beschränkungen hinsichtlich der Anzahl der Gesellschafter.

Als juristische Person kann die GmbH eigene Rechte und Pflichten haben und ist unabhängig von ihren Gesellschaftern. Zudem haftet die GmbH nicht mit ihrem Privatvermögen, sollte sie Insolvenz anmelden müssen. Die GmbH kann auch leichter Kredite aufnehmen und Anleihen begeben. Durch die Doppelbesteuerung des Gewinns kann die GmbH steuerlich attraktiver sein als andere Unternehmensformen.

Auch können die Gesellschafter ihr Kapital jederzeit wieder abziehen, sofern die GmbH dies zulässt. Die vermögensverwaltende GmbH ist somit eine attraktive Alternative für Investoren, die ihr Kapital in einer Kommanditgesellschaft anlegen wollen, aber kein Interesse an der aktiven Teilnahme am Geschäftsbetrieb haben.

Unser Tipp: Bei Scalable Capital kannst Du rund 2000 ETFs von iShares, Lyxor, Xtrackers, WisdomTree und Amundi von 7:30 bis 23 Uhr für nur 0,99 € handeln und dauerhaft kostenlos besparen. Monatliche Sparraten schon ab 1 €.

Mehr zum Thema:

steuerngmbhTrading GmbHVermögensverwaltungETFVermögensverwaltende GmbHdaytradingderivateDividendenRIDE Capital