Buy And Hold Strategie: Warum ist sie so überlegen?

Du wirst mit Sicherheit schon über den Begriff "Buy and Hold" (zu Deutsch: Kaufen und behalten) gestolpert sein. Gemeint ist die bekannteste und langfristig betrachtet sogar erfolgreichste Strategie, um Geld zu investieren - aber was zeichnet sie aus?

So funktioniert Buy and Hold

Das Prinzip hinter Buy and Hold ist schnell erklärt und liegt schon im Namen. Du kaufst eine Aktie oder einen ETF und hältst diese dann, verkaufst sie also nicht wieder. Wie lange du sie hältst, ist indes nicht festgelegt. Normalerweise bezieht sich das "Hold" aber auf einen sehr langen Zeitraum von mindestens einem vollen Marktzyklus, was historisch betrachtet ungefähr sieben bis acht Jahre sind. Noch besser ist natürlich, die Aktie oder den ETF einfach "für immer" zu halten - oder zumindest so lange, bis du im Ruhestand bist und deinen Entnahmeplan umsetzt.

In der Praxis lässt sich die Strategie natürlich noch weiter verfeinern. Insbesondere das sogenannte "Rebalancing" spielt dabei eine Schlüsselrolle. Außerdem kann auch das "Buy" in verschiedenen Facetten realisiert werden. Damit es tatsächlich eine Buy and Hold Strategie ist, musst du die jeweiligen Assets aber immer für einen langen Zeitraum halten. Verkäufe, Swing- oder Day-Trading und andere aktive Eingriffe sind also ein Tabu.

Hintergründe zur Buy and Hold Strategie

Natürlich handelt es sich hierbei nicht um ein Prinzip das "einfach so" entstanden ist. Gewachsen ist der Gedanke des Buy and Holds insbesondere aus historischen Analysen sowie verschiedenen Theorien des Kapitalmarktes. Zwei Theorien nahmen besonderen Einfluss auf das Anlageprinzip:

- Random Walk

- Markteffizienzhypothese

Beide Theorien besagen im Kern, dass es einem aktiven Investor nicht möglich ist, den Markt langfristig und nachhaltig zu schlagen, ganz besonders nicht nach Abzug von Steuern und Gebühren. Aktive Investoren sind bekanntlich jene, die ihr Depot eben "aktiv" verwalten, indem sie zum Beispiel Stockpicking betreiben (einzelne Unternehmen/Aktien auswählen) oder aktiv traden.

Ebenso positionierst du dich mit der Buy and Hold Strategie gegen die Chartanalyse (Technische Analyse/TA). Befürworter dieser glauben, dass sie mit verschiedenen Mustern und Indikatoren im Chart (also dem Kursverlauf) ein Muster für die weitere Entwicklung vorhersehen können und traden aktiv danach. All das spielt beim Buy and Hold keine Rolle.

Anwendung von Buy and Hold auf einen ETF

Die Strategie kannst du mit Einzelaktien genauso gut umsetzen wie mit einem ETF. Letzteres ist in der jüngeren Vergangenheit noch weitaus populärer geworden. Wenn du dich für einen ETF entscheidest, deckst du nämlich zugleich die Markteffizienzhypothese ab. Statt dich auf deine Analysen oder Bauchgefühl zu verlassen, kaufst du einfach einen marktbreiten ETF, der automatisch nach Marktkapitalisierung gewichtet. Der Klassiker hierfür wäre in Deutschland der Vanguard FTSE All-World UCITS ETF (Dist) (ISIN: IE00B3RBWM25).

Indem du solch einen ETF kaufst und dauerhaft hältst, profitierst du einerseits vom Zinseszinseffekt (bei thesaurierenden ETFs noch stärker als bei dem genannten ausschüttenden Fonds), andererseits deckst du den Markt in so einer großen Breite ab, dass die Entwicklung einer einzelnen Aktie de facto keine Rolle mehr spielt. Damit ist sichergestellt, dass du zwar einerseits nie besser als der Markt performst (kein Alpha generierst), andererseits aber auch nie schlechter.

Dein Portfolio wächst also ebenso, wie der Kapitalmarkt mitsamt seinen Indizes und relevanten großen und mittelgroßen Aktien/Unternehmen in seiner Ganzheit.

Was sind die Vorteile von Buy and Hold?

- Du sparst dir all die Transaktionskosten, die beim aktiven Handel mit Wertpapieren entstehen und vom Broker/der Bank erhoben werden.

- Du verlagerst deine Steuerlast in die Zukunft, wodurch du den Zinseszinseffekt steigerst.

- Du triffst keine emotionalen Entscheidungen, wie sie beim aktiven Handel immer entstehen, da du ja nur kaufst und hältst.

- Sofern du dein Portfolio anpasst, dann nur über eine Re-Allokation von neuem Kapital, dass du dann verstärkt in den einen statt den anderen ETF investierst.

- Du sparst dir durch eine Investition in einen marktbreiten ETF viel Aufwand und Zeit, was beides anderenfalls in Aktien- und Unternehmensanalysen fließen würde.

- Du zahlst insgesamt einen geringeren Spread und dein Portfolio ist, sofern du einen ETF nutzt, weniger stark für Volatilität anfällig.

Die Risiken langfristiger Investitionen

Während diese Strategie ihre Vorteile hat, gibt es auch verschiedene Risiken, die berücksichtigt werden sollten:

- Marktrisiko: Trotz der historischen Tendenz der Märkte, langfristig zu steigen, gibt es keine Garantie für zukünftige Erträge. Es besteht immer das Risiko eines signifikanten Marktabschwungs oder einer längeren Baisse.

- Inflationsrisiko: Auch wenn eine Aktie oder ein ETF eine positive Rendite erzielt, könnte die tatsächliche Kaufkraft des investierten Geldes durch Inflation erodiert werden, wodurch die realen Renditen negativ beeinflusst werden.

- Unternehmensrisiko: Beim Kauf von Einzelaktien besteht das Risiko, dass das Unternehmen, in das investiert wird, wirtschaftliche Schwierigkeiten erlebt, die seinen Aktienkurs erheblich beeinflussen könnten.

- Zusammensetzungsrisiko: Bei ETFs, die einen bestimmten Index abbilden, kann sich die Zusammensetzung des Index über die Zeit ändern. Ein Unternehmen, das heute Teil eines Index ist, könnte in der Zukunft herausfallen, was die Performance beeinflussen kann.

- Währungsrisiko: Bei Investitionen in ausländische Aktien oder ETFs, die internationale Vermögenswerte halten, besteht das Risiko von Währungsschwankungen, die die Renditen beeinflussen können.

- Liquiditätsrisiko: Manche Aktien oder ETFs können illiquide werden, besonders in Krisenzeiten. Das bedeutet, dass es schwierig sein könnte, diese Wertpapiere zu verkaufen, ohne den Preis erheblich zu beeinflussen.

- Opportunitätskosten: Indem man fest an eine Buy-and-Hold-Strategie gebunden ist, könnte man Gelegenheiten verpassen, Gewinne mitzunehmen oder in andere, attraktivere Investitionsmöglichkeiten zu reinvestieren.

- Rebalancing: Ohne regelmäßiges Rebalancing könnten Investoren ihre gewünschte Asset-Allokation verlieren, wodurch ihr Portfolio möglicherweise einem höheren Risiko ausgesetzt wird als ursprünglich beabsichtigt.

Prominente Befürworter der Buy and Hold Strategie

Vereinfacht ausgedrückt, existieren am Markt drei Teilnehmer: Aktive und passive Anleger sowie Hedgefonds. Es gibt hierbei Überschneidungen, denn ein Hedgefonds ist immer auch ein aktiver Anleger. Charakteristisch für diesen ist aber der Umstand, dass er sein eingesetztes Kapital eben "hedged" und sich dafür verschiedener Marktinstrumente bedient, während beispielsweise Pensionskassen zwar auch aktive Anleger sind, normalerweise aber keine Derivate oder vergleichbar risikobehaftete Instrumente nutzen.

Benjamin Graham

Die dritte Klasse ist der passive Anleger, der eine Buy and Hold Strategie umsetzt. Für diesen gibt es viele prominente Befürworter. Vordenker Benjamin Graham gab beispielsweise schon in den 1940er-Jahren den Hinweis, dass Anleger am stärksten profitieren, wenn sie wenige Aktien für eine sehr lange Zeit halten.

Auch Investorenlegende Warren Buffett ist Befürworter der Buy and Hold Strategie und setzt diese auch selbst um, wobei er sie auf Stockpicking einzelner Value-Aktien bezieht.

Warren Buffett

Warren Buffett, der Vorsitzende von Berkshire Hathaway und einer der erfolgreichsten Investoren aller Zeiten, ist ein starker Befürworter der Buy-and-Hold-Strategie. Er glaubt fest daran, in Unternehmen von hoher Qualität zu investieren und diese dann über lange Zeiträume zu halten, um von ihrem Wachstum und ihrer Wertschöpfung zu profitieren.

Eines seiner bekanntesten Zitate zu diesem Thema lautet: "Unsere Lieblingshaltedauer ist für immer." Dies unterstreicht seinen Glauben an die Langlebigkeit von soliden Investitionen.

Ein weiteres Zitat, das Buffetts Ansatz zur Geduld und langfristigen Orientierung hervorhebt, ist: "Der Aktienmarkt dient als Überbringer von Aktien von den Ungeduldigen zu den Geduldigen." Dies reflektiert seine Überzeugung, dass langfristige Investoren am Ende oft besser dastehen als diejenigen, die ständig versuchen, den Markt zu timen oder schnelle Gewinne zu erzielen. Buffetts beeindruckende Anlageerfolge und seine Philosophie haben viele Investoren dazu inspiriert, dem Buy-and-Hold-Ansatz zu folgen.

Burton Malkiel

Die weltbekannte "Bibel" der Buy and Hold Strategie kommt von Burton Malkiel und trägt den Titel "Random Walk Down Wall Street*". Da legt der Ökonom und Investor dar, wie es dem einzelnen Teilnehmer historisch unmöglich ist, den Markt dauerhaft nach Gebühren und Steuern zu schlagen. Malkiel ist zugleich einer der Vorreiter marktbreiter Indexfonds gewesen. Im deutschsprachigen Raum wurde das Thema in quasi identischer Form viele Jahre später von Gerd Kommer aufgegriffen.

Buy and Hold kannst du also sowohl mit einem ETF als auch mit Aktien und auch mit beiden Anlageklassen zusammen umsetzen. Mit einem ETF positionierst du dich besonders passiv und folgst der Markteffizienzhypothese. Aktien werden da üblicherweise nur sporadisch beigemischt und auch dann nur solche, die du für viele Jahre oder gar Jahrzehnte halten möchtest.

Jack Bogle

Jack Bogle, Gründer von The Vanguard Group – einem der weltweit größten Investmentfondsunternehmen – ist ein weiteres leuchtendes Beispiel für die Buy-and-Hold-Philosophie. Er hat nicht nur Vanguard gegründet, sondern auch den ersten Indexfonds für Privatanleger eingeführt, den Vanguard 500 Index Fund, welcher den S&P 500 abbildet.

Bogle glaubte fest daran, dass die meisten Investoren – insbesondere Privatanleger – am besten bedient sind, wenn sie in den gesamten Markt investieren und ihn dann langfristig halten, anstatt zu versuchen, den Markt durch aktives Handeln zu schlagen. Sein Argument war einfach: Da die meisten aktiven Fondsmanager den Markt nicht konsequent übertreffen können, besonders nach Abzug von Gebühren und Kosten, wäre es sinnvoller und rentabler, sich einfach für einen kosteneffizienten Indexfonds zu entscheiden und diesen langfristig zu halten.

Ein berühmtes Zitat von Bogle lautet: "Kaufen Sie nicht das Investmentprodukt. Kaufen Sie das Investment und halten Sie es." Dieser Gedanke fasst seine Philosophie perfekt zusammen und verdeutlicht die Vorzüge von Buy-and-Hold. Bis zu seinem Tod im Jahr 2019 blieb Bogle ein starker Befürworter dieser Strategie und hinterließ damit ein nachhaltiges Erbe in der Investmentwelt.

Niedrige Kosten sind ein wichtiges Pro-Argument

Die Buy-and-Hold-Strategie hat nicht nur den Vorteil der Einfachheit, sondern auch den der Kosteneffizienz. Ein Hauptgrund für die Beliebtheit dieser Strategie sind die im Vergleich zu anderen Anlagestrategien niedrigen Kosten. Während der Besitz von Einzelaktien in der Regel keine laufenden Gebühren verursacht, fallen bei ETFs Verwaltungsgebühren an, die als Total Expense Ratio (TER) bezeichnet werden. Bei vielen in Deutschland angebotenen ETFs liegt diese Gebühr, wie erwähnt, zwischen 0,10 und 0,25 %. Dies steht im Gegensatz zu aktiv verwalteten Fonds, bei denen neben den höheren Verwaltungsgebühren oftmals auch Performance-Gebühren anfallen.

Hinzu kommt, dass die wiederholten Kauf- und Verkaufstransaktionen, die bei einer aktiven Handelsstrategie üblich sind, zusätzliche Kosten in Form von Transaktionsgebühren, Spread-Kosten und potenziellen Steuerereignissen verursachen. Bei Buy-and-Hold werden diese Kosten durch den langfristigen Ansatz minimiert.

Ein konkretes Beispiel: Angenommen, ein Investor investiert 10.000 € in einen ETF mit einer TER von 0,20 % und hält diesen über 10 Jahre. Die Gesamtkosten über diese Zeit würden etwa 200 € betragen. Im Vergleich dazu könnten die Kosten für einen aktiv verwalteten Fonds, der jährlich Gebühren von 3 % erhebt, über den gleichen Zeitraum 3.000 € oder mehr betragen. Dieser erhebliche Unterschied in den Kosten kann im Laufe der Zeit einen erheblichen Einfluss auf die Gesamtrendite des Portfolios haben.

Schließlich sind die Kosten ein entscheidender Faktor, den Investoren kontrollieren können. Während Marktrenditen nicht vorhersehbar sind, können Investoren durch die Wahl kosteneffizienter Anlagestrategien wie Buy-and-Hold ihre Gesamtrenditen erheblich verbessern.

Anpassungen einer Buy and Hold Strategie

Nur weil du kaufst und hältst, heißt das nicht automatisch, dass du nicht auch Anpassungen vornehmen kannst.

Wenn du beispielsweise zwei ETFs hast, einen für die Schwellen- und einen für Industrieländer und die im 30/70-Verhältnis (Übergewichtung von Industrieländern) halten möchtest, musst du nach einigen Jahren mitunter Anpassungen vornehmen. Das liegt schlicht daran, dass sich die ETFs unterschiedlich entwickeln. Liefen Industrieländer sehr gut, musst du vielleicht künftig etwas mehr in den EM-Fonds investieren, um wieder deine gewünschte Allokation zu erzielen.

Selbiges gilt auch, wenn du andere Assets ins Portfolio nimmst. Möchtest du zum Beispiel immer einen Gold-Anteil von 5 % haben, zum Beispiel mit Xetra-Gold (ISIN: DE000A0S9GB0), musst du häufiger mal mehr Geld in eben diesen ETC investieren, wenn Aktien bis dato weitaus besser als der Goldkurs liefen. Ebenfalls wichtig: Solche Anpassungen sollst du nicht auf Wochen- oder Monatsbasis umsetzen, denn das würde nur unnötig viel Arbeit machen und die Transaktionskosten steigern. Normalerweise ist ein Rebalancing frühestens jährlich angebracht, meist reicht es aber auch, die Gewichtung alle zwei oder drei Jahre im Auge zu behalten und etwas gegenzusteuern.

Die Buy-Komponente: Sparplan und/oder Direktkäufe

Frei bist du in der Art und Weise, wie du den "Buy-Teil" der Strategie umsetzt. Da sich Vertreter des Buy and Holds gegen Markttiming positionieren, verwenden sie in der Regel einen Sparplan über einen monatlich festen Betrag.

Selbst wenn du Einzelkäufe tätigst, sollte Markttiming da keine Rolle spielen. Zwar erscheint es oft als attraktiv, Cash-Bestände zurückzuhalten und auf einen Rücksetzer zu warten, du kannst ihn aber nicht verlässlich voraussagen. Mitunter laufen die Märkte auch so gut, dass selbst der Rücksetzer noch oberhalb des Kurses ist, an dem du eigentlich hättest einsteigen können.

Eine Kombination aus beidem ist ebenfalls denkbar. Wichtig ist eben nur, dass du die Zukäufe dann auch wirklich hältst. Umso länger, desto höher auch der Zinseszinseffekt und die zu erwartende Rendite.

Fazit

Die Buy-and-Hold-Strategie hat sich über die Jahrzehnte als eine der beliebtesten und robustesten Anlagestrategien für Privatanleger etabliert. Ihre Einfachheit, Kosteneffizienz und der Fokus auf langfristige Investitionen machen sie besonders attraktiv für Anleger, die nicht die Zeit oder das Fachwissen haben, ständige Marktanalysen durchzuführen oder ihre Portfolios regelmäßig zu überwachen.

Historisch gesehen haben die Märkte trotz zwischenzeitlicher Rückgänge im Allgemeinen eine Aufwärtstendenz gezeigt. Somit profitieren Buy-and-Hold-Investoren von der potenziellen langfristigen Wertsteigerung ihrer Investitionen. Zudem helfen die niedrigen Transaktionskosten und die Verminderung von möglichen emotionalen Handelsentscheidungen dabei, die Gesamtrendite des Portfolios zu steigern.

Allerdings ist es wichtig zu betonen, dass keine Anlagestrategie ohne Risiko ist. Während Buy-and-Hold viele Vorteile bietet, sollten Anleger stets ihre individuellen finanziellen Ziele, ihren Zeithorizont und ihr Risikoprofil berücksichtigen. Für viele Privatanleger, die eine unkomplizierte, kostengünstige und langfristige Anlagestrategie suchen, kann Buy-and-Hold jedoch eine überaus sinnvolle Wahl sein.

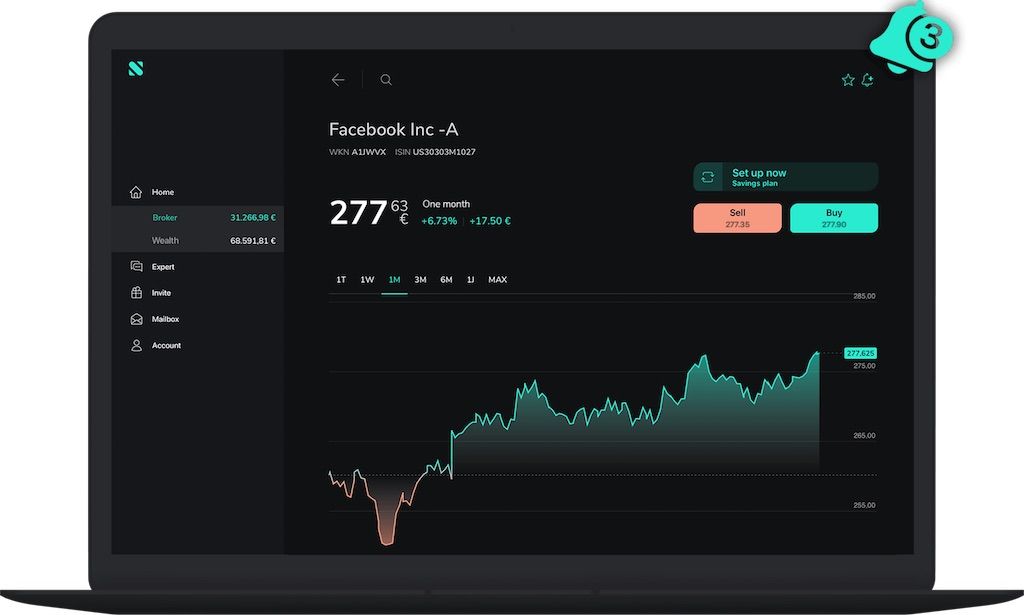

Unser Tipp: Bei Scalable Capital kannst Du rund 2000 ETFs von iShares, Lyxor, Xtrackers, WisdomTree und Amundi von 7:30 bis 23 Uhr für nur 0,99 € handeln und dauerhaft kostenlos besparen. Monatliche Sparraten schon ab 1 €.

Mehr zum Thema:

buy and holdstrategie