Swap, physisch, optimiert: Vor- und Nachteile der ETF-Replizierungsarten

Ein ETF ist nicht gleich ein ETF. Denn die Art wie Exchange Traded Funds einen Index wie den MSCI World oder DAX abbilden, hängt von der verwendeten Replizierungsart ab. Diese gibt z. B. darüber Aufschluss, ob der ETF überhaupt alle 1600 des MSCI World Index kauft, nur eine Teilmenge davon, oder nicht eine einzige MSCI-World-Aktie. Anleger werden bei der Auswahl von ETFs mit Begriffen wie Swap, Full Replication oder Optimized Sampling konfrontiert. Doch was bedeuten sie und wo sind die Unterschiede? Aber der Reihe nach.

Zunächst lassen sich die Replizierungsverfahren in drei Kategorien aufteilen:

- Physische Replikation, also physische Abbildung des ETFs

- Swap Replikation, also eine künstliche Abbildung des ETFs

- Optimierte Replikation, ähnlich wie physisch aber bildet nicht alle Aktien des Index 1:1 ab.

Schauen wir uns die verschiedenen Arten etwas genauer an:

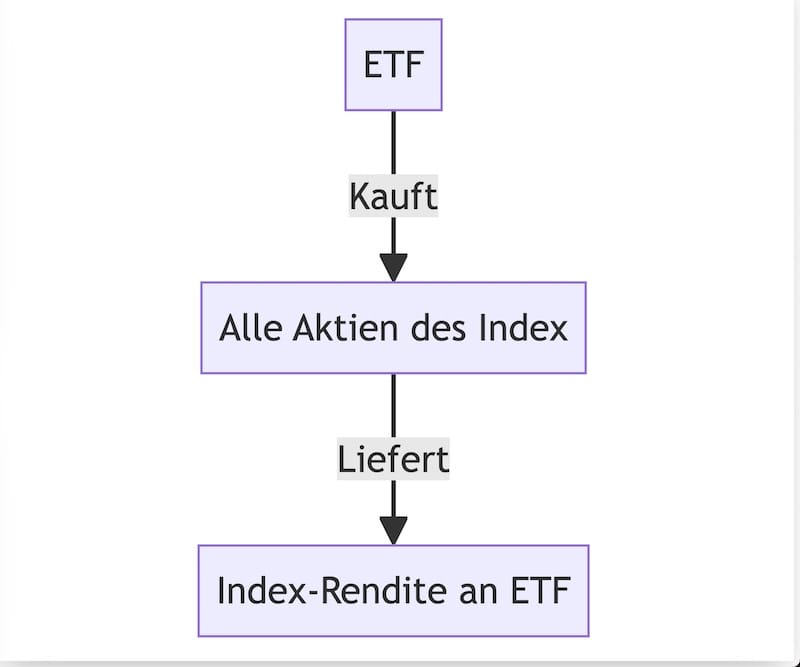

Vollständige Replikation (Physical Replication)

Die physische Replizierung bschreibt zwei Arten, wie ein ETF-Fonds die in einem Aktienindex tatsächlich enthaltenen Wertpapier an einer Börse kauft und verkauft.

Die Full Replication (zu deutsch: volle Nachbildung) macht genau das wonach sie auch schon klingt. Ein MSCI World ETF dieser Kategorie würde exakt alle 1600 Aktien des Index kaufen. Ohne Ausnahme. Das Trägerportfolio gleicht zu 100% dem des Index. Die Nachbildung macht den ETF sehr sicher, daher im Gegensatz zu Swap-ETFs kein Risiko eingeht. Ein Nachteil sind aber die höheren Transaktionskosten, da die Wertpapiere an Börsen gehandelt werden. Der Aufwand bei der Erzeugung neuer ETF-Anteile ist hierbei am größten. Höhere Kosten führen widerum zu mehr Tracking Errors, also zu Abweichungen des Referenzindex und damit einer schlechteren Performance.

Vorteile

- Transparenz: Diese Methode ist sehr transparent, da der ETF alle Aktien des zugrunde liegenden Index hält.

- Geringes Kontrahentenrisiko: Da der ETF die physischen Aktien hält, gibt es kein Kontrahentenrisiko.

- Dividenden: Anleger profitieren direkt von den Dividenden der im Index enthaltenen Aktien.

Nachteile

- Kosten: Die vollständige Replikation kann teurer sein, da der ETF alle Aktien des Index kaufen und halten muss, was zu höheren Transaktionskosten führt.

- Liquiditätsprobleme: Bei weniger liquiden Märkten kann es schwierig sein, alle Aktien des Index zu kaufen, was die Replikation erschwert.

- Tracking Error: Es kann zu einem höheren Tracking Error kommen, insbesondere bei großen und komplexen Indizes.

- Viele Themen und Branchen/Sektoren nicht abbildbar, da Aufwand und Kosten viel zu hoch wären. Viele Aktien sind nicht liquide genug

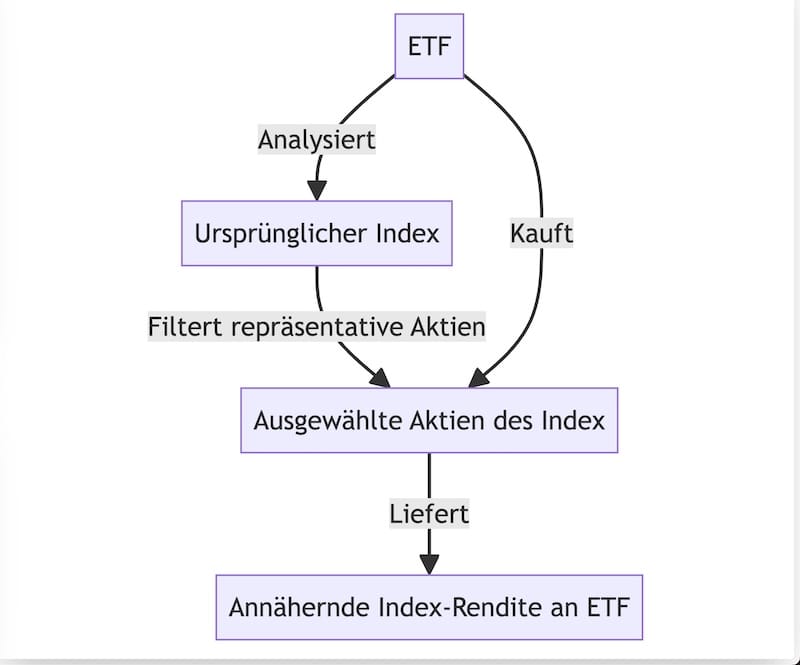

Optimierte Replikation (Optimized Sampling)

Beim Optimized Sampling beinhaltet ein ETF nur die Titel des Index, die am größten bzw. liquidesten sind. Bei einem sehr breit aufgestellten Index, wie z. B. dem MSCI World, kann sich ein ETF viel Aufwand und Kosten sparen, indem er die vielen kleine Aktiengesellschaften weglässt, die nur einen sehr geringen Teil zur Gesamtperformance dieses Index beitragen. Denn die enthaltenen Wertpapiere sind schließlich ungleich gewichtet. Beim Optimized Sampling filtert der ETF also nach Liquidität und den größten Gewichtungen. Der Unterschied bei der Anzahl der Aktien kann groß sein. Von den 1600 MSCI World Aktien können bei einem Optimized Sampling ETF z. B. nur 900 Aktien im Trägerportfolio enthalten sein.

Vorteile

- Kostenreduktion: Diese Methode zielt darauf ab, die Kosten zu minimieren, indem nur eine Auswahl der wichtigsten Aktien des Index gehalten wird.

- Effizienz: Optimierte Replikation kann effizienter sein, insbesondere bei großen Indizes, da nicht alle Aktien gekauft werden müssen.

- Flexibilität: Diese Methode bietet mehr Flexibilität bei der Anpassung an Marktbedingungen und Liquidität.

Nachteile

- Tracking Error: Es besteht ein höheres Risiko eines Tracking Errors, da nicht alle Aktien des Index gehalten werden.

- Komplexität: Die Auswahl der zu haltenden Aktien erfordert komplexe Modelle und Analysen, was die Methode weniger transparent macht.

- Dividenden: Anleger könnten weniger von Dividenden profitieren, da nicht alle dividendenzahlenden Aktien des Index gehalten werden.

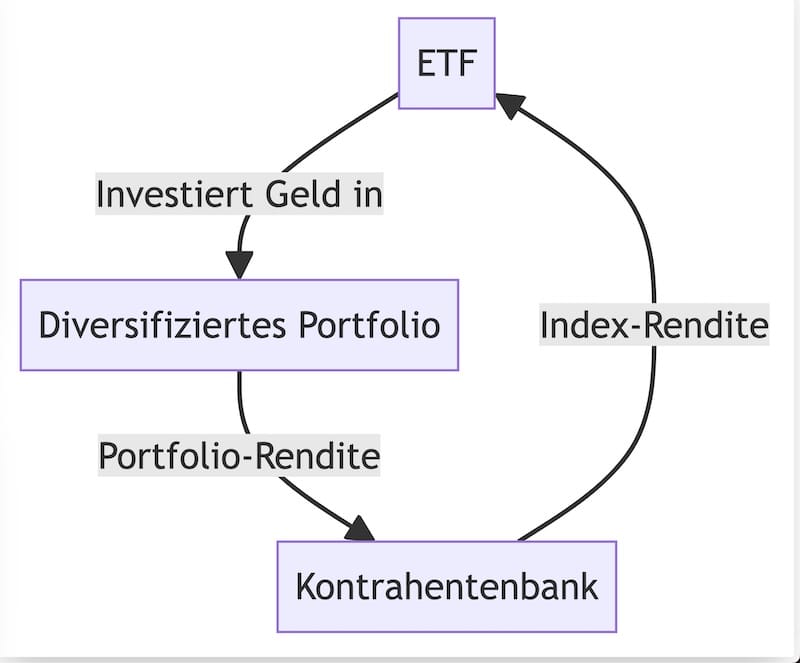

Swap-basierte Replikation (Synthetic Replication)

Swap-ETFs investieren in der Regel nicht in die Bestandteile des abzubildenden Index. Das Trägerportfolio - also die Wertpapiere in die ein ETF investiert - kann deutlich vom eigentlich abzubildenden Index abweichen. Das Trägerportfolio wird von einem Swap-Partner vorgegeben. Die Swap-Partner eines ETFs sind in der Regel Investmentbanken, die zum selben Konzern gehören. Bei Amundi-ETFs ist der Swap-Partner die Commerzbank. Bei x-trackers ist es die Deutsche Bank. Der ETF investiert also in Wertpapiere, die der Swap-Partner vorgibt und dieser erhält auch die Rendite. Er garantiert dafür allerdings auch die Rendite des eigentlichen ETF-Index. Dieser Deal wird in einen Tauschvertrag (sogenannter Index-Swap) festgehalten.

Vorteile

- Kostenersparnis: Swap-basierte ETFs können kostengünstiger sein, da sie keine physischen Aktien kaufen müssen. Dies reduziert Transaktionskosten und andere damit verbundene Gebühren.

- Tracking-Genauigkeit: Diese Methode bietet oft eine sehr genaue Nachbildung des Index, da der Swap-Vertrag die Performance des Index direkt widerspiegelt.

- Zugang zu schwer zugänglichen Märkten: Swap-basierte ETFs ermöglichen den Zugang zu Märkten oder Indizes, die schwer oder teuer zu replizieren sind, wie z.B. Schwellenländer.

Nachteile

- Kontrahentenrisiko: Es besteht ein Risiko, dass der Swap-Partner (meist eine Bank) zahlungsunfähig wird, was zu Verlusten führen kann.

- Komplexität: Die Struktur von Swap-basierten ETFs ist komplexer und weniger transparent, was für einige Anleger ein Nachteil sein kann.

- Regulatorische Risiken: Änderungen in der Regulierung können die Funktionsweise und die Kosten von Swap-basierten ETFs beeinflussen.

Der große Vorteil von Swap-ETFs ist die günstige Abbildung von Indizes die sehr illiquide sind und die Transaktionskosten explodieren lassen würden. Die tatsächlichen Aktien werden gar nicht erst gekauft. Lediglich der Swap-Partner zahlt die Indexperformance an den ETF.

Anleger können trotz Swaps auch von Dividenden profitieren:

Beim Amundi ETF NASDAQ-100® UCITS ETF profitieren Anleger dennoch durch die Berücksichtigung anfallender Dividendenzahlungen. Ausgeschüttete Dividenden werden nach Abzug der Quellensteuer direkt dem Fondsvermögen gutgeschrieben. Dies führt in der Regel dazu, dass sich der ETF besser entwickelt als der zugrunde liegende Index selbst.

(Quelle: Amundi)

Swap ist nicht gleich Swap: Gesicherte und ungesicherte Swaps

Swap-ETFs können in zwei Hauptkategorien unterteilt werden: unfunded (unbesicherte) Swaps und fully funded (vollständig besicherte) Swaps. Beide Typen haben unterschiedliche Strukturen und Risikoprofile. Hier sind die wesentlichen Unterschiede:

Unfunded Swap-ETFs

Struktur

- Unfunded Swaps: Bei dieser Struktur hält der ETF physische Vermögenswerte (z.B. ein Aktienportfolio), die nicht unbedingt mit dem Zielindex übereinstimmen. Der ETF schließt dann einen Swap-Vertrag mit einer Gegenpartei (meist eine Bank) ab, um die Rendite des Zielindex zu erhalten.

- Vermögenswerte: Die physischen Vermögenswerte dienen als Sicherheit für den Swap-Vertrag.

Vorteile

- Kostenersparnis: Da der ETF nicht die physischen Aktien des Zielindex kaufen muss, können die Transaktionskosten niedriger sein.

- Flexibilität: Der ETF kann ein breiteres Spektrum an Vermögenswerten halten, was potenziell zu einer besseren Risikostreuung führt.

Nachteile

- Kontrahentenrisiko: Es besteht ein Risiko, dass die Gegenpartei des Swaps zahlungsunfähig wird, was zu Verlusten führen kann.

- Komplexität: Die Struktur ist komplexer und weniger transparent, was für einige Anleger ein Nachteil sein kann.

Fully Funded Swap-ETFs

Struktur

- Fully Funded Swaps: Bei dieser Struktur investiert der ETF das gesamte Kapital in einen Swap-Vertrag mit einer Gegenpartei. Die Gegenpartei verpflichtet sich, die Rendite des Zielindex zu liefern.

- Sicherheit: Die Gegenpartei hinterlegt Sicherheiten (z.B. Staatsanleihen oder andere hochwertige Vermögenswerte) in einem separaten Konto, um das Kontrahentenrisiko zu minimieren.

Vorteile

- Reduziertes Kontrahentenrisiko: Da die Gegenpartei Sicherheiten hinterlegt, ist das Risiko eines Verlusts durch Zahlungsunfähigkeit der Gegenpartei geringer.

- Tracking-Genauigkeit: Diese Struktur kann eine sehr genaue Nachbildung des Zielindex bieten.

Nachteile

- Kosten: Die Verwaltung der Sicherheiten kann zusätzliche Kosten verursachen, die die Gesamtkosten des ETFs erhöhen können.

- Komplexität: Auch diese Struktur ist komplex und erfordert ein Verständnis der Sicherheitenmechanismen.

Der ETF investiert in einen Swap ohne überhaupt einen eigenen Basket aus Wertpapieren zu besitzen. Bei einem Fully Funded Swap zahlt der ETF im Prinzip für eine Leistung und der Partner zahl die Indexperformance. Der Swap-Partner muss hierbei allerdings besondere Sicherheiten hinterlegen, z. B. in Form von Staatsanleihen. Auf diese Weise wird das Kontrahentenrisiko ausgeglichen. Mit dem Kontrahentenrisiko wird der Ausfall bzw. die Insolvenz eines Swap-Partners bezeichnet. ETFs, die die Bezeichnung UCITS im Namen tragen, limitieren dieses Risiko gesetzlich auf 10%.

Was ist das Trägerportfolio bei einem ETF?

Das Trägerportfolio (auch als "Substitut-Portfolio" oder "Collateral Portfolio" bezeichnet) ist ein wichtiger Bestandteil von Swap-basierten ETFs. Es dient als Sicherheit und spielt eine zentrale Rolle bei der Struktur und Funktionsweise dieser ETFs.

Das Trägerportfolio ist ein Portfolio von physischen Vermögenswerten, das von einem Swap-basierten ETF gehalten wird. Diese Vermögenswerte sind nicht unbedingt die gleichen wie die des zugrunde liegenden Index, den der ETF nachbilden soll. Stattdessen besteht das Trägerportfolio aus einer Auswahl von Aktien, Anleihen oder anderen Wertpapieren, die als Sicherheit für den Swap-Vertrag dienen.

Funktion des Trägerportfolios

- Sicherheit für den Swap: Das Trägerportfolio dient als Sicherheit für den Swap-Vertrag zwischen dem ETF und der Gegenpartei (meist eine Bank). Sollte die Gegenpartei zahlungsunfähig werden, kann der ETF auf das Trägerportfolio zurückgreifen, um Verluste zu minimieren.

- Renditequelle: Die im Trägerportfolio enthaltenen Vermögenswerte generieren Erträge (z.B. Dividenden oder Zinsen), die zur Gesamtrendite des ETFs beitragen können.

- Risikostreuung: Durch die Diversifikation der Vermögenswerte im Trägerportfolio kann das Risiko des ETFs weiter gestreut werden.

Die Auswahl der Vermögenswerte im Trägerportfolio erfolgt nach bestimmten Kriterien, die von der ETF-Gesellschaft festgelegt werden. Diese Kriterien können Liquidität, Diversifikation, Ertragspotenzial und Risiko umfassen.

Swap oder physisch: Welche ETFs sind besser?

Die Wahl zwischen Swap-ETFs und physischen ETFs hängt von den individuellen Anlagezielen, der Risikobereitschaft und der Anlagestrategie ab. Physische ETFs bieten Transparenz und das beruhigende Wissen, dass die zugrunde liegenden Vermögenswerte tatsächlich vorhanden sind. Sie sind ideal für Anleger, die langfristig investieren und Wert auf Sicherheit legen.

Swap-ETFs hingegen können durch ihre Struktur oft kostengünstiger und steuerlich vorteilhafter sein. Sie sind besonders attraktiv für erfahrene Anleger, die die zusätzlichen Risiken verstehen und bereit sind, diese einzugehen, um möglicherweise höhere Renditen zu erzielen.

Wenn Sie ein konservativer Anleger sind und Wert auf Transparenz und Sicherheit legen, könnten physische ETFs die bessere Wahl für Sie sein. Sollten Sie hingegen ein erfahrener Investor sein, der auf der Suche nach steuerlichen Vorteilen und niedrigeren Kosten ist, könnten Swap-ETFs in Betracht kommen.

Letztlich kommt es darauf an, Ihre eigenen Anlageziele und Ihre Risikobereitschaft genau zu kennen. Eine sorgfältige Abwägung beider Optionen unter Berücksichtigung Ihrer individuellen Bedürfnisse ist der Schlüssel, um die richtige Entscheidung für Ihr Portfolio zu treffen.

Unser Tipp: Bei Scalable Capital kannst Du rund 2000 ETFs von iShares, Lyxor, Xtrackers, WisdomTree und Amundi von 7:30 bis 23 Uhr für nur 0,99 € handeln und dauerhaft kostenlos besparen. Monatliche Sparraten schon ab 1 €.

Mehr zum Thema:

ETFreplizierungwissenswap