Dividenden Aristokraten: Rendite dank verlässlich steigender Dividenden?

DividendendividendenstrategieETF

Dividenden garantieren Anlegern ein passives Einkommen. Dividenden-Aristokraten gewährleisten, soweit sich das für die Zukunft gewährleisten lässt, konsequent steigende Erträge aus eben diesen Dividenden. Darauf lässt sich eine ganze Anlagestrategie ebenso wie eine Depot-Beimischung aufbauen.

Warum Dividenden und warum "Aristokraten"?

Viele Unternehmen zahlen Dividenden, deren Höhe kann erheblich schwanken. Rohstoffförderer sind bekannt für ihre ebenso schwankende wie oftmals auch sehr hohe Dividende, auch alteingesessene und hinsichtlich ihres Kurses abgestrafte Unternehmen, zum Beispiel Energieunternehmen oder solche aus der Tabakindustrie, zahlen oft hohe Dividenden.

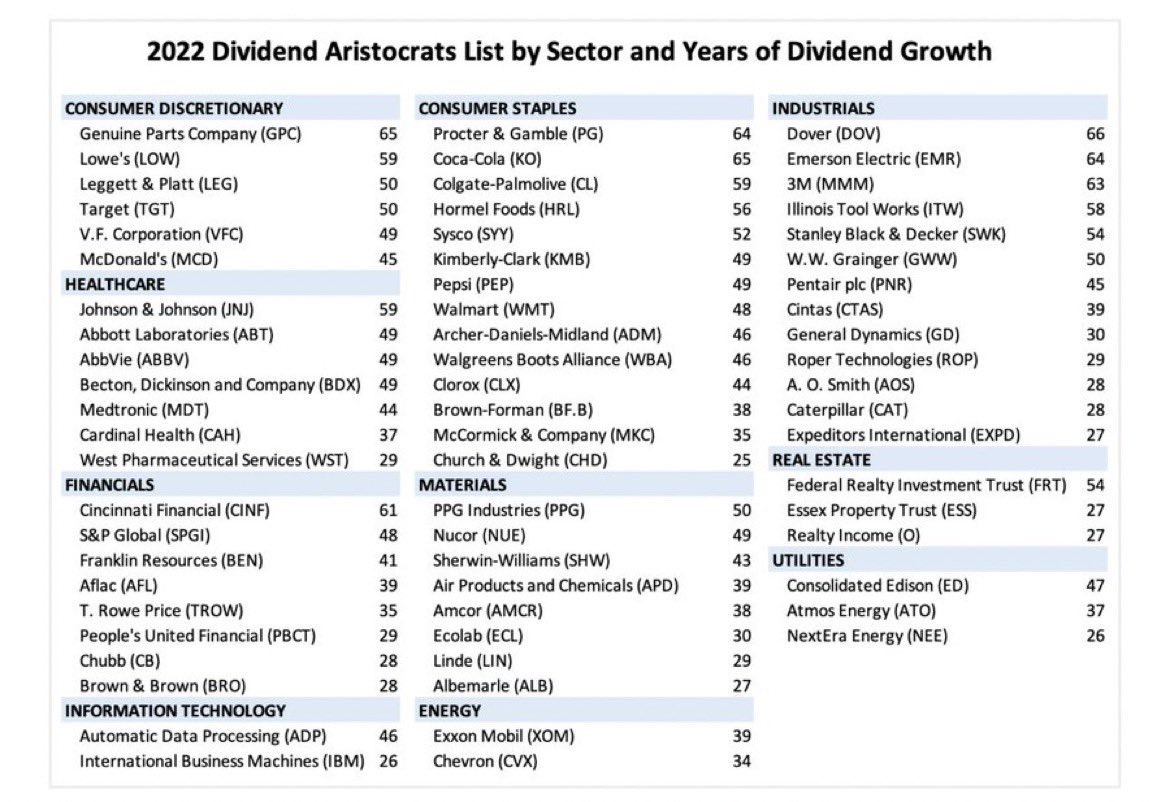

Dividenden Aktien & ETFs günstig traden bei Scalable CapitalAristokraten zeichnet aber eben nicht nur die Dividende oder die Regelmäßigkeit dieser aus, sondern zusätzlich der Umstand, dass diese Unternehmen die Dividende über einen langen Zeitraum jährlich erhöht haben. Zugegebenermaßen sind diese Erhöhungen bei solchen Aristokraten oftmals eher geringfügig bemessen, trotzdem werden sie aber erhöht. Es gibt keine feste Regel, ab wann solch ein Titel von einem "einfachen" Dividendenzahler zum Aristokraten wird, im US-Raum ist das normalerweise aber ab 25 Jahren fortlaufender Erhöhung der Fall.

Diese Unternehmen haben ihre Dividendenzahlen also mindestens seit 2,5 Jahrzehnten gesteigert und die Aktionäre damit nicht nur am Erfolg, sondern vor allem am wachsenden Erfolg teilhaben lassen. Für viele Anleger, speziell solche mit einer Dividendenstrategie, ist das ein positiver Umstand und nicht selten ausschlaggebender Faktor bei der Anlageentscheidung.

Wie hoch deine Ausschüttungen aus solchen ETFs sind, hängt von den darin abgebildeten Unternehmen ab. Dabei gibt es durchaus große Unterschiede. Einige der ETFs fokussieren sich beispielsweise auf High-Yield-Titel, also Unternehmen mit überdurchschnittlich hohen Dividendenzahlungen, während wiederum andere ETFs eher Aristokraten abbilden - das sind Unternehmen, die ohne Unterbrechung und mit steigender Rendite an Aktionäre ausschütten. Außerdem gibt es noch Select-ETFs, wo die Titel nach bestimmten Kriterien gefiltert werden.

Grund genug, einmal genauer hinzuschauen! Hier erfährst du, worin sich die bekanntesten Dividenden-ETFs unterscheiden, welche Ausschüttungen du erwarten darfst und was es zur Gewichtung sowie den laufenden Kosten zu sagen gibt. Bedenke aber vorweg: Dividenden sind nicht "gratis", sondern werden nach Ausschüttung (Ex-Dividend) aus dem Kurs herausgerechnet. Die Kursentwicklung ist bei solchen Titeln daher oft deutlich schlechter als bei Wachstumstiteln. Du solltest also immer die Gesamt-Performance betrachten.

Beispiele für typische Dividendenaristokraten

Eng mit dieser Bezeichnung verbunden ist das Unternehmen Colgate Palmolive, das seit mehr als fünf Jahrzehnten seine Dividendenzahlungen steigert und zuletzt auf eine Dividendenrendite von rund 2,3 % kam - der exakte Wert ist vom tagesaktuellen Kurs abhängig. Johnson & Johnson, die speziell aufgrund der Corona-Krise und ihres Impfstoffes auch ins Blickfeld weniger mit dem Pharmasektor vertrauter Anleger gerieten, erhöht die Ausschüttungen an Anleger bereits seit 39 Jahren - bei einer Dividendenrendite von rund 2,4 %. McDonalds ist seit immerhin mehr als 35 Jahren dabei, wenn auch "nur" mit einer Dividendenrendite von 2 %.

In Deutschland ist der Spitzenreiter in dieser Hinsicht Fresenius, die seit 28 Jahren die Dividende steigern, gefolgt von Fuchs Petrolub und Henkel. Beide halten seit mehr als 21 Jahren an steigenden Ausschüttungen fest. Ein Vorteil dieser Titel gegenüber den US-amerikanischen Aktien ist die insgesamt höhere Dividendenrendite. Alle genannten Unternehmen erreichen etwa 2,5 bis 3 %. Natürlich wird an dieser Stelle aber nur die Dividendenrendite betrachtet, der Kursverlauf ist ebenso entscheidend für den Anlegererfolg und bei den US-amerikanischen Titeln deutlich positiver.

In Europa wird das Feld übrigens von L'Oréal in Frankreich angeführt. Die erhöhen die Dividende seit 38 Jahren, kamen zuletzt aber nur auf Ausschüttungen in Höhe von 1 %. Was einer moderaten Ausschüttungspolitik ebenso wie der jüngeren Kursentwicklung zu "verdanken" ist. Roche Holding und Unilever sind weitere nennenswerte Aristokraten, Unilever aufgrund eines für Anleger ungünstigen Kursverlaufes zuletzt sogar mit einer Rendite zwischen 3,5 und 4 %.

Vorteile von Dividendenaristokaten

- Sie ermöglichen Anlegern mit planbaren Ausschüttungen zu kalkulieren, die sich fortlaufend steigern und idealerweise stärker als die aktuelle Inflationsrate angehoben werden.

- Bei diesen Aristokraten ist nicht davon auszugehen, dass die Dividende leichtfertig nicht erhöht oder sogar ausgesetzt wird, außer das Unternehmen gerät tatsächlich in eine Schieflage.

- Deine Aktien generieren ein passives Einkommen.

- Zwangsläufig sind Aristokraten solche Unternehmen, die sich bereits seit vielen Jahrzehnten mit Erfolg am Markt behaupten, was zusätzliche Sicherheit gibt.

- In der Regel haben solche Unternehmen eine geringere Volatilität als Wachstumswerte mit entsprechend hohen Bewertungsmultiplen.

Nachteile solcher Titel

- Mit großem Wachstum oder Kursexplosionen ist bei diesen alteingesessenen Unternehmen nicht mehr zu rechnen.

- Die Dividenden müssen natürlich zwangsläufig versteuert werden und können hinsichtlich ihrer Rendite nur thesaurieren, wenn du sie konsequent direkt neu investierst.

- Eine positive und sich steigernde Dividendenrendite ist nicht gleichbedeutend mit einer insgesamt positiven Rendite. Verfällt der Kurs stärker als die Dividendenrendite, hast du letztlich immer noch keinen Gewinn gemacht.

Unternehmen, die Dividenden zahlen, sind häufig sehr solide aufgestellt. Es handelt sich dabei meist nicht mehr um Wachstumsunternehmen, insbesondere Industriekonzerne sind für ihre kontinuierlichen, oftmals konsequent steigenden, Dividendenzahlungen bekannt. Das bedeutet aber ebenso nicht, dass du pauschal auf Wachstum verzichten müsstest. Selbst typische Tech-Highflyer wie Microsoft zahlen mittlerweile eine Dividende - die sogar noch jährlich steigt.

Ebenso muss dir aber bewusst sein, dass du bei einem Dividenden ETF nicht die breite Streuung erhältst, die dir beispielsweise ein All-World oder EM-ETF ermöglicht. Small-Caps und Wachstumstitel sind da nur selten vertreten, ebenso zahlen einige der finanzstärksten Konzerne pauschal keine Dividende: zum Beispiel Amazon. Seit 2011 schnitten solche Dividenden-Titel im Schnitt zudem schlechter als der Markt ab. Das muss aber keine Prognose für die Zukunft sein. Historisch bewegt sich der Markt in Zyklen: es könnte also durchaus sein, dass diese Titel in den nächsten Jahren oder Jahrzehnten aufholen - nicht zuletzt aufgrund ihrer moderaten Bewertung gegenüber Wachstumstiteln.

Sind Dividenden eine sichere oder die bessere Rendite?

Eines steht fest: Unter Anlegern scheiden sich hinsichtlich Dividenden ETFs die Geister. Die Befürworter mit ihren Dividenden-Depots sprechen davon, dass sie turbulente Zeiten oder Crashs nicht fürchten müssen, denn ihre Unternehmen zahlen konsequent Dividenden und generieren damit einen Cashflow für diese Anleger. So wiegen sie sich in Sicherheit einerseits, andererseits betonen sie die Unabhängigkeit von Kurs und Dividende.

Gegner von Dividendenstrategien weisen hingegen korrekt darauf hin, dass Dividenden mathematisch ein Nullsummenspiel sind. Das gezahlte Geld fließt aus dem Unternehmen ab, folglich ist das nicht nur automatisch weniger wert, weil sich nun weniger Geld im Unternehmen befindet, die Dividendenrendite wird am Ex-Tag außerdem automatisch aus dem Kurs rausgerechnet. Zahlt das Unternehmen also 5 % Dividende, fällt der Kurs am Ex-Tag auch zunächst um 5 %. Der kann zwar dann wieder "hochgekauft" werden, genauso aber noch weiter fallen, wenn "Dividenden-Hopper" aus dem Titel aussteigen.

Ebenfalls zu berücksichtigen sind Faktoren wie der Zinseszins und die steuerliche Belastung. Dividenden erzielen keinen Zinseszins, außer sie werden direkt wieder reinvestiert. Das macht steuerlich aber nur wenig Sinn, dann entsteht nämlich am Tag der Auszahlung der Dividende eine Steuerlast, es wird also abzüglich Steuern weniger investiert, als eigentlich ausgeschüttet wurde. Wäre das Geld einfach im Unternehmen geblieben, hätte es einen größeren Zinseszinseffekt und damit eine größere Rendite, bedingt durch die nachgelagerte Steuerung, erzielt.

In puncto Flexibilität sind Dividendentitel generell ein zweischneidiges Schwert. Viele Anleger präferieren es, wenn sie denn tatsächlich Geld benötigen, einfach Anteile von einem thesaurierenden ETF oder Aktien eines Nicht-Dividendenzahlers zu verkaufen. Anders als häufig argumentiert, reduziert sich das Basis-Investment damit auch nicht stärker, denn die absolute Stückzahl, die sich im Depot befindet, ist völlig egal: Alles was zählt, ist der Gegenwert in Euro.

Dividenden und auch Dividendenaristokraten sind also vor allem eine Frage der Mentalität. Steuerlich sind sie definitiv unattraktiver als thesaurierende Beträge in Unternehmen, aber die Gewissheit fortlaufend Ausschüttungen und damit ein passives Einkommen zu erhalten, gibt vielen Anlegern vor allem in schlechteren Marktphasen Sicherheit und Ruhe.

Kurs und Dividende zusammen berücksichtigen

Manchmal lügen sich Investoren von Dividendentiteln und Aristokraten selbst in die Tasche, indem sie lediglich die Höhe ihrer erhaltenen Dividenden darlegen. Dabei wird beabsichtigt oder unabsichtlich der Kursverlauf ignoriert. Auch eine üppige Dividende von 10 % bringt Anleger beim Vermögensaufbau nicht weiter, wenn sich der Kurs im gleichen Zeitraum um 11 % reduziert hat. Dann steht vor Steuern ein Verlust, nach Steuern ein noch größerer Verlust. Selbst bei einem Kursverfall von nur 9 % stünde in Deutschland nach Steuern noch ein Verlust.

Deshalb sollten vor allem Anfänger nicht dem Trugschluss verfallen, Dividendenaristokraten als sicheres Investment oder deren Dividende als geschenktes Geld zu erachten. Die Dividende wird automatisch aus dem Kurs rausgerechnet und fließt aus dem Unternehmen ab, geschenkt ist hier also gar nichts.

Möglichkeiten über ETFs in Dividendenaristokraten zu investieren

Wer in Aristokraten investieren möchte, aber Einzelinvestitionen auch bei diesen vermeintlich sicheren Titeln scheut, der kann ETFs als Mittel der Wahl nutzen. Solche ETFs werden fast exklusiv von State Street (SPDR) aufgelegt.

Der Emittent sieht es mit der 25-Jahre-Regel meist nicht ganz so eng, im SPDR S&P US Dividend Aristocrats UCITS ETF (ISIN: IE00B6YX5D40) wird dieser Zeitraum auf 20 Jahre reduziert - was natürlich zu Gunsten der Diversifikation geht, da so mehr Titel enthalten sind. Aktuell befinden sich in diesem ETF 119 Titel aus den USA, in den letzten 10 Jahren erzielte der ETF eine Rendite von knapp 14 % p.a. Die Ausschüttungen bezifferten sich zuletzt auf 2,35 % (2020) und 2,90 % im Jahr 2021.

Für den Euro-Raum gibt es ein passendes Gegenstück, den SPDR S&P Euro Dividend Aristocrats UCITS ETF (ISIN: IE00B5M1WJ87), der aber nur 40 Titel enthält. Die Zeitschwelle wurde außerdem auf 10 Jahre reduziert, weil sich sonst gar kein ausreichend diversifizierter ETF hätte bilden lassen. In 10 Jahren steht hier eine Rendite von 6,5 % p.a. bei einer Ausschüttung von zuletzt 3,11 %.

Wer einfach alles in einem Korb haben möchte, kann zum SPDR S&P Global Dividend Aristocrats UCITS ETF (ISIN: IE00B9CQXS71) greifen. Der hat mit 0,45 % TER aber auch die höchste Kostenquote unter den genannten ETFs. Hier finden sich dann rund 100 Unternehmen, die Zeitschwelle wurde wieder auf 10 Jahre gesetzt, außerdem um einige Kriterien wie positive Cashflows und eine positive Eigenkapitalrendite ergänzt. Auf die letzten fünf Jahre stehen hier eher magere 4,5 % Rendite p.a. bei einer Ausschüttung von zuletzt aber sehr stattlichen 4,63 %.

Den S&P 500 oder Dow Jones haben sie historisch allesamt nicht geschlagen - erneut ein Indiz dafür, dass solche Aristokraten vor allem fürs Seelenheil gut sein können, nicht aber unbedingt für eine Renditemaximierung.

Weitere ETF-Ideen

Hier findest du weitere ETFs, die spannende Dividendentitel enthalten:

iShares STOXX Global Select 100 (ISIN: DE000A0F5UH1) - der Branchenführer und größte Dividenden-ETF

Von BlackRock kommt der Branchenführer, der zum aktuellen Zeitpunkt stattliche 1,7 Milliarden Euro in sich bündelt. Er enthält, wie sein Name schon verrät, 100 Titel aus Europa, Asien und Amerika - und zwar jeweils die, mit der höchsten Dividendenrendite. Besonders gut geeignet ist dieser ETF für dich also dann, wenn du einerseits einen großen, stabilen ETF von einem mehr als renommierten Emittenten und andererseits ein besonders hohes passives Einkommen, aufgrund der stattlichen Dividendenrenditen, suchst. Ein weiterer Vorteil ist das Fondsdomizil in Deutschland, das erleichtert dir nämlich den Umgang mit der Quellensteuer und verhindert zudem eine effektive Doppelbesteuerung - was bei einem ausschüttenden ETF, der zugleich noch hohe Ausschüttungen wegen der Dividende vorzuweisen hat, von großer Wichtigkeit ist.

Einige Basisdaten zum ETF bekommst du hier auf einen Blick:

- mindestens einmal jährlich ausschüttend

- vollständige, physische Replikation

- existiert seit 25. September 2009

- historische Ausschüttungsrendite zwischen 3,5 und 5,5 %

- wird in Euro geführt

- laufende Kosten (TER): 0,46 %

Um dir eine möglichst stabile Ausschüttung zu gewährleisten, stellt der ETF einige Regeln auf. So sind nur Unternehmen enthalten, die ihre Dividende je Aktie in den letzten fünf Jahren nicht reduziert haben. Außerdem darf das Dividende-Gewinn-Verhältnis nicht zu stark geografisch konzentriert sind, um etwaige Ausfälle zu vermeiden. Gewichtet wird der Index, der dem ETF zu Grunde liegt, nach Höhe der Netto-Dividendenrendite. Zur Abbildung wird der STOXX Global 1800 Index herangezogen.

Übrigens: dieser ETF existiert auch noch in einer "kleineren" Variante mit lediglich 30 Titeln. Im Sinne einer möglichst breiten Diversifizierung ist aber nicht überraschend, dass die hier vorgestellte, "größere" Variante zum Branchenführer avancierte. Auffällig ist der geografische Schwerpunkt: die USA und Europa teilen sich hier ungefähr gleichmäßig 22 %, auf Asien entfallen rund 15 %. Der Fonds wäre also eine Alternative für dich, wenn du den US-Markt anderweitig schon stark gewichtet hast oder generell niedriger gewichten möchtest.

Vanguard FTSE All-World High Dividend (ISIN: IE00B8GKDB10) - der besonders stark diversifizierte ETF

Vanguard ist ein weiterer namhafter, sogar der weltweit größte Emittent. Die Fondsgröße kann sich mit rund 1,4 Milliarden Euro ebenfalls sehen lassen, aufgelegt wurde der ausschüttende Fonds in Irland. Sein Ziel ist ebenfalls, die Unternehmen mit besonders hoher, mindestens überdurchschnittlicher Dividendenrendite abzubilden. Er geht dabei aber einen etwas anderen Weg, denn enthalten sind hier zu jedem Zeitpunkt etwa 1.400 Titel - also das Vierzehnfache des eben genannten Branchenführers. Gut geeignet wäre dieser ETF damit für dich, wenn du dich besonders breit diversifizieren möchtest.

Die Basisdaten in der Übersicht:

- mindestens einmal pro Quartal ausschüttend

- optimierte physische Replikation

- existiert seit 21. Mai 2013

- historische Ausschüttungsrendite zwischen 2,5 und 3,6 %

- wird in US-Dollar geführt

- laufende Kosten (TER): 0,29 %

Im direkten Vergleich zeigen sich nun einige Unterschiede, die es aus Anlegersicht aufzuarbeiten gilt. Sofort fällt auf, dass dieser Fonds günstiger ist, die TER ist also geringer. Gleichzeitig geht die Diversifikation zu Lasten der Ausschüttungen, denn so sind auch Unternehmen enthalten, die nicht ganz so hohe Dividenden ausschütten und damit Kapital binden, was beim Branchenführer in den wirklich starken Ausschüttern investiert ist. Die Dividendenrendite ist also niedriger und wird es im Vergleich zum eben beschriebenen Fonds auch immer sein.

Außerdem ist entscheidend, dass hier auch Titel aus Schwellenländern enthalten sind. REITs hingegen nicht. Der ETF besitzt eine hohe Gewichtung der USA, die mit rund 41 % abgebildet wird. Dafür ist das Kapital weniger konzentriert als beim iShares-ETF, da die Top-10-Titel nur rund 15 % des Wertes ausmachen. Die Top-Titel sind außerdem ganz unterschiedlich: beim iShares nehmen die teilweise weniger bekannte Titel ein, hier hingegen große Konzerne wie Johnson & Johnson oder P&G.

Die beiden finanzstärksten Dividenden-ETFs halten sich also die Waage, aber auf ganz unterschiedliche Weise. Vanguards Fonds besitzt ein höheres US-Risiko, dafür aber eine breitere Diversifizierung, die zu Lasten der Dividendenrendite geht. Der Dividenden-ETF von iShares hält Europa und die USA ungefähr im Gleichgewicht und besitzt höhere Dividenden, ist dafür aber nur in rund 100 Unternehmen investiert, die auch nicht zwangsläufig von der Größe wie die Top-Positionen im Vanguard-ETFsind. Die bisherige Allokation in deinem Depot dürfte bei deiner Entscheidung also eine Schlüsselrolle spielen.

SPDR S&P Global Dividend Aristocrats (ISIN: IE00B9CQXS71) - der ETF für die Aristokraten

An dieser Stelle ist unvermeidbar zuerst zu klären, was überhaupt "Aristokraten" sind. Gemeint sind hier nicht die in den Geschichtsbüchern, sondern Unternehmen am Finanzmarkt, die seit mindestens 25 Jahren ihre Dividende fortlaufend gezahlt und sogar kontinuierlich erhöht haben. Da lauert aber schon der erste Stolperstein, denn die Definitionen dahingehend gehen etwas auseinander, wie dieser ETF hier zeigt. Da sind "Aristokraten" enthalten, die seit mindestens zehn Jahren die Dividendenentweder stabil halten oder erhöhen, in jedem Fall aber behalten und zahlen.

Außerdem stellt der ETF einige weitere Regeln auf. So müssen die darin enthaltenen Unternehmen die Dividende aus einem positiven operativen Cashflow zielen und zudem eine positive Eigenkapitalrendite vorweisen. Diese Kriterien sollen zweifelsohne sicherstellen, dass die Aristokraten von heute auch noch die Aristokraten von morgen sind, durch die Zahlung der Dividende also nicht in finanzielle Schwierigkeiten kommen. Enthalten sind circa 100 Unternehmen, davon sind alle im S&P Global BMI enthalten. Das bedeutet aber nicht, dass nur US-Titel enthalten sind!

Die Basisdaten bekommst du hier in der Übersicht:

- mindestens einmal pro Quartal ausschüttend

- optimierte physische Replikation

- existiert seit 14. Mai 2013

- historische Ausschüttungsrendite zwischen 2,9 und 3,81 %

- wird in US-Dollar geführt

- laufende Kosten (TER): 0,45 %

Die Ausschüttungen sind also etwas höher als beim eben genannten ETF, ebenso sind es aber die Kosten. Das Fondsdomizil befindet sich in Irland, was eine für deutsche Anleger einigermaßen positive Steuerbehandlung zulässt. Der Begriff "Aristokraten" dürfte dir an dieser Stelle Sicherheit geben, trotzdem soll nicht unerwähnt bleiben, dass du viele Unternehmen wahrscheinlich gar nicht kennen wirst. Die relativ eng gefassten Regeln sorgen dafür, dass nur wenige Titel überhaupt als Aristokraten in Frage kommen, denn schon eine einmalige Absenkung der Dividende führt zum Ausschluss für zehn Jahre. Der am stärksten gewichtete Titel ist beispielsweise Dominion Energy, der nur wenigen Anlegern ein Begriff sein wird.

Wenn du unbedingt ausschließlich Aristokraten in deinem Dividenden-ETF möchtest, ist dieser hier eine gute Wahl. Die Vorauswahl "bezahlst" du aber mit einem etwas höheren TER, außerdem werden nur erfahrene Anleger die einzelnen Titel überhaupt kennen. Dafür kannst du dir im Idealfall sicher sein, dass eben diese Aristokraten ihre Dividende auch die nächsten zehn Jahre ausnahmslos beibehalten beziehungsweise steigern werden.

Fidelity Emerging Markets Quality Income (ISIN: IE00BYSX4739) - der Jüngling für die Schwellenländer

Die drei eben genannten ETFs sind die Platzhirsche in der Welt der Dividenden. Sie alle haben aber gemeinsam, dass Schwellenländer wenig bis gar nicht berücksichtigt werden, weshalb dieser ETF hier als Ergänzung vorgestellt werden soll.

Die Basisdaten:

- mindestens einmal pro Quartal ausschüttend

- vollständige physische Replikation

- existiert seit 09. September 2019

- historische Ausschüttungsrendite zwischen 2,5 und 2,75 %

- wird in US-Dollar geführt

- laufende Kosten (TER): 0,50 %

Sofort auffällig ist, dass die Dividendenrendite von den genannten ETFs am kleinsten und die TER zugleich am höchsten ist. Das lässt sich bei einer Investition in die Schwellenländer aber zumindest bei Dividenden-ETFs schwer vermeiden. Die Dividenden sind zudem kleiner, weil selbige in Schwellenländern einen weitaus geringeren Stellenwert als in der westlichen Welt einnehmen.

Mit rund einem Drittel Anteil ist China ohne jede Überraschung am stärksten gewichtet, danach folgen Taiwan (14,5 %) und Südkorea (14,5 %). Enthalten sind Titel wie Tencent, Samsung und Li Ning. Der Rest dürfte für die meisten Anleger eher ein großes Fragezeichen sein.

Diesen ETF solltest du nur in Erwägung ziehen, wenn du:

a) unbedingt in Schwellenländer verstärkt investieren möchtest

b) und in Schwellenländern nur Dividendentitel in Frage kommen

c) du dir des höheren Schwellenland-Risikos bewusst bist

Ansonsten kannst du die Schwellenländer natürlich weitaus gewöhnlicher über einen (ausschüttenden) EM-ETF abbilden, der dann aber entsprechend weitaus geringere Dividendenerträge vorweist.

Unser Tipp: Bei Scalable Capital kannst Du rund 2000 ETFs von iShares, Lyxor, Xtrackers, WisdomTree und Amundi von 7:30 bis 23 Uhr für nur 0,99 € handeln und dauerhaft kostenlos besparen. Monatliche Sparraten schon ab 1 €.

Mehr zum Thema:

DividendendividendenstrategieETF