ETFs kaufen leicht gemacht: So startest du noch heute

ETFskaufDepotBrokerneobrokerETF Sparplandiversifikationthesaurierendausschüttung

Erweitere dein finanzielles Wissen mit diesem umfassenden Leitfaden zum Kauf von ETFs. Du erhältst einen klaren Überblick über die Grundlagen, Auswahlkriterien und steuerlichen Aspekte von ETFs, sowie Tipps zur Risikominimierung, zum Auffinden der richtigen ETFs und zum Umgang mit Broke

Teil 1: ETFs verständlich erklärt

Bevor du dich ins Abenteuer des ETF-Kaufs stürzt, ist es wichtig, dass du genau verstehst, was ETFs sind und wie sie funktionieren. ETF steht für Exchange Traded Fund, also einen börsengehandelten Fonds. ETFs stehen für eine ganze Kategorie von Finanzprodukten, die sich durch ihre besonderen Eigenschaften auszeichnen.

Sie sind in erster Linie dadurch gekennzeichnet, dass sie einen bestimmten Index, wie zum Beispiel den DAX oder S&P 500, abbilden. Dadurch ermöglichen sie es dir, mit einem einzigen Kauf in eine Vielzahl von Aktien oder Anleihen zu investieren und somit deine Kapitalanlage breit zu streuen.

Teil 2: Auswahlkriterien für ETFs

Auf dem Markt existiert eine Vielzahl von ETFs. Aber wie findest du den richtigen ETF für dich? Es gibt einige wichtige Kriterien, die du für die ETF-Auswahl berücksichtigen solltest.Replikationsmethode, ausschüttend oder thesaurierend, Kosten und Diversifikation sind nur einige davon. Im Folgenden gehe ich auf diese Punkte im Detail ein!

- Replikationsmethode: ETFs können entweder physisch oder synthetisch sein. Physische ETFs kaufen alle Wertpapiere, die in dem Index enthalten sind, während synthetische ETFs die Performance des Indexes durch den Kauf von Derivaten nachbilden.

- Ausschüttend oder thesaurierend: Ausschüttende ETFs zahlen die erzielten Gewinne und Dividenden an die Anleger aus, während thesaurierende ETFs diese wieder investieren.

- Kosten: Jeder ETF hat eine jährliche Gebühr, die sogenannte Total Expense Ratio (TER). Diese sollte so niedrig wie möglich sein.

- Diversifikation: Ein guter ETF sollte eine breite Streuung von Wertpapieren haben, um das Risiko zu minimieren.

Teil 3: Bei welchem Broker ETFs kaufen?

Ein weiterer wichtiger Punkt ist die Wahl des richtigen Brokers. Der Broker ist der Vermittler, über den du die ETFs kaufst. Es gibt viele verschiedene Broker, aber die meisten lassen sich in drei Kategorien einteilen: Neobroker, Direktbanken und Filialbanken.

Neobroker sind digitalisierte Broker, die oft günstigere Konditionen anbieten, aber weniger Beratungsleistungen haben. Direktbanken und Filialbanken sind traditionelle Banken, die auch Brokerdienstleistungen anbieten. Bei der Wahl des richtigen Brokers solltest du vor allem auf die Kosten, den Kundenservice und die Handelsplattform achten.

Empfehlenswert sind zum Beispiel Depotanbieter wie Trade Republic oder Scalable. Hier erfolgt die Depoteröffnung online und binnen weniger Minuten.

Teil 4: Risiko und Sicherheit von ETFs

Keine Anlage ist ohne Risiko, und das gilt auch für ETFs. Allerdings sind die Risiken bei ETFs im Vergleich zu einzelnen Aktien oft geringer, da ETFs in der Regel breit gestreut sind. Ein wichtiger Punkt, den du beachten solltest, ist, dass die Einlagensicherung nichts mit ETFs zu tun hat. Die Einlagensicherung schützt dein Geld auf dem Konto, aber nicht deine ETF-Investitionen.

Teil 5: Wann ETFs verkaufen?

Eine der häufigsten Fragen, die von Anleger gestellt wird, ist: Wann sollte ich meine ETFs verkaufen? Es gibt darauf keine eindeutige Antwort, da die richtige Zeit zum Verkaufen von vielen Faktoren abhängt, einschließlich deines Anlagehorizonts und deiner finanziellen Ziele. Eine einfache Regel ist jedoch, dass du deine ETFs in der Regel langfristig halten solltest.

Teil 6: Einmalanlage oder Sparplan?

Du hast zwei Möglichkeiten, um in ETFs zu investieren: Du kannst entweder einen großen Betrag auf einmal anlegen oder regelmäßig kleinere Beträge investieren, also einen Sparplan einrichten. Beide Methoden haben ihre Vor- und Nachteile. Mit einer Einmalanlage kannst du sofort die volle Menge an ETFs kaufen, aber du bist auch stärker dem Market Timing ausgesetzt. Bei einem Sparplan kaufst du in regelmäßigen Abständen ETFs und profitierst so vom Cost-Average-Effekt, also der Durchschnittskosteneffekt, welcher das Risiko der falschen Zeitpunktwahl minimiert.

Teil 7: Wie finde ich ETFs?

Die Suche nach dem richtigen ETF kann eine Herausforderung sein. In erster Linie stehen dir dafür die Wertpapierkennnummern WKN, oder die internationale Wertpapierkennnummer ISIN zur Verfügung. Um den richtigen ETF für dich zu finden, musst du zuerst klar definieren, welche Art von Investition du machen willst (z.B. in welche Länder oder Branchen), und dann die ETFs suchen, die dieses Kriterium erfüllen.

Teil 8: Steuerliche Aspekte beim ETF-Kauf

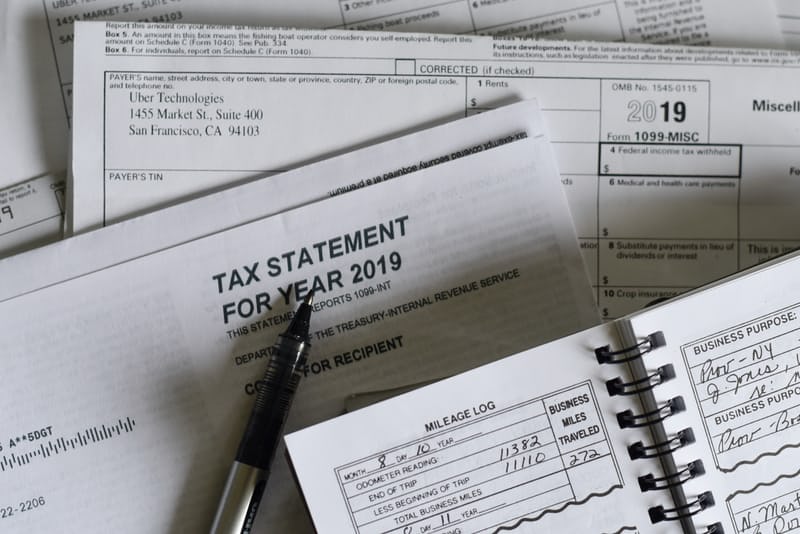

Kein Finanzleitfaden wäre komplett ohne zumindest eine kurze Erwähnung der steuerlichen Aspekte. Beim Kauf und Verkauf von ETFs fallen in der Regel Kapitalertragsteuern an. Diese werden entweder sofort von deiner Bank oder deinem Broker abgeführt oder müssen in der Steuererklärung angegeben werden.

Zudem können ETFs unterschiedlich besteuert werden, je nachdem, ob es sich um in- oder ausländische ETFs handelt. Es ist also empfehlenswert, dich bei Unklarheit an einen Steuerberater oder eine entsprechende Informationsquelle zu wenden.

Teil 9: Der Nutzen der Nachhaltigkeits-ETFs

In der heutigen Zeit spielen Nachhaltigkeitsaspekte bei der Kapitalanlage eine immer größer werdende Rolle. Das gilt auch für ETFs. Es gibt mittlerweile viele börsengehandelte Fonds, die nicht nur finanzielle, sondern auch ökologische, soziale oder Governance-Kriterien (oft zusammengefasst als ESG-Kriterien) bei der Auswahl der Index-Bestandteile berücksichtigen.

Diese sogenannten ESG-ETFs oder Nachhaltigkeits-ETFs ermöglichen es dir, in Unternehmen zu investieren, die hohe Standards in Bezug auf ökologische Nachhaltigkeit, soziale Verantwortlichkeit und gute Unternehmensführung (Governance) erfüllen. So kannst du nicht nur eine finanzielle Rendite erzielen, sondern auch einen positiven Beitrag zu einer nachhaltigeren Wirtschaft leisten.

Teil 10: Was sind thematische ETFs?

Bislang haben wir uns hauptsächlich auf ETFs konzentriert, die bekannte Indizes abbilden, wie zum Beispiel den DAX oder den S&P 500. Es existieren jedoch auch sogenannte thematische ETFs, die in spezielle Bereiche wie Technologie, erneuerbare Energien oder Emerging Markets investieren.

Diese spezialisierten ETFs geben dir die Möglichkeit, gezielt in bestimmte Sektoren oder Trends zu investieren, ohne einzelne Aktien kaufen zu müssen. Sie bieten eine gute Möglichkeit, dein Portfolio noch weiter zu diversifizieren und von bestimmten Marktentwicklungen besonders zu profitieren.

Allerdings solltest du bedenken, dass thematische ETFs oft stärkeren Schwankungen unterliegen können als breit gestreute Indexfonds. Daher solltest du dich vor einem Kauf gründlich informieren und die Wahl eines thematischen ETFs gut abwägen.

Teil 11: ETFs und Dividenden: Wie funktioniert das?

Das Thema Dividenden spielt eine wichtige Rolle bei der ETF-Auswahl, vor allem, wenn du auf der Suche nach zusätzlichen Einnahmequellen bist. Grundsätzlich gibt es zwei Arten von ETFs:

- ausschüttende und

- thesaurierende ETFs.

Ausschüttende ETFs zahlen die erzielten Dividenden an die Anleger aus. Das heißt, du erhältst in regelmäßigen Abständen (meistens jährlich oder halbjährlich) eine Zahlung auf dein Depotkonto. Thesaurierende ETFs hingegen reinvestieren die Dividenden wieder in den Fonds. Das bedeutet, dass der Wert des ETFs steigt, da die Gewinne direkt wieder angelegt werden. Du siehst also keine direkte Auszahlung auf deinem Konto.

Die Wahl zwischen ausschüttenden und thesaurierenden ETFs hängt von deinen individuellen Zielen und deiner steuerlichen Situation ab. Beide Varianten können ihre Vorteile haben, abhängig von deinen finanziellen Zielen und Umständen.

Teil 12: Der Weg zum ersten ETF-Kauf

Nachdem wir alle wichtigen Aspekte rund um ETFs ausführlich beleuchtet haben, bleibt nur noch die Frage: Wie mache ich nun meinen ersten ETF-Kauf? Die gute Nachricht ist, dass der tatsächliche Kaufprozess heutzutage dank digitaler Broker und Online-Banking sehr einfach und unkompliziert ist.

Wenn du dich für einen oder mehrere ETFs entschieden hast, musst du zunächst ein Depot bei einem Broker deiner Wahl eröffnen. Dieser Schritt ist oft innerhalb weniger Minuten online möglich. Als Nächstes überweist du Geld auf dein Depot und suchst mit Hilfe der WKN oder ISIN nach deinem gewünschten ETF.

Mit einem Klick auf "kaufen" und der Angabe der gewünschten Stückzahl ist der erste Kauf abgeschlossen. Im Anschluss erhältst du eine Bestätigung über den erfolgreichen Kauf. Herzlichen Glückwunsch, du hast soeben deinen ersten Schritt in die Welt der ETFs gemacht!

Teil 13: Passive gegenüber aktiver Anlagestrategie

Ein wesentlicher Aspekt, der ETFs von anderen Anlageformen unterscheidet, ist ihre passive Natur. Wenn wir von ETFs sprechen, meinen wir in der Regel passive ETFs. Diese verfolgen das Ziel, einen bestimmten Index so genau wie möglich nachzubilden und ihn somit "passiv" zu managen - daher der Name. Im Gegensatz dazu steht die aktive Anlagestrategie, bei der ein Manager versucht, den Markt zu schlagen und eine höhere Rendite als der Index zu erzielen.

Ein großer Vorteil von passiven ETFs ist in der Regel ihre geringeren Kosten, da sie nicht aktiv gemanagt werden müssen. Dies macht ETFs zu einer attraktiven Alternative für Langzeitanleger und solche, die nach einer kosteneffizienten Anlageoption suchen. Beachte jedoch, dass auch passive Anlagen regelmäßig überwacht und bei Bedarf angepasst werden sollten, um sicherzustellen, dass sie immer noch deinen Anlagezielen entsprechen.

Teil 14: ETFs und Robo-Advisor

Zu guter Letzt, lasst uns einen Blick auf eine weitere Entwicklung in der Welt der ETFs werfen: Robo-Advisor. Diese digitalen Anlageberater haben es sich zur Aufgabe gemacht, die Investmententscheidungen zu automatisieren und die Geldanlage so noch einfacher und zugänglicher zu machen - und das oft mit einem starken Fokus auf ETFs. Robo-Advisor verwenden Algorithmen, um Anlageempfehlungen zu geben und Portfolios zu verwalten, basierend auf den finanziellen Zielen und der Risikotoleranz des Anlegers.

Dabei setzen sie vorwiegend auf ETFs wegen ihrer Diversifikation und Flexibilität. Wenn das selbständige Investieren in ETFs dir also noch immer zu kompliziert erscheint, oder du einfach eine stärkere Automatisierung deiner Investments bevorzugst, könnten Robo-Advisor eine interessante Option für dich sein. Aber wie immer gilt: Informiere dich ausführlich vor einer Anlageentscheidung und prüfe, ob das Angebot deinen individuellen Bedürfnissen und Zielen entspricht.

Teil 15: ETFs in krisenfesten Sektoren

Zu guter Letzt möchte Ich noch auf einen weiteren Aspekt eingehen, der insbesondere in turbulenten Marktphasen relevant ist: krisenfeste Sektoren und ETFs, die diese abbilden. Denn nicht alle Branchen sind gleich anfällig für ökonomische Schwankungen.

Während zum Beispiel Technologie-Aktien häufig stark von Konjunkturzyklen beeinflusst werden, gelten andere Sektoren wie Lebensmittel oder Gesundheitswesen als vergleichsweise stabil. Mit sogenannten Sektor-ETFs kannst du gezielt in diese krisenresistenten Bereiche investieren.

Solche ETFs können eine sinnvolle Ergänzung für dein Portfolio sein, um dein Risiko zu streuen und auch in unsicheren Zeiten stabile Erträge zu erwirtschaften. Aber denke daran: Jede Anlageentscheidung sollte gut überlegt sein und deine individuelle Risikotoleranz sowie dein Anlagehorizont berücksichtigt werden.

Teil 16: ETFs und Inflationsrisiken

Bei all den Vorteilen, die ETFs bieten, sollte eines dennoch nicht vernachlässigt werden: Inflation. In Phasen hoher Inflation kann der reale Wert deiner Investments schrumpfen.

Wie kann man sich hier als ETF-Investor schützen? Zunächst einmal gibt es ETFs, die gezielt auf Inflationsschutz ausgerichtet sind. Sie investieren zum Beispiel in inflationsgebundene Anleihen oder Rohstoffe, die als Inflationsschutz gelten. Für breit diversifizierte ETFs, die einen ganzen Marktindex abbilden, ist das Thema Inflation allerdings komplexer.

Hier hängt vieles davon ab, wie die Unternehmen im Index mit Inflation umgehen können - können sie gestiegene Kosten an die Kunden weitergeben oder schlägt sich eine höhere Inflation in den Gewinnmargen nieder?

Im Allgemeinen gilt, dass eine gewisse Diversifikation und eine langfristige Anlagestrategie helfen können, Inflationsrisiken zu managen. Investoren sollten sich jedoch bewusst sein, dass Inflation ein Faktor ist, den es zu berücksichtigen gilt, wenn es um die Erwartung künftiger Renditen geht.

Teil 17: ETFs und Währungsrisiken

Zum Abschluss dieser tiefgründigen Auseinandersetzung mit ETFs gilt es, einen Blick auf das Währungsrisiko zu werfen. Wenn du in ETFs investierst, die internationale Indizes oder spezifische ausländische Märkte abbilden, bist du automatisch einem Währungsrisiko ausgesetzt. Dieses ergibt sich aus Schwankungen des Wechselkurses zwischen dem Euro und der Währung, in der die im ETF enthaltenen Aktien oder Anleihen notiert sind. Steigt der Euro zum Beispiel gegenüber dem US-Dollar, sinkt der Wert deiner in Dollar notierten ETF-Anteile und umgekehrt. Du kannst das Währungsrisiko minimieren, indem du in sogenannte währungsgesicherte ETFs investierst.

Bei diesen ETFs werden Wechselkursschwankungen ausgeglichen, was jedoch auch mit Kosten verbunden ist. Ob sich eine Währungssicherung für dich lohnt, hängt von verschiedenen Faktoren ab, unter anderem von deinem Anlagehorizont und deiner Risikobereitschaft. Es ist ein weiterer Aspekt, den du bei der Auswahl deiner ETFs berücksichtigen solltest.

Teil 18: ETFs und Steueroptimierung: Was du wissen musst

Die steuerlichen Aspekte, die wir bereits im Teil 8 besprochen haben, sind natürlich nur ein Teil der Geschichte. Bei der Betrachtung der Steuerfragen rund um ETFs solltest du also noch einige weitere Punkte im Auge behalten. Insbesondere der Umgang mit Kapitalerträgen ist hierbei entscheidend. Beispielsweise sind die gezahlten Dividenden eines ausländischen Fonds steuerpflichtig. Bei inländischen Fonds ist das anders, dort unterliegen nur die tatsächlich ausgeschütteten Erträge und Zinsen der Kapitalertragssteuer.

Bei der Wahl zwischen thesaurierenden und ausschüttenden ETFs können also auch steuerliche Aspekte eine Rolle spielen. Im Allgemeinen sollten ETF-Anleger stets bemüht sein, ihre Anlagen im Hinblick auf Steuervorteile zu optimieren. Hierbei kann es hilfreich sein, professionelle Beratung in Anspruch zu nehmen, um sicherzustellen, dass alle relevanten Aspekte berücksichtigt werden.

Fazit

ETFs kaufen ist eine gute Möglichkeit, dein Geld anzulegen, besonders wenn du eine breite Streuung und niedrige Kosten suchst. Allerdings gibt es viel zu beachten, von der Auswahl des richtigen ETF bis zur Wahl des Brokers und den Kaufprozess selbst. Mit diesem Leitfaden hoffe ich, dass dir der Einstieg etwas leichter fällt und du dich sicherer fühlst, wenn du deine ersten Schritte auf dem Parkett der Börse machst. Jeder Anlegertyp findet seinen passend zugeschnitten ETF, schau's dir an!

Unser Tipp: Bei Scalable Capital kannst Du rund 2000 ETFs von iShares, Lyxor, Xtrackers, WisdomTree und Amundi von 7:30 bis 23 Uhr für nur 0,99 € handeln und dauerhaft kostenlos besparen. Monatliche Sparraten schon ab 1 €.

Mehr zum Thema:

ETFskaufDepotBrokerneobrokerETF Sparplandiversifikationthesaurierendausschüttung