MSCI World: Wie gefährlich ist das Klumpenrisiko?

msci worldusarisikoAktienindexwelt

Der MSCI World Index ist eine globale Aktienmarkt-Benchmark, die die Performance von über 1.600 Aktien aus 23 Industrieländern abbildet. Der Index bietet Anlegern einen breiten Überblick über die weltweite Aktienmarktperformance und wird oft als Grundlage für globale Aktienportfolios verwendet.

(Werbung)

In diesem Artikel werden wir diskutieren, ob der MSCI World ein Klumpenrisiko aufgrund seiner starken Gewichtung von US-amerikanischen Aktien aufweist, und welche Vor- und Nachteile dies mit sich bringen kann. Zudem werden wir uns mögliche Alternativen ansehen, die Anlegern zur Verfügung stehen.

Was ist ein Klumpenrisiko?

Ein Klumpenrisiko entsteht, wenn ein zu großer Teil eines Portfolios in eine einzelne Anlage, einen Sektor oder ein Land investiert ist. Dies kann zu einem Mangel an Diversifikation führen und das Risiko erhöhen, da das Portfolio empfindlicher auf spezifische ökonomische Ereignisse reagieren kann, die diese spezielle Anlage, den Sektor oder das Land betreffen.

Aktuelle Zusammensetzung des MSCI World Index

Der MSCI World Index ist eine umfassende globale Aktienmarkt-Benchmark, die Unternehmen aus 23 Industrieländern repräsentiert.

Wie aktuelle Daten zeigen, ist die USA mit einem Anteil von 70% dominant vertreten, gefolgt von Japan mit 6% und Großbritannien mit 4%. Frankreich und Kanada sind jeweils mit 3% beteiligt, während deutsche Aktienunternehmen etwa 2% des Index ausmachen.

Die durchschnittliche Marktkapitalisierung eines Titels im MSCI World beträgt 34 Milliarden Euro, wobei US-Unternehmen mit durchschnittlich 57 Milliarden Euro eine erheblich größere Marktkapitalisierung aufweisen. Im Vergleich dazu liegen japanische Unternehmen bei 14 Milliarden Euro und deutsche Aktiengesellschaften bei 20 Milliarden Euro.

Sektoren im MSCI World Index

In Bezug auf die Sektoren des MSCI World Index führt der IT-Sektor mit etwa 22%, gefolgt vom Finanzsektor mit 15% und dem Gesundheitssektor mit 13%. Diese Verteilung verdeutlicht, wie bestimmte Wirtschaftszweige den Index prägen und somit das Investitionsrisiko und die Renditechancen beeinflussen.

Performance des MSCI World Index

Die historische Performance des MSCI World Index ist ein wichtiger Indikator für Anleger. Zum 31. Juli 2023 verzeichnete der Index 3064,30 Punkte. Über einen langen Zeitraum betrachtet, ergibt sich daraus eine durchschnittliche jährliche Rendite von etwa 6,54%. Diese langfristige Betrachtung ist entscheidend für Anleger, die über die kurzfristigen Schwankungen der Märkte hinausblicken und in einen breit diversifizierten Index wie den MSCI World investieren möchten.

Klumpenrisiko durch US-Dominanz im MSCI World Index

Der signifikante Anteil der USA im MSCI World Index wirft Fragen nach einem Klumpenrisiko auf. Diese Sorge ist nicht unbegründet, da eine hohe Konzentration in einem Land das Portfolio gegenüber länderspezifischen Risiken empfindlicher macht. Sollte es zu einer Rezession oder politischen Unsicherheiten in den USA kommen, könnte dies eine überproportionale Auswirkung auf den Index haben.

Viele der großen US-Unternehmen im MSCI World Index sind tatsächlich globale Akteure mit umfangreichen internationalen Operationen. Diese Unternehmen generieren Einnahmen und Gewinne weltweit, was das Klumpenrisiko, das mit einer starken US-Zentrierung assoziiert wird, mindert. Ihre globale Präsenz kann dazu beitragen, länderspezifische Risiken auszugleichen, da sie nicht ausschließlich vom US-Markt abhängig sind. Dieser Faktor sollte bei der Bewertung des Klumpenrisikos und der Diversifikation eines Portfolios berücksichtigt werden.

Vorteile der US-Dominanz im MSCI World Index

Die US-Wirtschaft ist die größte der Welt und beherbergt einige der erfolgreichsten und innovativsten Unternehmen. Viele dieser Unternehmen, wie Apple, Amazon und Microsoft, sind globale Marktführer in ihren Branchen.

Daher könnte argumentiert werden, dass eine hohe Gewichtung von US-Aktien im MSCI World Index Anlegern eine Exposition gegenüber einigen der leistungsfähigsten und stabilsten Unternehmen der Welt bietet.

Nachteile der US-Dominanz

Auf der anderen Seite kann die starke Gewichtung auf die USA dazu führen, dass internationale Entwicklungen unterrepräsentiert sind. Dies könnte das Portfolio anfälliger für negative Entwicklungen machen, die speziell die USA betreffen, wie politische Unsicherheiten, wirtschaftliche Abschwünge oder Handelskonflikte.

Weitere Betrachtungsweisen

Um das Klumpenrisiko im MSCI World Index aus verschiedenen Perspektiven zu betrachten, könnten folgende Sichtweisen relevant sein:

Relative vs. Absolute Diversifikation: Einige Investoren könnten argumentieren, dass die geografische Diversifikation relativ zu betrachten ist. Die USA dominieren zwar den Index, aber die dort gelisteten Unternehmen sind international tätig und bieten somit eine gewisse geografische Diversifikation innerhalb ihres Geschäftsmodells.

Wachstumspotenzial gegenüber Stabilität: Einige Anleger bevorzugen möglicherweise die vermeintliche Stabilität und das Wachstumspotenzial US-amerikanischer Unternehmen gegenüber der höheren Volatilität und den politischen Risiken in anderen Märkten.

Historische Performance: Die Vergangenheit hat gezeigt, dass US-Aktien oft eine starke Performance aufweisen. Investoren, die Wert auf historische Daten legen, könnten dies als Rechtfertigung für eine US-Zentrierung sehen.

Globaler Einfluss von Megatrends: US-Unternehmen sind oft führend in globalen Megatrends wie Digitalisierung, E-Commerce und Biotechnologie. Anleger könnten argumentieren, dass diese Sektoren wichtiger sind als eine breitere geografische Streuung.

Reaktion auf Marktbedingungen: Manche Investoren nutzen taktische Asset-Allokation, um auf kurzfristige Markttrends zu reagieren. Sie könnten eine stärkere Gewichtung in den USA bevorzugen, wenn sie dort bessere Marktbedingungen sehen.

Wechselkursrisiken: Anleger, die in ihrer lokalen Währung denken, könnten das Klumpenrisiko unterschiedlich bewerten, je nachdem, wie stark ihre Währung gegenüber dem US-Dollar schwankt.

Alternativen zum MSCI World Index

Für Anleger, die ein Klumpenrisiko vermeiden möchten, gibt es mehrere Alternativen:

- Regionale oder länderspezifische Indizes: Anleger könnten in Fonds investieren, die andere Indizes abbilden, wie den MSCI Emerging Markets Index oder den MSCI Europe Index.

- Globale Indizes mit geringerer US-Gewichtung: Einige globale Indizes haben eine geringere Gewichtung der USA und eine breitere Verteilung über andere Länder.

- Direkte Investitionen in ausgewählte Märkte: Anleger könnten direkt in bestimmte Länder oder Regionen investieren, die sie für unterbewertet oder mit einem höheren Wachstumspotential betrachten.

Langfristige Trends und Marktzyklen

Es ist wichtig, langfristige Trends und Marktzyklen zu betrachten, wenn man die Performance eines Index wie dem MSCI World analysiert. Die Weltwirtschaft durchläuft verschiedene Phasen von Wachstum und Kontraktion, und diese Zyklen können sich unterschiedlich auf die im Index enthaltenen Länder und Sektoren auswirken. Historisch gesehen haben die USA viele dieser Zyklen angeführt, was teilweise die starke Gewichtung im Index erklärt. Anleger sollten aber auch die potenziellen Vorteile von Märkten in Erwägung ziehen, die sich in anderen Phasen ihres eigenen Wachstumszyklus befinden könnten.

Währungsrisiken und -chancen

Da der MSCI World Index in verschiedenen Währungen notiert, müssen Anleger auch das Währungsrisiko berücksichtigen. Schwankungen im Wechselkurs zwischen dem Euro und dem US-Dollar können die Rendite für Anleger in der Eurozone beeinflussen. Auf der anderen Seite kann eine Diversifikation über verschiedene Währungen hinweg auch als Absicherung gegen Währungsrisiken dienen und zusätzliche Renditechancen bieten.

Auswirkungen von geopolitischen Ereignissen

Geopolitische Ereignisse wie Wahlen, Handelsabkommen und Konflikte können erhebliche Auswirkungen auf die Märkte haben. Die starke Gewichtung der USA im MSCI World Index bedeutet, dass US-geopolitische Ereignisse einen überproportionalen Einfluss auf die Performance des gesamten Index haben können. Anleger müssen daher auch das politische Klima und die internationalen Beziehungen im Auge behalten.

ESG-Kriterien und der MSCI World Index

In den letzten Jahren ist das Interesse an nachhaltigen Investitionen, die Umwelt-, Sozial- und Governance-Kriterien (ESG) berücksichtigen, stark gestiegen. Einige Anleger könnten Bedenken hinsichtlich der ESG-Leistung der Unternehmen im MSCI World Index haben, insbesondere in Bezug auf die großen US-amerikanischen Unternehmen, die den Index dominieren. Anleger, die großen Wert auf ESG legen, könnten nach alternativen Indizes suchen, die einen stärkeren Fokus auf Nachhaltigkeit legen.

Die Rolle von Technologieunternehmen

Der MSCI World Index ist stark von Technologieunternehmen beeinflusst, die etwa 22% des Index ausmachen. Diese Unternehmen sind oft die Haupttreiber von Innovation und Wachstum, können aber auch volatiler sein und höhere Bewertungen aufweisen. Es ist entscheidend, dass Anleger die spezifischen Risiken und Chancen verstehen, die mit einer hohen Konzentration in diesem Sektor verbunden sind.

Was sagt die Forschung?

Forschungen und historische Daten haben gezeigt, dass Anlageportfolios mit starker Konzentration auf US-amerikanische Aktien in der Vergangenheit eine solide Performance erzielten. Tatsächlich waren die USA in den letzten Jahrzehnten oft die Leitbörse, getrieben durch eine Kombination aus robustem wirtschaftlichem Wachstum, technologischer Innovation und der Präsenz multinationaler Konzerne, die den globalen Markt dominieren. Ein solches Muster führte dazu, dass US-zentrierte Portfolios von der Dynamik und den Skaleneffekten dieser Unternehmen profitieren konnten.

Jedoch warnen Experten davor, dass sich die Vergangenheit nicht notwendigerweise wiederholt. Märkte verändern sich, und die Faktoren, die in der Vergangenheit zu einer starken Performance beigetragen haben, können sich wandeln oder in ihrer Bedeutung nachlassen. Wirtschaftliche Verschiebungen, regulatorische Änderungen und der Aufstieg neuer Technologien und Märkte können dazu führen, dass andere Regionen zukünftig die Führungsrolle übernehmen.

Die Rolle der Diversifikation wird daher von Anlagestrategen und Forschern stark betont. Sie argumentieren, dass eine breit gefächerte Anlagestrategie, die sich über verschiedene Länder und Sektoren erstreckt, das Risiko verringern und die Resilienz des Portfolios gegenüber unvorhergesehenen Ereignissen stärken kann. Während eine starke Positionierung in den USA weiterhin attraktiv sein mag, könnte eine Überbetonung zu einer Anfälligkeit gegenüber spezifischen US-Marktrisiken führen.

Zusätzlich zu geografischen Überlegungen empfehlen einige Studien auch eine Diversifikation über verschiedene Anlageklassen hinweg. Dies könnte Anleihen, Immobilien, Rohstoffe und alternative Investitionen umfassen, die möglicherweise unterschiedlich auf Wirtschaftszyklen reagieren als Aktien. Diese breitere Allokation könnte helfen, das Gesamtrisiko zu senken und die Renditen zu glätten.

Schließlich spielt auch die Anpassungsfähigkeit eine entscheidende Rolle. Anleger und Fondsmanager, die in der Lage sind, auf Basis neuester Daten und Trends ihre Strategien anzupassen, könnten besser positioniert sein, um von zukünftigen Marktentwicklungen zu profitieren. Während die Vergangenheit wertvolle Einblicke bietet, ist eine fortlaufende Überprüfung und gegebenenfalls Anpassung der Portfoliostruktur unerlässlich, um langfristig erfolgreich zu sein.

Fazit

Ob der MSCI World Index ein Klumpenrisiko aufgrund der US-Konzentration aufweist, hängt von der Perspektive des Anlegers ab. Einige mögen argumentieren, dass die US-Märkte stabil und leistungsfähig sind, während andere darauf hinweisen, dass eine zu starke Konzentration auf ein Land riskant sein kann. Letztlich sollten Anleger ihre eigene Risikobereitschaft und Anlageziele bewerten und prüfen, ob eine Anpassung ihrer Anlagestrategie sinnvoll ist, um eine breitere Diversifikation zu erreichen.

Die Investition in den MSCI World Index bietet eine breite Exposition gegenüber globalen Aktien, jedoch mit einem deutlichen Schwerpunkt auf den USA. Während dies Vorteile in Bezug auf den Zugang zu einigen der größten und erfolgreichsten Unternehmen weltweit bietet, sollten Anleger die Risiken, die mit einer solchen Konzentration verbunden sind, nicht ignorieren. Eine sorgfältige Überlegung und möglicherweise die Ergänzung des Portfolios um andere Investitionen könnten notwendig sein, um ein ausgewogenes und widerstandsfähiges Investmentportfolio zu gewährleisten.

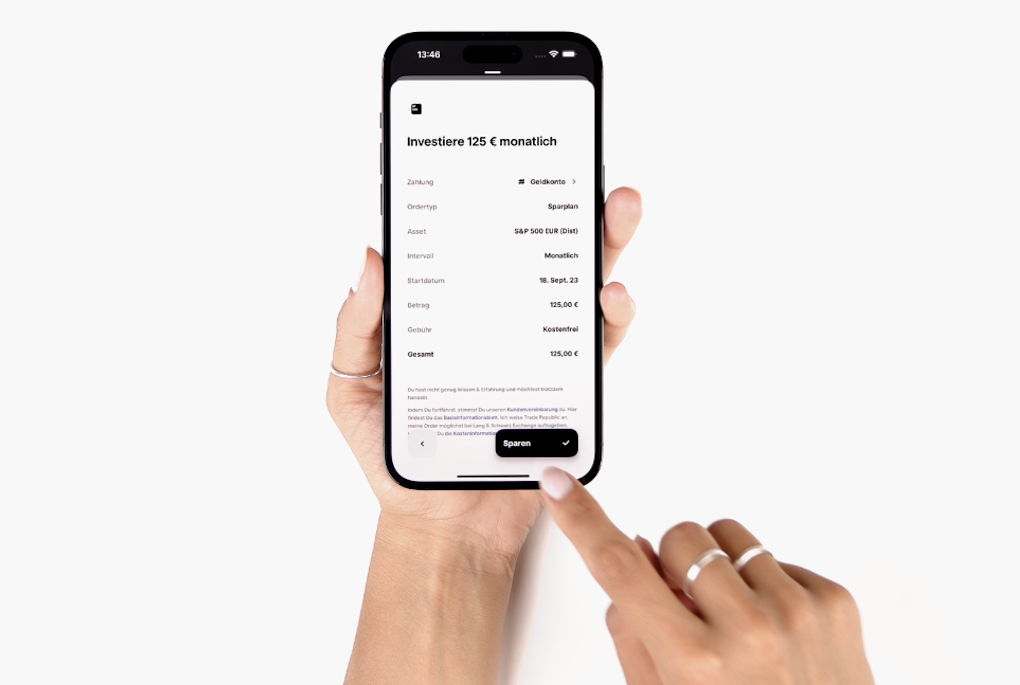

Unser Tipp: Bei Scalable Capital kannst Du rund 2000 ETFs von iShares, Lyxor, Xtrackers, WisdomTree und Amundi von 7:30 bis 23 Uhr für nur 0,99 € handeln und dauerhaft kostenlos besparen. Monatliche Sparraten schon ab 1 €.

Mehr zum Thema:

msci worldusarisikoAktienindexwelt