Die 4 besten Emerging Markets ETF - Der Renditeturbo?

Emerging MarketsschwellenländerbrasilienrusslandChinaindienbrics

Für viele Aktionäre ist der MSCI World das Maß aller Dinge. Wer etwas tiefer in die Materie eintaucht, wird allerdings immer wieder auf das Thema Emerging Markets stoßen.

Emerging Markets sind für Anleger besonders attraktiv, da sie noch nicht so weit entwickelt sind wie die Märkte der Industrieländer und dementsprechend mehr Wachstumspotential haben. Dieses Wachstumspotential geht selbstverständlich mit einem höheren Risiko einher, weshalb Anleger besonders umsichtig bei der Auswahl des richtigen Fonds sein müssen. In diesem Artikel schauen wir uns die vier besten Fonds aus der Kategorie Emerging Markets an.

Warum überhaupt Emerging Markets?

Reicht ein MSCI World ETF nicht vollkommen aus? Die Antwort darauf ist ganz klar Nein. Im MSCI World sind nur Vertreter der 23 größten Industrieländer enthalten. Diese decken zwar 85 % der weltweiten Wirtschaft ab, für ein vollständig diversifiziertes Portfolio müssen aber auch noch andere Bereiche der Weltwirtschaft berücksichtigt werden. Eine der besonders interessanten Fondskategorien sind die MSCI Emerging Markets Fonds. Länder wie Brasilien oder China, welche in diese Kategorie fallen, streben den Aufstieg in die industriell entwickelte Welt an. Während in Westeuropa viel über Entschleunigung und Wachstumsstopp gesprochen wird, ist das in diesen Ländern kein Thema. Das oberste Ziel dieser Nationen ist es, den Lebensstandard der westlichen Welt zu erreichen. Um dieses Ziel zu realisieren, muss die Wirtschaft dieser Länder wachsen.

Die 5 besten MSCI Emerging Markets ETFs

iShares MSCI EM SRI ETF

Blackrock gibt dir als Investor mit seiner Marke iShares die Möglichkeit, an den Entwicklungen im Bereich Emerging Markets zu partizipieren. Einer der größten und erfolgreichsten MSCI EM Fonds ist der iShares MSCI EM SRI ETF. Die Besonderheit am iShares MSCI EM SRI ETF ist der Fokus auf nachhaltige Investmentstrategien. Der iShares MSCI EM SRI ETF zielt darauf ab in Unternehmen zu investieren, die, im Branchenvergleich mit ihren Konkurrenten, besonders hohen Wert auf das Thema Umweltschutz und Nachhaltigkeit legen. Das SRI im Namen des iShares MSCI EM SRI ETF ist eine Abkürzung für Socially responsible investing. Diese Strategie scheint bisher gut aufzugehen: Seit seiner Auflage im Jahr 2016 hat der iShares MSCI EM SRI ETF, trotz großen Einbußen während der Krise im Jahr 2020, eine Entwicklung von insgesamt 27,1 % verzeichnet. Vor dem Einbruch im März 2020 lag der iShares MSCI EM SRI ETF bei einer durchschnittlichen Jahresrendite von mehr als 10 %.

Mit einer TER von 0.25 % ist der Fonds im Verhältnis auch relativ günstig. Diese geringe Kostenquote kann er sich vor allem aufgrund seiner Größe erlauben. Mit 855 Millionen Euro Volumen gehört der iShares MSCI EM SRI ETF zu einem der größten Fonds im Bestand von Blackrock. Hauptanlagebereiche ist Asien mit einem Anteil von mehr als 50 %. Mit etwas mehr als 17 % macht China dabei den größten Landesvertreter im Fonds aus. Der iShares MSCI EM SRI ETF investiert vor allem in die aufstrebenden Bankensektoren der Länder. Dieser Bereich macht 26 % des Anlagevolumens aus. Die größte Holding im Fonds ist Meituan.

iShares Core MSCI EM IMI ETF

Der iShares Core MSCI EM IMI ETF fährt eine etwas andere Anlagestrategie. Während große Fondsplayer wie der MSCI World oder auch die meisten anderen Emerging Markets Fonds sich auf große Unternehmen in den Schwellenländern fokussieren, investiert der iShares Core MSCI EM IMI ETF auch in kleinere und mittlere Unternehmen der Schwellenländer. Das IMI im Fondsnamen steht dabei für "investable Market Index" und signalisiert, dass der Fonds sowohl in große Unternehmen, als auch in Small und Mid Cap Unternehmen investiert. Die Größe der Unternehmen wird dabei über die Marktkapitalisierung gemessen. Die Performance des Fonds kann sich durchaus sehen lassen. Seit der Auflage des iShares Core MSCI EM IMI ETF im Jahr 2014 hat er seinen Wert bereits um über 43 % gesteigert. Die Volatilität fällt, trotz der aktuellen Marktschwankungen, mit etwas mehr als 17 % relativ gering aus. Für dich als Anleger sind besonders die niedrigen Kosten erfreulich. Die TER des Fonds beläuft sich auf gerade einmal 0,18 %. Für Schwellenländerfonds, insbesondere für solche die in eher kleine Unternehmen investieren, ist das sehr günstig. Der iShares Core MSCI EM IMI ETF investiert deutlich weniger im Bankensektor als der vorher betrachtete Fonds. Die kleinen Unternehmen beschäftigen sich größtenteils mit dem Handel oder der Produktion für den IT Bereich. Dabei sticht besonders der Alibaba Konzern hervor. Das „Amazon Chinas“ ist ein aufstrebender Online Händler und macht mit mehr als 7 % einen großen Teil des Investmentvolumens aus. Auch in diesem Fonds ist China mit fast 40 % des Volumens das Hauptland der Investitionen.

iShares MSCI EM IMI ESG Screened UCITS ETF

Der iShares MSCI EM IMI ESG Screened UCITS ETF investiert in Unternehmen, deren Unternehmensführung sich zur Einhaltung ökologischer und sozialer Standards verpflichtet hat. Die Abkürzung ESG steht dabei für Environment Social Governance. Obwohl der iShares MSCI EM IMI ESG Screened UCITS ETF erst Ende 2018 aufgelegt wurde und bereits eine große Krise hinter sich hat, weist er eine positive Entwicklung von etwas mehr als 13 % auf. Im ersten Jahr nach Auflage hat der iShares MSCI EM IMI ESG Screened UCITS ETF sogar mit mehr als 15 % rentiert. Auch bei diesem Fonds fallen die besonders günstigen Kosten auf. Wie der vorher beschriebene Fonds auch, weist der iShares MSCI EM IMI ESG Screened UCITS ETF eine TER von 0,18 % aus. Die Unternehmen im iShares MSCI EM IMI ESG Screened UCITS ETF beschäftigen sich besonders mit dem Bereich IT und den daran angeschlossenen Branchen. Handel und Banken machen zwar etwa ein Viertel des Volumens des iShares MSCI EM IMI ESG Screened UCITS ETF aus, knapp ein weiteres Viertel entfällt mit sozialen Medien, Halbleitern und Hardware jedoch auf die IT Branche. Mit mehr als 40 % des gesamten Volumens des iShares MSCI EM IMI ESG Screened UCITS ETF ist China wieder einmal besonders stark vertreten. Das größte Einzelunternehmen im iShares MSCI EM IMI ESG Screened UCITS ETF ist Alibaba mit einem Anteil von etwa 8,3 %.

iShares MSCI EM UCITS ETF USD

Zum Abschluss schauen wir uns das Flaggschiff unter den Schwellenländerfonds an. Der Fonds ist der älteste und bekannteste Fonds dieser Kategorie und wurde bereits im Jahr 2009 aufgelegt. Anlageziel ist die Abbildung des Emerging Markets Index, der vor allem in vielversprechende große Unternehmen investiert, die entweder bereits globale Player sind oder sich gerade zu solchen entwickeln. In den 11 Jahren seit der Auflage hat der Fonds knapp 82 % Rendite erzielt. Die Schwankungen sind in Schwellenländern deutlich höher als in entwickelten Industrieländern, über einen Zeitraum von 10 Jahren ist der Fonds allerdings mit einer Volatilität von nur 17,5 % ausgekommen. Wie die anderen Emerging Markets Fonds auch, hat diese Anlage eine sehr geringe Kostenquote von 0,18 % und investiert einen Großteil seines Geldes in chinesische Unternehmen aus den Bereichen Bank, Handel und IT.

Die wichtigsten Schwellenländer

Es gibt viele aufstrebende Märkte auf der ganzen Welt, aber die vier größten sind unter dem Namen BRIC (ein Akronym für Brasilien, Russland, Indien und China) bekannt. Viele Investoren glauben, dass diese Märkte relativ stabil sind und die G7 als die nächsten Supermächte der Welt ablösen könnten. Das macht sie für das Portfolio jedes internationalen Investors unverzichtbar. Bevor man in den BRIC-Ländern investiert, sollte man sich zunächst mit den Schwellenländern vertraut machen. Mit ein wenig Grundlagenforschung können internationale Investoren ein solides Verständnis der aufstrebenden Märkte und einige der Möglichkeiten, sich mit ihrer Wirtschaft vertraut zu machen, aufbauen.

Definition: Der Begriff "Schwellenländer" wird in der Welt des internationalen Investierens viel herumgeworfen, aber es ist schwierig, eine genaue Definition zu finden. Stattdessen ist es besser, sich über die wichtigsten Merkmale der Schwellenmärkte zu informieren, die vielversprechendsten Schwellenmärkte zu identifizieren und zu erfahren, wie man sie am besten mit Hilfe von ETFs und Investmentfonds in ein internationales Aktienportfolio einbaut.

Wie man investiert: Es gibt viele Möglichkeiten, in ausländische Märkte zu investieren, und jede Methode hat ihre eigenen Vor- und Nachteile. Informiere dich über die verschiedenen Möglichkeiten und wie du die beste Option für dein Investitionsportfolio auswählst.

Diversifizierung deines Portfolios: Es gibt einige Vorteile, in den BRIC-Ländern mit Investmentfonds und Exchange Traded Funds (ETFs) zu investieren. Im Gegensatz zum Kauf einzelner Aktien und Anleihen sind diese Wertpapiere viel einfacher zu verwalten und bieten eine größere Diversifizierung. Wägen Sie die Vorteile und Risiken einer Investition in Schwellenländer wie die BRIC-Länder ab, wenn Sie sie in ein Portfolio aufnehmen.

Die BRIC-Volkswirtschaften mögen allesamt vielversprechende Schwellenmärkte sein, aber sie unterscheiden sich in vielen wichtigen Punkten stark voneinander. Internationale Investoren sollten sich mit jedem dieser Märkte vertraut machen, sich mit den besten Möglichkeiten vertraut machen, sich auf diesen Märkten zu engagieren, und letztendlich eine fundierte Investitionsentscheidung treffen.

Brasilien

Brasilien hat in den letzten zehn Jahren nichts Geringeres als ein Wirtschaftswunder erlebt. Tatsächlich ist das Land heute der zweitgrößte Eisenerzproduzent der Welt und produziert mehr Ethanol als Asien und Europa zusammen.

Russland

Russland wird allgemein als eine sibirische Wüste angesehen, aber es ist eines der heißesten Investitionsziele der Welt. Als führender Exporteur von Erdöl und Erdgas nach Europa hat das Land vom säkularen Wachstum der Rohstoffe profitiert und expandiert weiter.

Indien

China wird oft als Asiens vielversprechendste Wirtschaft angeführt, aber Indien ist ein Land, das nicht ignoriert werden sollte. Mit seiner vielversprechenden "demografischen Dividende" und seiner bedeutenden landwirtschaftlichen Produktion (an zweiter Stelle in der Welt) sollten Investoren auf jeden Fall in Betracht ziehen, es in ihr Portfolio aufzunehmen.

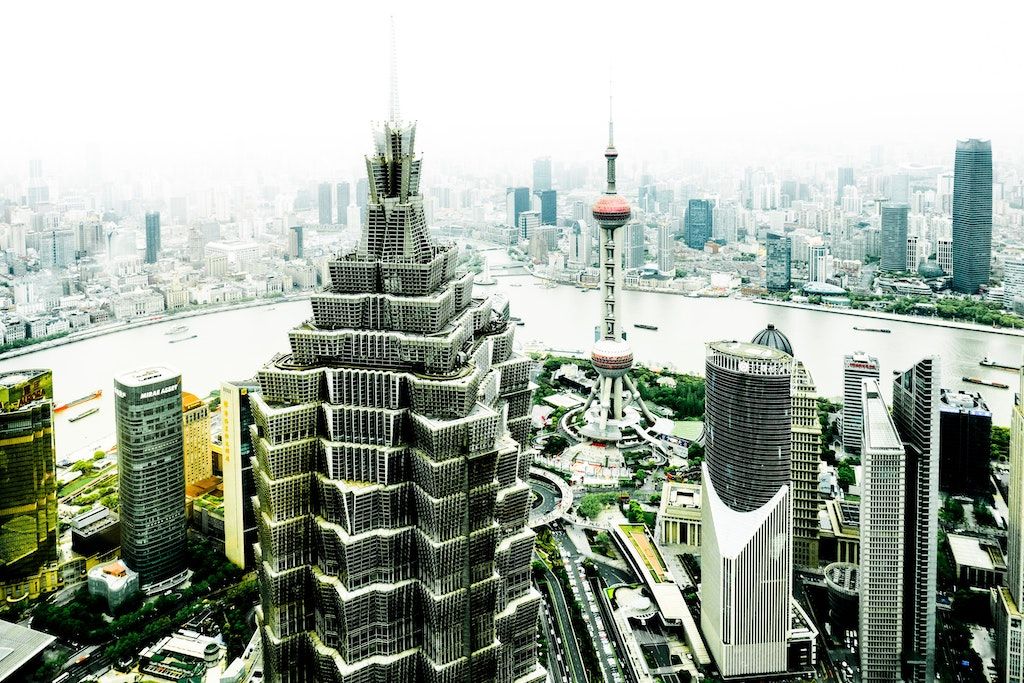

China

Es wird erwartet, dass China in den kommenden Jahren die Vereinigten Staaten an Größe übertreffen wird, was es für jedes internationale Portfolio extrem wichtig macht. Aber angesichts der Regierung des Landes und der Kontroversen ist es für Investoren wichtig, einige Schlüsselrisiken zu erkennen. Entdecke, wie man diese Risiken quantifizieren und in dieser immer noch schnell wachsenden aufstrebenden Marktwirtschaft richtig investieren kann.

Unser Tipp: Bei Scalable Capital kannst Du rund 2000 ETFs von iShares, Lyxor, Xtrackers, WisdomTree und Amundi von 7:30 bis 23 Uhr für nur 0,99 € handeln und dauerhaft kostenlos besparen. Monatliche Sparraten schon ab 1 €.

Mehr zum Thema:

Emerging MarketsschwellenländerbrasilienrusslandChinaindienbrics