8 ETFs, die 2021 in keinem Depot fehlen dürfen

ETFbatterieelektroautoGoldoilerdgas

Welche ETFs werden Ende des Jahres zu den Top-Performern in Anlegerdepots zählen? Das weiß nur die Glaskugel. Es gibt aber durchaus ETFs, die gute Chancen auf eine Alpha-Rendite versprechen.

Viele davon haben außerdem keinesfalls nur in 2021 viel Potential, sondern bilden attraktive Werte aus vielversprechenden Zukunftsbranchen ab, die durchaus über viele Jahre oder gar Jahrzehnte zu Über-Performern avancieren könnten. Wir zeigen dir Optionen, mit denen du dein ETF-Depot dieses Jahr sinnvoll erweitern kannst!

Drei Möglichkeiten, um dich gegen Inflation abzusichern

Die Inflation ist das Schreckgespenst, was seit weit mehr als einem Jahrzehnt verbannt schien. Tatsächlich lässt sich die letzte wirklich starke Inflationsphase weit bis in die 70er-Jahre zurückverfolgen. Nun aber fürchten viele Experten, dass die kontinuierliche Geldentwertung wieder zurückkommen könnte - und schlimmstenfalls stärker denn je. Traditionell sind es Rohstoffe, Gold und Sachwerte, die in Zeiten der Inflation eine Über-Performance liefern. Mit nur drei ETFs, kannst du einen Großteil davon effizient abbilden.

Xetra Gold (ISIN: DE000A0S9GB0)

Der Klassiker unter deutschen Anlegern, schon allein deshalb, weil der Xetra-Gold-ETF nicht nur direkt von der deutschen Börse stammt, sondern auch noch kostenlos ist, also kein TER anfällt. Das Prinzip ist denkbar einfach: der ETF spiegelt die Wertentwicklung von Gold und damit den Goldpreis wider. ETF-Anteile werden in der Folge mit einem physischen Anspruch auf das von der Deutsche Börse Commodities GmbH und ihren Partnern eingelagerte Gold verbrieft.

Mit einer Fondsgröße von 11.491 Millionen Euro und der thesaurierenden Ertragsverwendung, eignet sich der Gold-ETF nicht nur für langfristige Anleger, sondern ist zugleich auch die größte Alternative im deutschsprachigen Raum.

iShares Diversified Commodity Swap UCITS ETF (ISIN: IE00BDFL4P12)

Dieser ETF bildet den Dow Jones UBS Commodity Index ab, was über Swaps auf diverse Rohstoff-Futures gelingt. Das Ziel ist, die Rohstoffpreise von ganz unterschiedlichen Rohstoffen zu erfassen. Das ist für dich wichtig, denn anders als bei vielen anderen ETFs, investiert du hier nicht in Unternehmen. Stattdessen sind es indirekt Swaps die du erwirbst, mit denen die Rohstoffentwicklung transparent dargelegt wird.

Diese Swaps haben einen Nachteil, den jeder kennen sollte, der in Commodity-Future-ETFs investieren möchte. Bei größeren Preisschwankungen in volatilen Phasen ist denkbar, dass die Swap-Gebühren höher als die Rendite ausfallen, der Wert des ETFs also abnimmt, obwohl der Korb der enthaltenen Rohstoffe im Preis ansteigt. Gleichermaßen sind Commodity-Swaps auf Futures die einzige Möglichkeit, um überhaupt Rohstoffpreise abzubilden. Möchtest du diesen Weg gehen, ist er letztlich also sowieso alternativlos.

Aktien & ETFs günstig traden bei Scalable CapitalSwaps sind synthetisch, entsprechend auch der ETF, der seine Erträge thesauriert und aktuell eine Fondsgröße jenseits der 1.500 Millionen Euro vorweisen kann. Geführt wird er in USD, die TER beziffert sich auf 0,19 % bei einer Tracking-Difference von 0,15 %. Investiert wird in alle Rohstoffe, also nicht nur offensichtliche Vertreter wie Gold, Silber, Stahl, Zink und Co., sondern beispielsweise auch lebende Rinder, magere Schweine, Baumwolle und Kaffee. Eine gute Option, um sich gegen Inflation über einen besonders breitgefächerten Rohstoff-Mix zu hedgen.

iShares Oil & Gas Exploration & Production UCITS ETF USD (ISIN: IE00B6R51Z18)

In Zeiten starker Inflation sind es unverzichtbare Produktionsgüter und Energietreiber, die eine gute Performance abliefern. Möchtest du dein Kapital etwas stärker in Öl und Gas investieren, beides zwei Güter, die in Inflationszeiten historisch gute Renditen aufweisen, insbesondere wenn die OPEC für künstliche Verknappungen sorgt, ist dieser ETF eine gute Option dafür. Abgebildet wird der gleichnamige S&P Commodity Producers Oil & Gas Index.

Mit einer Zusammensetzung, die zu 75 % auf die USA und Kanada entfällt, ist der ETF wenig überraschend sehr Nordamerika-lastig. Deutschland beziehungsweise Europa (ex Norwegen) spielen ebenso wenig überraschend keinerlei Rolle. Die Wertentwicklung wird sowohl über Anleihen als auch Aktien und einzelne Swaps widergespiegelt.

Mit einer TER von 0,55 % und einer TD von 0,36 % ist der ETF nicht unbedingt günstig, dafür erhältst du zumindest eine physische Abbildung. Die Fondsgröße beziffert sich auf eher schlanke rund 169 Millionen Euro, alle Erträge werden automatisch reinvestiert. Sind es die fossilen Brennstoffe, die es dir 2021 und die kommenden Jahre angetan haben, ist dieser ETF unserer Meinung nach eine solide Wahl.

Zukunftsbranchen und Tech-Innovationen: große Potentiale für die Zukunft bei ebenso stattlichen Bewertungen

Ein gänzlich anderer Ansatz ist es, in stark wachsende Branchen zu investieren, beispielsweise grüne Energie, KI und Robotics, Blockchain oder Cannabis. "Gänzlich anders" deshalb, weil es traditionell Wachstumsunternehmen sind, die in inflationären Zeiten besonders stark leiden. Mit den nachfolgenden ETFs bringst du also auch teilweise zum Ausdruck, dass du an eine starke Inflation nicht glaubst, dafür aber in Branchen mit großem Wachstum und Potential investiert sein möchtest, selbst wenn diese mitunter bereits sehr hohe Bewertungen vorweisen.

Elwood Blockchain Global Equity (ISIN: IE00BGBN6P67)

Wenn es dir Blockchains, Kryptowährungen und Co. angetan haben, ist dieser ETF fast schon ein Must-Have. Enthalten sind Aktien von Unternehmen, die in der einen oder anderen Weise am Krypto- und Blockchain-Ökosystem partizipieren. Du investiert hier also nicht konkret in Bitcoin, Ethereum oder Chainlink als Kryptowährungen, sondern in konkrete Unternehmen, die sich die Blockchain-Technologie zu Nutze machen - mitunter aber gar nichts konkret mit dem frei gehandelten Krypto-Markt zu tun haben.

Es ist nicht zwingend überraschend, dass der ETF relativ Asien-lastig ist. Da findest du zum Beispiel Chiphersteller wie Taiwan Semiconductor oder professionelle Bitcoin-Mining-Unternehmen wie Bitfarms Ltd. Börsen sind ebenfalls enthalten, wobei hier vor allem Coinbase erwähnenswert ist, denn die meisten Krypto-Börsen sind keine öffentlich gehandelten Unternehmen. Zweifelsohne solltest du bei diesem ETF, wie generell am Krypto-Markt von einer recht hohen Volatilität ausgehen.

Außerdem musst du bedenken, dass eine gute Wertentwicklung von Krypto-Coins nicht unbedingt auch zu einer sehr guten Wertentwicklung von diesem ETF führen muss. Andersherum ist es ebenso denkbar: vielleicht schreiben viele der enthaltenen Unternehmen gute bis sehr gute Zahlen und gewinnen an Wert, während der Markt der Krypto-Coins stagniert oder an Wert verliert.

Einige Kennzahlen in der Übersicht:

- physische Indexabbildung

- thesaurierende Ertragsverwendung

- rund 866 Millionen Euro Fondsgröße

- wird in US-Dollar geführt

- 0,65 % TER

- aktuell 50 Positionen

Rize Medical Cannabis and Life Sciences UCITS ETF (ISIN: IE00BJXRZ273)

Cannabis könnte, sofern es denn tatsächlich vor allem in den USA großflächig legalisiert wird, starke Wachstumsraten und höchst lukrative Unternehmen hervorbringen. Bis dahin ist es aber noch ein (großer) Schritt, weshalb dieser ETF nur für sehr risikofreudige Anleger geeignet ist, zumal er weder unbedingt günstig noch sonderlich groß ist. Geht es nach vielen Experten, führt an Cannabis in 2021 und den Folgejahren aber kein Weg vorbei, weshalb der ETF hier nicht unerwähnt bleiben soll.

Er enthält Unternehmenswerte, die entweder medizinisches oder Lifestyle-Cannabis produzieren, folglich also vorrangig Pharma- und Bio-Pharma-Unternehmen. Eine Besonderheit ist die Gewichtung, die nicht wie sonst üblich nach der Marktkapitalisierung, sondern der Liquidität erfolgt. Besonders liquide Unternehmen mit zugleich hohem Transaktionsvolumen an den öffentlichen Märkten, erhalten also eine höhere Gewichtung.

Zum aktuellen Zeitpunkt sind 31 Positionen enthalten, der Fonds kommt auf ungefähr 44 Millionen Euro investiertes Kapital und besitzt eine TER von 0,65 %.

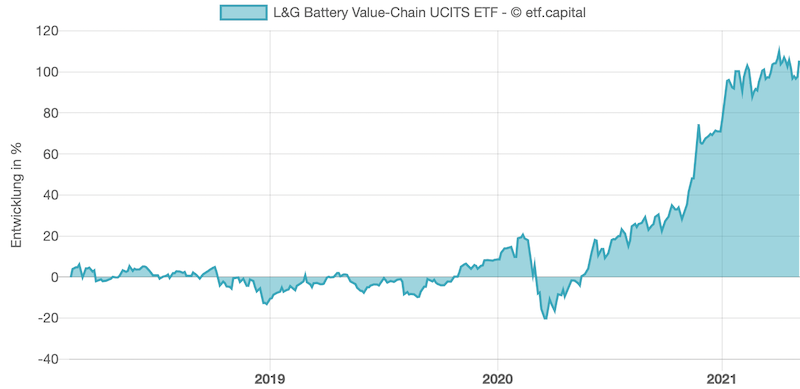

L&G Battery Value-Chain UCITS ETF (ISIN: IE00BF0M2Z96)

Die Aussage, dass dem E-Auto die Zukunft gehört, sorgt heutzutage nicht mehr für hochgezogene Augenbrauen. Da die Anzahl der E-Mobilitäts-Unternehmen aber überschaubar ist und sich vor allem rund um Tesla dreht, könnte es eine sinnvolle Alternative sein, stattdessen lieber in die Batterien zu investieren. Nicht grundlos heißt es an den Märkten so oft, dass in Goldgräberzeiten die Anleger viel Geld verdienen, die nicht nach Gold schürfen, sondern die Schaufeln dafür verkaufen.

Der L&G Battery Value-Chain UCITS ETF erfasst Anbieter von ausgewählten elektrochemischen Energiespeichertechnologien, im Volksmund also "nachhaltigen Batterien". Der ETF möchte dafür die komplette Produktionskette abbilden, enthalten sind also nicht nur Hersteller, sondern auch Zulieferer, bis hin zu Minen, die die dafür notwendigen Rohstoffe schöpfen.

Der Fonds stellt natürlich keinesfalls nur für das Jahr 2021 eine gute Wahl dar, denn E-Mobilität befindet sich noch immer in den Kinderschuhen und sollte in den kommenden Jahrzehnten kontinuierlich wachsen.

Ein Vorteil des Fonds ist seine stattliche Größe, die sich mit 639 Millionen Euro für einen branchenspezifischen ETF durchaus sehen lassen kann und untermauert, wie groß die Nachfrage nach Investitionen in Batteriezellen und Co. ist. Die Aktien werden physisch abgebildet, alle Erträge thesaurierend verwendet, verbleiben also im Fonds und werden da reinvestiert. Die TER beziffert sich auf moderate 0,49 %, was zumindest für so spezifische Branchen-ETFs kein schlechter Wert ist.

Die Klassiker sind nie, auch in 2021, eine schlechte Wahl!

Zwei Themen bestimmen die Märkte in 2021 und wahrscheinlich auch noch in 2022: die Inflationsängste des Marktes und vielversprechende Zukunftsbranchen, von Cannabis bis hin zu Batteriezellen und Blockchain. Das alles ist aber kein Grund, die zeitlosen Dauerbrenner zu vernachlässigen. Bei der Frage: "Welche ETFs gehören 2021 zwangsläufig ins Depot?", dürfen zwei nämlich auch zwangsläufig nicht fehlen: der All-World und eine Option um die Emerging Markets stärker zu gewichten!

Vanguard FTSE All-World UCITS ETF (Dist) (ISIN: IE00B3RBWM25)

Über den Klassiker von Vanguard, den wohl beliebtesten ETF der Welt, müssen wir nicht viel sagen. Er bildet aktuell knapp 4.000 große und mittelgroße Unternehmen aus aller Welt und damit effektiv die globale Wirtschaftsentwicklung ab. Da dieser ETF ausschüttend ist, macht er vor allem dann steuerlich Sinn, wenn du deinen Freibetrag noch nicht ausgeschöpft hast. Aufgrund der hohen Bewertungen und dem Anlegerfokus auf die USA, hält diese aber einen stattlichen Anteil an der Zusammensetzung. Aus diesem Grund ist es keinesfalls eine schlechte Idee, die sonst eher unterrepräsentierten Emerging Markets zusätzlich, anteilig mit einem weiteren ETF zu erfassen.

iShares Core MSCI EM IMI UCITS ETF (Acc) (ISIN: IE00BKM4GZ66)

Mehr als 3.000 große, mittelgroße und kleine Unternehmen aus 27 Schwellenländern, fasst dieser thesaurierende iShares-ETF mit einer Größe von mehr als 15.500 Millionen Euro und einem TER von 0,18 % zusammen. Perfekt, wenn du die Übergewichtung der USA aus dem All World ETF ein wenig reduzieren und dein Depot stattdessen stärker in Richtung Chinas und weiterer asiatischer Länder hedgen möchtest.

Unser Tipp: Bei Scalable Capital kannst Du rund 2000 ETFs von iShares, Lyxor, Xtrackers, WisdomTree und Amundi von 7:30 bis 23 Uhr für nur 0,99 € handeln und dauerhaft kostenlos besparen. Monatliche Sparraten schon ab 1 €.