Was ist ein ETF und wie funktioniert er?

Ein ETF wird auch als Indexfonds bezeichnet, da er einen kompletten Index abbildet. Es gibt zahlreiche Anbieterbörsengehandelter Fonds. Die Kosten sind geringer als bei einem aktiv gemanagten Investmentfonds. Möchtest Du langfristig Vermögen aufbauen, kannst Du in einen Sparplan investieren.

Inhalt

Ein ETF - was ist das?

ETF ist die Abkürzung für Exchange Traded Fund, was börsengehandelter Fonds bedeutet. Im Gegensatz zu einem Investmentfonds wird ein ETF nicht aktiv, sondern passiv gemanagt. Du zahlst eine Gebühr, wenn Du Anteile an einem ETF an der Börse kaufen oder verkaufen möchtest. Der Anbieter eines ETF erhebt nur geringe Kosten in Form der Gesamtkostenquote.

Diese Gesamtkostenquote fällt deutlich niedriger als bei einem aktiv gemanagten Investmentfonds aus. Zusätzlich zur Gebühr an der Börse, die Du bei jedem Kauf oder Verkauf von ETF-Anteilen bezahlst, musst Du einmal jährlich die Gesamtkostenquote zahlen. Sie wird vom Anbieter des ETF einbehalten. Darüber hinaus können weitere Kosten anfallen, die jedoch deutlich niedriger als bei einem aktiv gemanagten Investmentfonds sind.

Da ein ETF einen kompletten Index wie den DAX oder den MSCI World sowie dessen Wertentwicklung abbildet, wird er auch als Indexfonds bezeichnet. Du kannst einen Gewinn in Form der Rendite erzielen, wenn der abgebildete Index im Kurs steigt. Die Rendite kann nie höher ausfallen als die Wertentwicklung des zugrunde liegenden Index. Fällt dieser abgebildete Index im Kurs, erleidest Du auch mit dem ETF einen Verlust. Da der Indexfonds einen Index nachbildet, entwickelt er sich nahezu parallel zu diesem Index.

Genauso wie bei einem aktiv gemanagten Investmentfonds kannst Du bei einem ETF Anteile mit einer Einmalanlage oder mit einem Sparplan erwerben.

Wie funktioniert ein ETF?

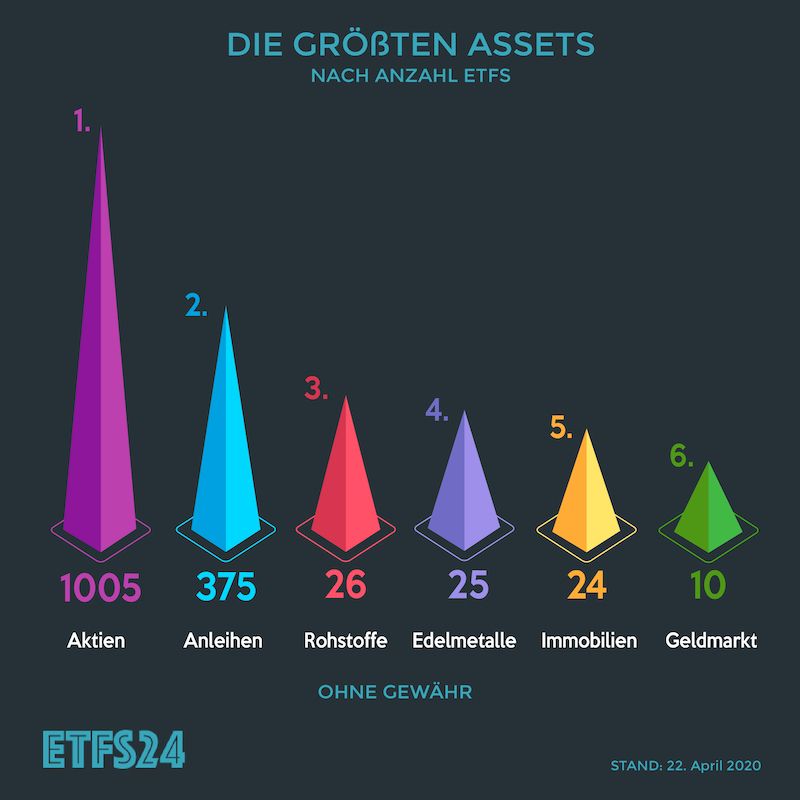

ETFs gibt es auf verschiedene Anlageklassen, doch die am meisten vertretene Anlageklasse sind Aktien. Die ETFs auf Aktien bilden einen Aktienindex ab. Darüber hinaus gibt es ETFs auf Rohstoffe, die einen ganzen Korb an Rohstoffen enthalten, sowie auf Immobilien, auf Staats- und Unternehmensanleihen und auf Geldmarkt. Auch dabei handelt es sich um Indexfonds, die an der Börse gehandelt werden und einen Index nachbilden.

Da die Indexfonds nicht aktiv gemanagt werden und einen Index sowie dessen Wertentwicklung nachbilden, kann die Rendite nie höher als die Wertentwicklung dieses Index ausfallen. Anders sieht es bei den aktiv gemanagten Investmentfonds aus. Für den Anbieter solcher Investmentfonds gilt es, den Markt zu schlagen. Das Ziel besteht darin, eine höhere Rendite zu erzielen als ein Vergleichsindex, der als Benchmark bezeichnet wird. Diese Fondsmanager erheben dafür hohe Kosten, doch auf Dauer gelingt es ihnen nicht immer, den Markt zu schlagen.

Ein ETF zeichnet sich durch eine hohe Liquidität aus, da er an der Börse gehandelt wird. Jederzeit kannst Du Anteile kaufen oder Deine Anteile verkaufen. Dafür zahlst Du eine Gebühr, die sich abhängig vom Handelsplatz unterscheiden kann. Auch dann, wenn Du in einen Sparplan investierst, kannst Du Deine erworbenen Anteile jederzeit verkaufen.

Da ein Indexfonds einen Index möglichst genau nachbildet, zeichnet er sich durch Transparenz aus. Investierst Du in einen ETF, da Du Anteile mit einer Einmalzahlung erwirbst oder in einen Sparplan investierst, bekommst Du Fondsunterlagen. Sie informieren darüber, welche Wertpapiere im abgebildeten Index enthalten sind und wie sie gewichtet sind. Schaust Du Dir den Kurs des abgebildeten Index an, kannst Du davon ableiten, wie sich Dein Indexfonds entwickelt.

Hast Du in einen ETF auf den DAX investiert, musst Du Dir nur den Kursverlauf des DAX anschauen, um zu sehen, wie sich Dein ETF entwickelt. Da der Indexfonds nicht aktiv gemanagt wird, bietet er Transparenz und Liquidität zu niedrigen Kosten.

Wie funktioniert ein ETF-Sparplan?

ETF-Sparpläne ermöglichen es dir, regelmäßig und automatisch in ausgewählte ETFs zu investieren. Du entscheidest dabei, wie viel Geld du monatlich oder in einem anderen festgelegten Rhythmus investieren möchtest. Sobald du deinen Sparplan eingerichtet hast, wird der festgelegte Betrag automatisch von deinem Konto abgebucht und in den gewählten ETF investiert.

Das Besondere an ETF-Sparplänen ist der Cost-Average-Effekt: Indem du kontinuierlich investierst, kaufst du bei hohen Kursen weniger und bei niedrigen Kursen mehr Anteile, was langfristig zu einem Durchschnittspreis führt. Dieser Prozess macht es einfacher, diszipliniert zu bleiben und Markt-Timing zu vermeiden. ETF-Sparpläne sind flexibel; du kannst den Sparbetrag, die Frequenz und die ausgewählten ETFs jederzeit anpassen. Sie eignen sich besonders für langfristige Anlageziele, wie beispielsweise den Aufbau eines Vermögens oder die Altersvorsorge.

Hier sind einige praktische Beispiele, wie sie funktionieren können:

Beispiel 1: Langfristiger Vermögensaufbau

- Ausgangssituation: Anna, eine 30-jährige Angestellte, möchte für ihre Rente sparen. Sie hat sich entschieden, monatlich 200 Euro in einen ETF-Sparplan zu investieren.

- Umsetzung: Sie wählt einen ETF, der einen breiten Aktienindex wie den MSCI World abbildet. Jeden Monat werden automatisch 200 Euro von ihrem Konto abgebucht und in den ETF investiert.

- Langfristiger Effekt: Über die Jahre kauft Anna bei unterschiedlichen Kursniveaus. In Phasen, in denen die Kurse niedrig sind, erhält sie mehr Anteile für ihre 200 Euro und umgekehrt. Dies führt zu einem Durchschnittskosteneffekt und kann das Risiko von Marktschwankungen reduzieren.

Beispiel 2: Anpassung des Sparplans

- Ausgangssituation: Max startet mit einem monatlichen Sparbetrag von 100 Euro in einen ETF, der den EURO STOXX 50 abbildet.

- Änderung der Lebensumstände: Nach einigen Jahren steigt Max' Einkommen, und er möchte seinen monatlichen Sparbetrag auf 300 Euro erhöhen.

- Umsetzung: Max passt seinen Sparplan einfach an. Ab dem nächsten Monat werden 300 Euro statt 100 Euro investiert, was seinen Vermögensaufbau beschleunigt.

Beispiel 3: Diversifikation durch mehrere ETFs

- Ausgangssituation: Sarah möchte sowohl in Aktien als auch in Anleihen investieren, um ihr Portfolio zu diversifizieren.

- Umsetzung: Sie legt zwei Sparpläne an: Einen mit 150 Euro monatlich in einen Aktien-ETF und einen zweiten mit 50 Euro in einen Anleihen-ETF.

- Vorteil: Sarah verteilt ihr Risiko durch die Investition in unterschiedliche Anlageklassen und profitiert gleichzeitig von den Vorteilen des Sparplans.

Für wen eignen sich ETFs - und für wen nicht?

ETFs haben ihre klaren Vorteile. Schauen wir uns einmal an, für welche Anleger sie besonders geeignet sind.

Für wen sind ETFs geeignet?

- Langfristige Anleger: Wenn du langfristig Vermögen aufbauen möchtest, sind ETFs ideal. Sie bieten eine einfache Möglichkeit, in einen breiten Markt zu investieren, was das Risiko über viele Wertpapiere verteilt.

- Kostenbewusste Anleger: ETFs sind oft kostengünstiger als traditionelle Investmentfonds, da sie geringere Verwaltungsgebühren haben. Das ist super für Anleger, die Kosten sparen möchten.

- Diversifikationssuchende: Möchtest du dein Portfolio diversifizieren? ETFs bieten Zugang zu einer Vielzahl von Märkten und Anlageklassen, von Aktien bis hin zu Rohstoffen.

- Einsteiger: Für Anfänger im Anlagebereich sind ETFs eine gute Wahl. Sie sind einfach zu verstehen und zu kaufen, ähnlich wie einzelne Aktien.

- Passive Anleger: Wenn du kein Interesse daran hast, ständig dein Portfolio zu überwachen und umzuschichten, sind ETFs ideal. Viele ETFs sind passiv verwaltet und folgen einem festen Index.

Für wen sind ETFs weniger geeignet?

- Aktive Trader: Suchst du nach kurzfristigen Gewinnen durch häufiges Kaufen und Verkaufen? ETFs sind dafür weniger geeignet, da sie in der Regel für langfristige Anlagestrategien konzipiert sind.

- Spezialisierte Investoren: Möchtest du gezielt in einzelne Unternehmen oder sehr spezifische Marktsegmente investieren? Dann bieten individuelle Aktien oder spezialisierte Fonds mehr Flexibilität.

- Anleger, die individuelle Beratung suchen: Wenn du eine maßgeschneiderte Anlagestrategie mit professioneller Beratung bevorzugst, passt ein verwaltetes Portfolio oder eine individuelle Anlageberatung besser zu dir als ein ETF.

- Risikoscheue Anleger: ETFs können zwar diversifiziert sein, beinhalten aber wie alle Aktienmarktprodukte ein gewisses Risiko. Wer extrem risikoscheu ist, könnte sich mit sichereren Anlagen wie Staatsanleihen oder Tagesgeld wohler fühlen.

ETFs sind vielseitige Werkzeuge, die sich für eine breite Palette von Anlegern eignen, besonders für diejenigen, die langfristigen Vermögensaufbau, niedrige Kosten und Diversifikation suchen. Sie sind weniger geeignet für sehr aktive Trader, spezialisierte Investoren, die individuelle Beratung suchen, oder für extrem risikoscheue Anleger. Wie bei jeder Anlageentscheidung hängt die Eignung von ETFs von deinen persönlichen Zielen, deiner Risikobereitschaft und deiner Anlagestrategie ab.

Anfängerfreundliche ETFs

Liste von Fonds, die sich besonders für den Einstieg eignen, da diese kostengünstig und global breit gestreut sind. Das Risiko wird über viele Länder und Branchen verteilt.

Welche ETF Anbieter gibt es?

Die mit Abstand größten ETF-Anbieter in Europa sind derzeit iShares, Amundi und Xtrackers. iShares – eine Marke des weltgrößten Vermögensverwalters BlackRock – verwaltet nach verschiedenen Schätzungen rund 750 Milliarden Euro an europäischen ETF-Geldern und hält damit etwa 45 Prozent Marktanteil. Amundi folgt mit einem Marktanteil von gut 15 Prozent und einem verwalteten Vermögen von mehr als 210 Milliarden Euro, gefolgt von Xtrackers mit rund 10 Prozent Marktanteil. Daneben zählen unter anderem Vanguard, SPDR (State Street) sowie HSBC und UBS zu den bedeutenden Anbietern am europäischen Markt.

- iShares (BlackRock): ca. 45 % Marktanteil in Europa

- Amundi (Frankreich): ca. 15 % Marktanteil

- Xtrackers (DWS/Deutsche Bank): ca. 10 % Marktanteil

Indexfonds an der Börse handeln

Da ein ETF einen kompletten Index nachbildet, verändert sich der Kurs des ETFs abhängig vom zugrundeliegenden Index. Da es sich um börsengehandelte Fonds handelt, kannst Du ähnlich handeln wie beim Kauf und Verkauf von Aktien. Im Gegensatz zu Einzelaktien bietet ein ETF eine breite Risikostreuung, da er die im Index gelisteten Wertpapiere enthält.

Investierst Du in den MSCI World, so erwirbst Du Anteile an aktuell 1.585 Unternehmen aus 23 Industrieländern. Das ist mit dem Kauf von Einzelaktien niemals möglich. Noch dazu sind die Kosten deutlich niedriger als beim Erwerb von Einzelaktien. Für eine geringe Gebühr kannst Du mit ETF-Anteilen oder einem ETF Sparplan Anteile an vielen Unternehmen erwerben.

Du solltest Dir die Kursentwicklung des abgebildeten Index anschauen. Ist der Kurs niedrig, so ist auch der Kurs des ETF niedrig. Ein Einstieg kann sich lohnen. Das ist ein guter Zeitpunkt, um zu investieren. Steigt der abgebildete Index im Kurs, kann das eine gute Gelegenheit sein, die erworbenen Anteile zu verkaufen. Ein ETF ist, ähnlich wie Aktien, für die langfristige Geldanlage geeignet.

ETFs werden als Sondervermögen behandelt.

Das Geld der Anleger ist sorgfältig vom Vermögen des Anbieters getrennt und bei einer Depotbank verwahrt. Wird der Anbieter insolvent, kann das Geld der Anleger nicht in die Insolvenzmasse einfließen.

Wie wird der Index mit dem Indexfonds nachgebildet?

Der Anbieter eines ETFs kann den Index auf unterschiedliche Weise nachbilden. Diese Nachbildung wird als Replikation bezeichnet.

Bei der vollständigen physischen Replikation erwirbt der Anbieter alle im Index gelisteten Wertpapiere. Das ist bei Indizes mit nur wenigen Wertpapieren der Fall. Ein in Deutschland gehandelter ETF muss mindestens 15 Wertpapiere enthalten. Investierst Du in einen ETF auf den DAX, sind in der Regel alle 30 DAX-Aktien darin enthalten.

Erfolgt die Replikation physisch durch Sampling, erwirbt der Anbieter nur ausgewählte Wertpapiere aus einem Index. Zumeist handelt es sich um die Wertpapiere mit der höchsten Marktkapitalisierung. Diese Replikationsmethode ist bei ETFs mit einer Vielzahl an Wertpapieren der Fall.

Eine weitere Replikationsmethode ist die synthetische Replikation. Der Anbieter erwirbt die Wertpapiere nicht direkt, sondern er geht ein als Swap bezeichnetes Tauschgeschäft mit einem Finanzinstitut ein. Er zahlt eine Gebühr und wird an der Wertentwicklung beteiligt. Er kann vom Finanzinstitut einen Korb an Wertpapieren erhalten, doch muss es sich nicht um die im Index gelisteten Wertpapiere handeln. Mitunter kann ein Index mit dieser Methode effizienter und genauer als mit der physischen Replikation nachgebildet werden. Diese Replikationsmethode wird oft bei Indizes mit einer Vielzahl an Wertpapieren angewendet. Die Kosten für die Anleger müssen nicht höher sein als bei der physischen Replikation.

Welche Anlageklassen gibt es für ETFs?

Möchtest Du in einen ETF mit einer Einmalzahlung oder einem Sparplan investieren, kannst Du zwischen verschiedenen Anlageklassen (Asset-Klassen) wählen.

Auf diese Anlageklassen gibt es Indizes. Das sind die wichtigsten Anlageklassen:

- Aktien sind die mit Abstand größte Anlageklasse bei ETFs. Du kannst in zahlreiche Indizes aus verschiedenen Ländern und Regionen, aber auch aus verschiedenen Branchen wie Healthcare, Energie oder Technologie investieren. Diese Indizes sind zumeist recht volatil, da es bei den Aktien immer zu Kursschwankungen kommt. Die Volatilität unterscheidet sich, abhängig vom abgebildeten Index.

- Anleihen sind als Unternehmensanleihen und als Staatsanleihen verfügbar. Ein Indexfonds auf Anleihen ist für Anleger geeignet, die auf mehr Stabilität achten. Diese Indizes sind weniger volatil, doch fällt die Rendite meistens auch geringer als bei den Aktienindizes aus.

- Immobilien sind nicht direkt als Anlageklasse verfügbar. Die ETFs investieren in Immobiliengesellschaften, die sich vorwiegend mit Gewerbeimmobilien beschäftigen. Als Anleger kannst Du von der Miete profitieren.

- Rohstoffe sind als Korb aus mehreren Rohstoffen, beispielsweise Edelmetalle, Industriemetalle, Öl oder landwirtschaftliche Güter in einem ETF enthalten. In Deutschland ist es verboten, ETFs auf nur einen einzigen Rohstoff zu handeln. ETFs auf Rohstoffe gelten als ziemlich risikoreich.

- Bargeld zeichnet sich durch Stabilität aus, doch ist die Rendite nur äußerst gering. ETFs auf Bargeld sind nur in geringer Auswahl verfügbar. Unter Berücksichtigung der Inflation fällt die Rendite oft sogar negativ aus.

Welche Kosten und Gebühren fallen für einen ETF an?

Die Kosten sind für einen passiv gemanagten Indexfonds deutlich niedriger als für einen aktiv gemanagten Investmentfonds. Der Anbieter erhebt die Gesamtkostenquote (TER), die bei einem Indexfonds niedriger als bei einem aktiv gemanagten Investmentfonds ist. Sie wird einmal jährlich vom Anbieter erhoben und beträgt abhängig vom Anbieter und vom abgebildeten Index 0,07 bis 1,20 Prozent. Diese Gesamtkostenquote enthält Kosten als

- Gebühr für die Verwaltung als Management- und Betriebskosten für die Nachbildung des Index

- Gebühr für die Depotbank, bei der die im ETF enthaltenen Wertpapiere aufbewahrt werden

- Gebühr für Lizenz zur Nachbildung des Index

- Gebühr für Vermarktung des ETFs, beispielsweise zur Erstellung von Fondsunterlagen und Broschüren.

Die Gesamtkostenquote enthält nicht immer alle Kosten, die für einen ETF anfallen. Zusätzlich können Swap-Gebühren anfallen, wenn es sich um einen synthetisch replizierenden ETF handelt.

Auch Kosten für Transaktionen auf Fondsebene können anfallen, wenn der Anbieter das Portfolio umschichtet.

Weiterhin fallen Börsengebühren an, wenn Du Anteile an einem ETF kaufst oder verkaufst. Auch der Broker kann eine Gebühr erheben.

Investierst Du in einen Sparplan für einen ETF, fällt eine Gebühr für die Ausführung der Sparrate an. Du solltest den Sparplan-Vergleich nutzen, denn häufig gibt es im Rahmen von Aktionen kostenlose Sparpläne auf verschiedene ETFs. Für den Erwerb von Anteilen mit einer Einmalzahlung und bei der Investition in einen Sparplan benötigst Du ein Depot. Bei zahlreichen Brokern wird keine Depotgebühr erhoben.

Die Art der (Dividenden-)Ertragsverwendung

Bei den Indexfonds unterscheidet sich die Art der Ertragsverwendung. Dabei wird zwischen ausschüttenden und thesaurierenden ETFs unterschieden.

Bei einem ausschüttenden ETF auf einen Aktienindex wird die Dividende an die Anleger ausgezahlt. Abhängig vom Anbieter und vom Index kann die Dividende jährlich, halbjährlich oder vierteljährlich ausgezahlt werden. Ausschüttende ETFs auf Immobilien zahlen die Miete aus, während ausschüttende ETFs auf Bargeld oder Anleihen Zinsen auszahlen. Unser Zinseszinsrechner hilft dir, zukünftige Zinsen zu berechnen.

Bei einem thesaurierenden ETF profitierst Du vom Zinseszins-Effekt. Das ist vor allem dann sinnvoll, wenn Du in einen Sparplan investierst. Die Erträge in Form von Dividende oder Zinsen werden immer wieder in Fondsvermögen reinvestiert.

Was sind die Vorteile von ETFs?

Die Summe dieser Vorteile erklärt, warum ETFs zu einem der beliebtesten Anlageprodukte geworden sind, mit einem verwalteten Vermögen von über 1.500 Milliarden US-Dollar allein in Europa.

Kosteneffizienz

Die Verwaltungskosten von ETFs sind bemerkenswert niedrig und liegen typischerweise zwischen 0 und 0,6 Prozent, während klassische aktiv gemanagte Fonds oft 1,5 bis 2 Prozent des Fondsvermögens berechnen. Diese Kostenersparnis wirkt sich langfristig positiv auf die Gesamtrendite aus.

Breite Diversifikation

ETFs bieten eine hervorragende Risikostreuung, da sie ganze Märkte abbilden. Ein MSCI World ETF beispielsweise investiert in rund 1.600 verschiedene Aktien. Diese breite Streuung reduziert das Risiko im Vergleich zu Einzelaktien-Investments erheblich.

Flexibilität und Liquidität

Besondere Beweglichkeit zeichnet ETFs aus:

- Börsentäglicher Handel möglich

- Jederzeit kaufbar und verkaufbar

- Flexible Anpassung von Sparraten

- Aussetzung oder Erhöhung der Einzahlungen jederzeit möglich

Sicherheit und Transparenz

ETFs genießen einen besonderen rechtlichen Status:

- Als Sondervermögen geschützt

- Vom Vermögen der Verwaltungsgesellschaft getrennt

- Bei Insolvenz der Fondsgesellschaft gesichert

Renditevorteile

Die Kombination aus niedrigen Kosten und breiter Marktabbildung bietet attraktive Renditechancen:

- Direkte Partizipation an der Marktentwicklung

- Profitieren von Dividendenzahlungen

- Möglichkeit des Vermögensaufbaus auch mit kleinen Beträgen

Einsteigerfreundlichkeit

ETFs eignen sich hervorragend für Privatanleger:

- Bereits ab 50 Euro monatlich möglich

- Einfacher Zugang zu globalen Märkten

- Überschaubare Komplexität

Du solltest Dich näher mit den verschiedenen ETFs und der Funktionsweise vertraut machen. Du kannst zwar eine attraktive Rendite erzielen, doch kann sie nicht höher als die Kurssteigerung des Index ausfallen. Auch Verluste sind nicht auszuschließen.

Wo kann ich ETFs kaufen?

ETF-Fonds kannst du auf ähnliche Weise wie Aktien kaufen, nämlich über eine Börse. Um in ETFs zu investieren, benötigst du ein Wertpapierdepot bei einer Bank oder einem Online-Broker. Hier sind einige Optionen, um ETFs zu kaufen:

Online-Broker: Viele Anleger bevorzugen Online-Broker aufgrund ihrer niedrigen Gebühren und einfachen Handhabung. Plattformen wie eToro, Robinhood oder Trade Republic bieten eine benutzerfreundliche Oberfläche und oft auch hilfreiche Tools und Ressourcen für Anleger. Unser Favorit für ETF-Sparer ist aktuell Scalable Capital.

Traditionelle Banken: Viele traditionelle Banken bieten ebenfalls die Möglichkeit, ein Wertpapierdepot zu eröffnen und ETFs zu handeln. Der Vorteil hier ist oft der persönliche Kontakt und die Beratung, die du erhalten kannst, insbesondere wenn du noch neu im Bereich der Geldanlage bist.

Robo-Advisors: Für Anleger, die eine automatisierte, auf Algorithmen basierende Anlagestrategie bevorzugen, können Robo-Advisors eine gute Wahl sein. Plattformen wie Betterment oder Wealthfront investieren dein Geld automatisch in ein Portfolio von ETFs, das auf deinen finanziellen Zielen und deiner Risikotoleranz basiert.

Spezialisierte Handelsplattformen: Einige Plattformen bieten spezialisierte Dienste für den ETF-Handel an. Diese können zusätzliche Tools und Analysen speziell für ETF-Investoren bieten.

Unabhängig davon, für welche Plattform du dich entscheidest, ist es wichtig, die Gebührenstrukturen und die angebotenen Dienstleistungen zu vergleichen, um die beste Wahl für deine individuellen Bedürfnisse und Anlageziele zu treffen. Denke daran, dass alle Investitionen ein Risiko bergen, und es ist ratsam, dich vor dem Einstieg gründlich zu informieren.

Beispiele für beliebte ETFs

Hier findest du eine kleine Auswahl von beliebten Fonds der Marke iShares.

Weitere Fonds findest du auf unseren Fonds-Profilen und in der ETF-Suche.

Häufige Fehler beim Umgang mit ETFs

Fehler Nr. 1: Heimischer Aktienmarkt

Den heimischen Aktienmarkt übergewichten. Nur auf DAX, MDAX oder SDAX zu setzen ist einfach nicht gut diversifiziert. Viel besser bewährt haben sich in der Vergangenheit breit gestreute Indizes die nicht nur ein einzelnes Land oder einen Markt abbilden. Ich selbst kaufe nur ETFs die mindestens 100 Aktien abbilden. Bei ETFs auf deutsche Indizes ist zwar die TER oftmals gering, aber die Tracking Differences ist sehr hoch. Besser sind da Indizes die größere Teile Europas abbilden und so eine bessere Streuung ermöglichen.

Fehler Nr. 2: Nischen

In Nischen-ETFs investieren. Solche ETFs sind meist wenig liquide (hoher Spread), von den Gebühren her teuer und werden vom Anbieter wieder vom Markt genommen, wenn sie floppen. Mit Smart-Beta-ETFs taucht seit kurzer Zeit eine Flut neuer ETFs auf. Jeder behauptet eine neue brillante Strategie zu verfolgen. Für diese Fonds gibt es keine hinreichend lange Historie um sagen zu können, ob diese besser sind als herkömmliche ETFs. Wer hier investiert, riskiert eine Underperformance und zu hohe Gebühren.

Fehler Nr. 3: Auf die TER schauen

Auf die TER (Gesamtkostenquote) schauen bei der Fondsauswahl statt auf die wichtigere Tracking Difference (TD). Steuern, Spread & Brokergebühren sollte man ebenfalls im Auge behalten. Ich selbst kaufe nur ETFs wo die Tracking Difference in den letzten 5 Jahren nicht höher war als die TER. Generell meide ich ETFs die mehr als 0,25% pro Jahr kosten. Einmal im Jahr sollte man auch die Produktlandschaft überprüfen. Denn die Gebühren bei neuen ETFs sind oft geringer und irgendwann lohnt es sich das Geld umzuschichten wenn die Anlage langfristig sein soll. Auch die Gebühren beim Broker sollte man vergleichen. Ein Depotumzug ist heutzutage in wenigen Minuten erledigt und kann dauerhaft Geld sparen. Jedes Prozent was an Gebühren eingespart werden kann, bringt auf Jahrzehnte dank Zinseszins tausende Euro mehr Ertrag.

Fehler Nr. 4: Überschneidungen

Mehrere ETFs besparen die große Überschneidungen aufweisen. Wer z. B. den MSCI World bespart, hat ca. 60% amerikanische Aktien im Depot. Wer jetzt noch den S&P500, Dow Jones oder einen anderen US-ETF im Depot hat, hat ein Klumpenrisiko. Hier hilft es vorher die Fact Sheets der Indexanbieter online zu lesen. Diese weisen in der Regel sehr genau aus in welche Länder investiert wird und wieviel % welche Aktien ausmachen. Auf diese Weise kann man eine schlechte Diversifikation vermeiden.

Welche Vorteile hat ein ETF gegenüber einem aktiv gemanagten Investmentfonds?

Ein aktiv gemanagter Investmentfonds bildet keinen Index ab, sondern er wird durch einen Fondsmanager zusammengestellt und enthält verschiedene Wertpapiere. Der Anbieter des Investmentfonds muss aktives Management und komplexe Analysen betreiben, um die Wertpapiere auszuwählen, von denen er sich eine gute Wertentwicklung erhofft. Er muss diese Wertpapiere kaufen, aber auch wieder verkaufen und durch andere ersetzen, wenn die Wertentwicklung schlechter als erwartet ist. Diese Analysen lässt sich der Anbieter mit einer entsprechenden Gebühr bezahlen. Der Investmentfonds wird nicht an der Börse gehandelt. Über eine Bank oder einen Online-Broker kannst Du Anteile mit einer Einmalanlage oder mit einem Sparplan erwerben. Du zahlst einen Ausgabeaufschlag und zusätzlich die Gesamtkostenquote.

Da ein Indexfonds einen Index nachbildet, wird er nicht aktiv gemanagt. Komplexe Analysen sind nicht erforderlich. Daher fällt die Gebühr für den Erwerb von Anteilen oder für einen Sparplan bei einem ETF deutlich geringer als bei einem Investmentfonds aus. Der Indexfonds wird an der Börse gehandelt, doch als Anleger musst Du die Anteile nicht direkt an der Börse erwerben. Der Handel kann über einen Online Broker erfolgen.

Da ein Investmentfonds keinen Index nachbildet, kann die Rendite höher als bei einem Indexfonds ausfallen. Sie kann aber auch deutlich geringer ausfallen und es kann zu empfindlichen Verlusten kommen, wenn der Anbieter mit seiner Analyse das Marktgeschehen falsch eingeschätzt hat. Trotz umfassender Analysen können sich die enthaltenen Wertpapiere anders als erwartet entwickeln. Ein Indexfonds entwickelt sich immer wie der abgebildete Index. Kurssteigerungen beim Index führen zu Kursgewinnen beim ETF. Umgekehrt führen Kursverluste beim Index auch zu Kursverlusten beim ETF.

Wie funktioniert ein ETF unter der Haube?

Woher kommen eigentliche die ETF-Anteile, die ich an einer Exchange kaufen kann? Ein zentraler Aspekt ist der Creation/Redemption-Prozess, der hilft, die Liquidität zu sichern und den Preis des ETFs nahe am Nettoinventarwert (NAV) zu halten.

Stell dir vor, ETFs (Exchange Traded Funds) sind wie eine Art „Finanz-Smoothie“, der verschiedene Anlagezutaten wie Aktien oder Anleihen mischt. Genau wie ein Smoothie in einem Café, kannst du ETF-Anteile an der Börse kaufen und verkaufen. Aber wie wird dieser „Finanz-Smoothie“ eigentlich gemacht und angepasst? Hier kommt der Creation/Redemption-Prozess ins Spiel.

Was ist der Creation/Redemption-Prozess?

Dieser Prozess ist wie das Rezept, nach dem neue Portionen des ETF-Smoothies gemacht oder bestehende wieder aufgelöst werden.

- Creation (Herstellung):

- Ein großer Spieler auf dem Finanzmarkt, den wir „autorisierten Teilnehmer“ nennen, sammelt alle Zutaten (Aktien, Anleihen usw.), die im ETF-Rezept stehen.

- Er gibt diese Zutaten an die Firma, die den ETF anbietet, und bekommt dafür im Austausch eine bestimmte Menge an ETF-Anteilen.

- Redemption (Auflösung):

- Wenn der autorisierte Teilnehmer entscheidet, dass er einige seiner ETF-Anteile nicht mehr braucht, gibt er sie zurück an die ETF-Firma.

- Die ETF-Firma gibt ihm dafür die entsprechenden Zutaten (also die Aktien oder Anleihen) zurück.

Warum ist das wichtig?

Durch diesen Prozess wird sichergestellt, dass immer genug ETF-Anteile da sind, wenn Leute sie kaufen wollen, und dass die Preise der ETF-Anteile fair bleiben.

- Mehr Anteile bei Bedarf: Wenn viele Leute den ETF kaufen wollen, stellt der Creation-Prozess sicher, dass genug Anteile da sind.

- Faire Preise: Der Preis eines ETF-Anteils sollte ungefähr dem Wert der darin enthaltenen Zutaten entsprechen. Wenn die Preise zu stark abweichen, hilft der Creation/Redemption-Prozess, sie wieder ins Gleichgewicht zu bringen.

Zusammenfassung

Der Creation/Redemption-Prozess bei ETFs ist wie ein Rezept, das dafür sorgt, dass genug Anteile zur Verfügung stehen und die Preise fair bleiben. Es ist ein wichtiger Mechanismus, der ETFs zu einer praktischen und flexiblen Anlageoption macht, besonders für Anfänger.

Kann man mit ETFs den Markt schlagen?

Die Frage, ob man mit ETFs (Exchange Traded Funds) den Markt schlagen kann, ist ein häufig diskutiertes Thema unter Anlegern. Um diese Frage zu beantworten, ist es wichtig, die Natur von ETFs und die Anlagephilosophie, die dahintersteht, zu verstehen.

Das Hauptziel von ETFs ist es nicht, den Markt zu schlagen, sondern ihn nachzubilden. Wenn ein ETF beispielsweise einen Aktienindex wie den S&P 500 nachbildet, zielt er darauf ab, eine ähnliche Rendite wie dieser Index zu erzielen. In diesem Sinne ist ein ETF dafür konzipiert, die Marktperformance, nicht mehr und nicht weniger, zu liefern.

Markt schlagen

- Aktive Verwaltung: Um den Markt zu schlagen, neigen Anleger dazu, sich auf aktiv verwaltete Fonds oder individuelle Aktienauswahl zu konzentrieren, wo der Fondsmanager oder der Anleger versucht, Wertpapiere auszuwählen, die besser als der Gesamtmarkt abschneiden.

- Risiko und Kosten: Das Streben nach überdurchschnittlicher Performance birgt höhere Risiken und oft höhere Kosten, da aktives Fondsmanagement in der Regel höhere Gebühren beinhaltet.

Realistische Erwartungen

Es ist wichtig, realistisch zu sein. Die Mehrheit der aktiv verwalteten Fonds schlägt langfristig nicht konsequent den Markt. Daher bevorzugen viele Anleger die verlässliche, kosteneffiziente Strategie, die ETFs bieten.

Den Markt zu schlagen erfordert oft eine aktive Verwaltungsstrategie, die mit höheren Kosten und Risiken verbunden ist. Für viele Anleger ist das Halten von ETFs eine Strategie, um an der allgemeinen Marktentwicklung teilzuhaben, ohne die Unwägbarkeiten und Kosten des Versuchs, den Markt zu übertreffen.

Kann man mit Einzelaktien den Markt schlagen?

Natürlich ist es möglich, mit einzelnen Aktien den Markt zu schlagen. Viele Investoren und Fondsmanager versuchen ständig, durch gezielte Auswahl von Einzelaktien überdurchschnittliche Renditen zu erzielen. Allerdings erfordert dies eine Menge an Fachwissen, zeitlichem Aufwand und auch ein wenig Glück. Historische Daten zeigen, dass die Mehrheit der professionellen Investoren es auf lange Sicht nicht schafft, den Markt konstant zu schlagen.

Hier kommen ETFs (Exchange Traded Funds) ins Spiel. ETFs sind in der Regel darauf ausgerichtet, einen bestimmten Marktindex nachzubilden, wie z.B. den DAX oder den S&P 500. Mit ihrer breiten Streuung bieten sie Anlegern eine einfache Möglichkeit, diversifiziert in einen Markt oder eine Branche zu investieren. Dies reduziert das spezifische Risiko von Einzelaktien. Zusätzlich haben ETFs in der Regel niedrigere Gebühren als aktiv verwaltete Fonds. Das bedeutet, dass die durchschnittliche Rendite eines ETFs oft höher ist als die von aktiv verwalteten Fonds, insbesondere nach Abzug aller Kosten.

Beispiel: Ein Investor, der 10.000€ in einzelne Technologieaktien investiert hat, könnte starke Schwankungen in seinem Portfolio erleben, wenn eine der Firmen negative Geschäftszahlen meldet. Würde der gleiche Investor in einen Technologie-ETF investieren, wäre die Auswirkung einer einzelnen Firma auf das gesamte Portfolio deutlich geringer, da der ETF viele verschiedene Technologieaktien enthält.

Fazit: ETFs sind kostengünstig und flexibel einsetzbar

Ein ETF ist ein börsengehandelter Indexfonds. Du kannst mit einer Einmalanlage und mit einem Sparplan investieren. Der Indexfonds bildet einen Index und dessen Wertentwicklung ab. Die Kosten sind deutlich geringer als bei einem aktiv gemanagten Investmentfonds, da der Indexfonds nicht aktiv gemanagt wird. Die Anbieter erheben eine geringe Gebühr.

Weiterhin fällt eine Gebühr für den Handel an der Börse an. Mit einem Sparplan auf einen Indexfonds kannst Du langfristig mit geringen Einzahlungen ein attraktives Vermögen aufbauen.

In Deutschland sind aktuell mehr als 1750 ETF-Fonds zum Handel zugelassen. Es gibt kaum ein Thema, das sich nicht mit einem dieser Fonds abbilden lässt. Viele davon sind auch monatlich als Sparplan erhältlich. Das macht sie gerade in der Zeit der Niedrigzinsen zu eine sehr flexiblen Alternative zu anderen Sparprodukten.

Weitere Artikel zum Thema: