Cost Average Effekt: Alles zum Durchschnittskosteneffekt

ETF SparplanCost Average Effekt

Einen Ausblick haben wir dir schon in der Überschrift gegeben: Der Cost-Average-Effekt ist schlicht der englische Begriff für den Durchschnittskosteneffekt, welcher getreu seiner Bezeichnung die durchschnittlichen Kosten (oder Einstiegspreise) eines Assets ermittelt. Aber warum ist der so wichtig?

Definition und Auswirkungen vom Cost-Average-Effekt

Wir beginnen unsere Erklärung mit einem Beispiel: Stell dir vor, du hast einen Sparplan auf einen breitgestreuten ETF deiner Wahl eingerichtet. Durchaus sinnvoll, 100 % richtig und ein guter Anfang für deinen persönlichen Vermögensaufbau. Nun aber bewegen sich an der Börse natürlich tagtäglich, mit Ausnahme von einigen Feiertagen und Wochenenden, die Kurse und damit Preise der jeweiligen Aktien, Rohstoffe, Fonds und allem anderen, was da gehandelt wird.

Da ist es nur logisch, dass du natürlich nicht immer zu einem bestimmten Preis kaufst. Stattdessen wird der Sparplan zu einem von dir gewählten Zeitpunkt automatisch ausgeführt und kauft dann zu dem Kurs, den das jeweilige Produkt gerade an der Börse hat. Genau an dieser Stelle und allen weiteren Ausführungen entsteht nun ein Cost-Average-Effekt. Damit ist schlicht gemeint, dass du zu verschiedenen Kursen und Preisen Assets kaufst, wobei sich anhand aller einzelnen Käufe dann ein durchschnittlicher Einstiegspreis ermitteln lässt. Ganz praktisch: In deinem Depot wird der natürlich automatisch schon bei der jeweiligen Position angezeigt, das Rechnen übernimmt also der Broker für dich.

Wie wirken sich unterschiedliche Preise in der Praxis aus?

Nun verfolgt deine Anlagestrategie natürlich ein sinnvoll gewähltes und verständliches Ziel: Du willst am besten möglichst günstig kaufen und später irgendwann idealerweise für möglichst viel Geld (teuer) verkaufen. Die Differenz zwischen Einstieg und Ausstieg ist bekanntlich die Rendite, im schlechtesten Fall kann es ebenso ein Verlust sein.

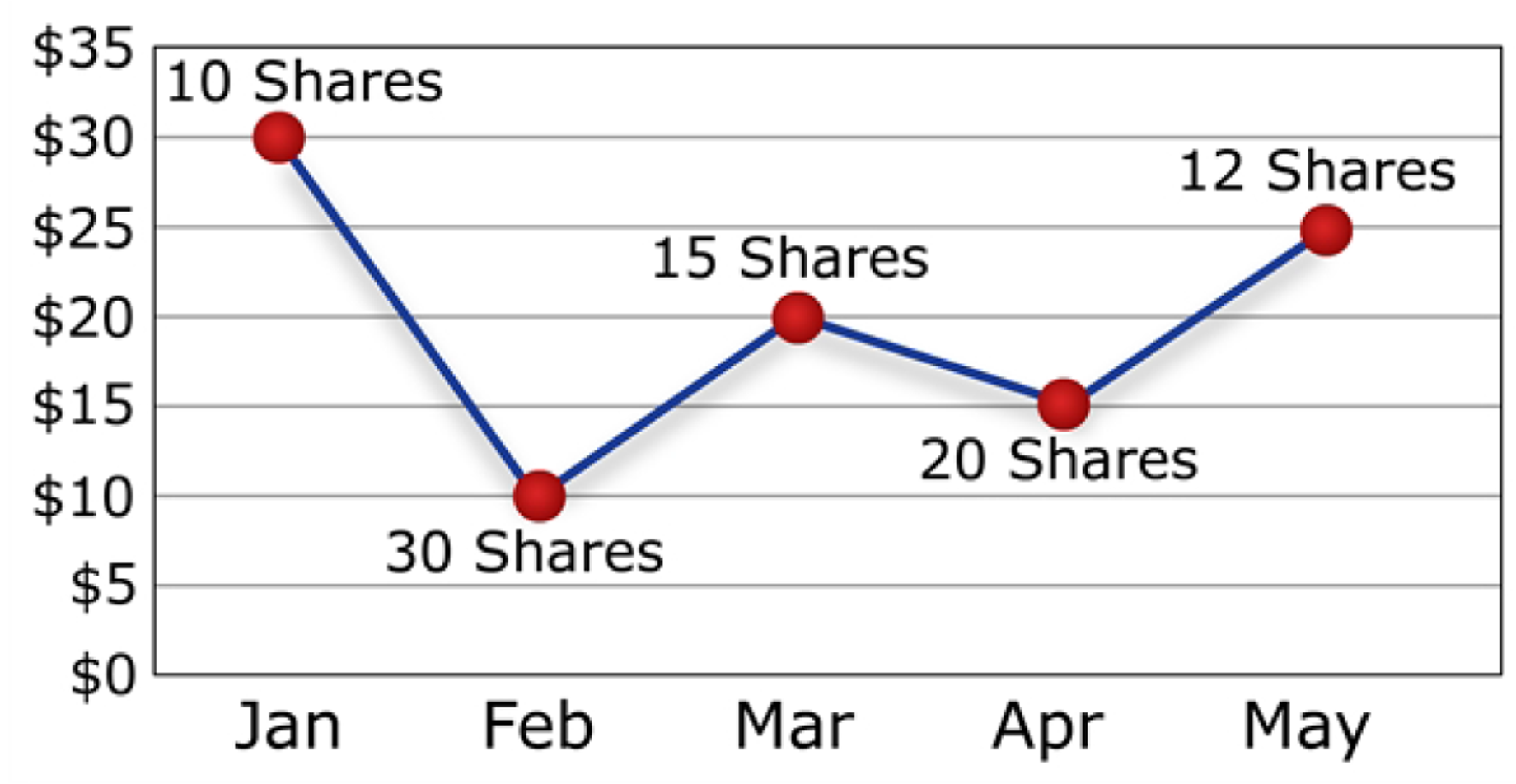

Bleiben wir bei unserem Beispiel oben: Du hast als Sparplanrate 100 Euro eingestellt. Zum Zeitpunkt dieses Artikels kostet der beliebte Vanguard FTSE All-World UCITS ETF gerade 96,39 Euro. Für deine Sparrate bekommst du also etwas mehr als einen vollen Anteil zugewiesen. Würde der ETF nun irgendwann auf 75 Euro fallen, erhältst du sogar mehr Anteile, aber deine bisherige Position trägt natürlich den stattgefundenen Verlust mit. Steigt der ETF auf 200 Euro, bekommst du für dein Geld nur noch einen halben Anteil - dafür generierte deine bisherige Position in diesem Beispiel dann Gewinne.

Wie du also an dem Beispiel unschwer erkennen kannst, hat der Cost-Average-Effekt sowohl Vor- als auch Nachteile, die sich teilweise an unterschiedlichen Stellen auf einer Zeitachse, die deinen gesamten Anlagehorizont repräsentiert, befinden.

Die Vorteile vom Cost-Average-Effekt

- über einen längeren Zeitraum reduziert der Cost-Average-Effekt die Volatilität durch regelmäßige Zukäufe

- wer günstiger einkauft als der aktuelle Preis des Basisbestands, kann seinen durchschnittlichen Einstiegspreis reduzieren und erhält eine in der Zukunft liegende höhere Rendite

- mental kann der Cost-Average-Effekt ebenso eine als sinnvoll zu bewertende Hilfe darstellen, da sich Anleger in Bärenmärkten bei weiteren Zukäufen zumindest sicher sein können ihr Preisniveau zu reduzieren

Nachteile des Cost-Average-Effekts

- ist der aktuelle Preis höher als der deiner Basis, verteuert sich der durchschnittliche Einstandswert der Position

- in bestimmten Situationen könntest du dich ärgern, weil du mit einer Einmalanlage mehr Rendite erzielt hättest (dazu später mehr)

- wenn die Kurse des jeweiligen Assets weiter fallen, hilft auch die Vergünstigung über den Erwerb weiterer Anteile nicht mehr weiter

Durchschnittspreis senken? Oder steigern? Was verändert sich?

Wir bleiben weiterhin bei unserem Beispiel. Stell dir vor, du hast die oben erwähnte 100 Euro Sparplanrate mit monatlicher Ausführung. Du hast in den genannten ETF aber schon 10.000 Euro investiert. Nun führt der Cost-Average-Effekt zu einem etwas schizophrenen Effekt, der sich in zwei Situationen unterteilen lässt:

- Der ETF fällt um 25 %. Deine 10.000 Euro sind nun nur noch 7.500 Euro wert, was negativ ist. Positiv ist aber, dass deine Sparplanrate noch läuft, du für dieselbe Summe (100 Euro) also mehr Anteile erwirbst, die durch den geringeren Einstiegspreis in der Zukunft eine größere Rendite erzielen können.

- Der ETF steigt um 25 %. Aus 10.000 Euro werden somit 12.500 Euro. Das freut dich natürlich, aber für deine Sparplanrate ist es eigentlich negativ, denn nun erhältst du 25 % weniger Anteile als mit dem "alten" Preis vorher. Der höhere Einstiegskurs und die Verteuerung deiner Durchschnittskosten reduzieren damit die künftige Rendite.

Wie setzt man den Cost-Average-Effekt sinnvoll zum eigenen Vorteil ein?

Auf die Frage, was es eigentlich ist, folgt erfahrungsgemäß von den meisten Anlegern gleich die nächste Frage: Wie kann ich den Cost-Average-Effekt sinnvoll so nutzen, dass er meine Rendite maximiert?

Vorweg: Das ist nicht verlässlich möglich und impliziert dann schon einen erheblichen Anteil von Markt-Timing. Letzteres ist wiederum etwas, so ist sich die Wissenschaft ziemlich einig, was bei Kleinanlegern gar nicht und bei Profis ebenfalls meist nicht verlässlich funktioniert. Aber der Reihe nach.

Der Cost-Average-Effekt spielt seine Stärken zunächst immer dann aus, wenn du dich noch in der Anspar- beziehungsweise Vermögensaufbauphase befindest. In der Entnahmephase zahlst du normalerweise nichts mehr ein, weshalb seine Wichtigkeit dann verpufft - außer du planst Auszahlungen möglichst geschickt zu timen, was aber ein sehr glückliches Händchen in puncto Markt-Timing voraussetzt.

Ebenfalls vorteilhaft ist der Durchschnittskosteneffekt in hochvolatilen Märkten, die starke Ausschläge in beide Richtungen vorweisen. Ein gutes Beispiel hierfür wäre der Kryptomarkt. Da sind Kurseinbrüche von 50 bis 90 % fast schon Normalität, ebenso Rallyes mit Ten- oder sogar Twentybaggern. Zu deinem Nutzen würdest du ihn dann ausspielen, wenn du ausschließlich in den historischen Tiefregionen zukaufst und wiederum beim Erreichen von neuen Allzeithochs langsam deinen Bestand wieder abbaust/verkaufst. So vermeidest du eine erhebliche Verteuerung deines Einstiegs, zu der es kommen würde, wenn du an Höchstständen zukaufst.

Eine wichtige Grundregel: Umso mehr du zum jeweiligen Zeitpunkt investierst, desto stärker auch die Auswirkungen auf den Cost-Average-Effekt. Hast du beispielsweise 2.000 Euro in der Allianz-Aktie und kaufst dann für 15.000 Euro weitere Allianz-Aktien hinzu, sind die Auswirkungen auf die Durchschnittskosten natürlich enorm - in der Praxis werden sie relativ nahe an deinem Preis von der 15.000 Euro Order liegen. Hast du schon 100.000 Euro in einem ETF und dein Sparplan wird mit 100 Euro ausgeführt, hat das auf die Durchschnittskosten aufgrund der großen Basis hingegen kaum einen Effekt.

Intermezzo: Zusammenhang zwischen Steuern und Cost-Average-Effekt

Nur kurz soll an dieser Stelle ein weiterer Punkt besprochen werden. In Deutschland funktioniert die steuerliche Behandlung, sofern nicht explizit vorab anders festgelegt, über das "First in first out Verfahren". Verkauft werden also die Anteile, die du damals zuerst erworben hast. Deshalb kann die steuerliche Belastung, je nach Einstiegskurs dieser ersten Anteile, höher ausfallen, als dein angezeigter Durchschnittspreis im Depot vermuten lässt. Abhilfe schaffen Steuerrechner, die zum Beispiel bei der Comdirect im Depot integriert sind und dir eine verlässliche Angabe über die anfallende Steuerlast geben.

Entscheidung: Einmalanlage oder Dollar-Cost-Averaging?`

DCA, die Abkürzung für Dollar-Cost-Averaging, macht sich den in diesem Artikel beschriebenen Effekt zu Nutze. Dem gegenüber steht die Einmalanlage. Letztere sieht vor, dass du das komplett verfügbare Kapital "in einem Rutsch" in den Markt bewegst. Fundament dieser Überlegungen sind wissenschaftliche Untersuchungen. Diese haben belegt, dass eine sofortige Einmalanlage in voller Höhe eine höhere Rendite erzielt als wenn der Betrag gestückelt über einen kurzen oder mittleren Zeitraum in den Markt bewegt wird.

Nachteil dessen ist natürlich: Wenn man als Anleger Pech hat und kurz vor einer Korrektur oder einem Crash sein komplett verfügbares Kapital investiert, dann helfen einem auch die klugen Wissenschaftler nicht weiter - es war einfach unglückliches Timing. Mit DCA und dem Cost-Average-Effekt lässt sich eben das umgehen, da dann über einen Zeitraum von beispielsweise 12 oder 24 Monaten zu mehreren Einstandskursen investiert wird und sich dadurch ein Mittel bildet.

Die Entscheidung ist also nicht so eindeutig. Wissenschaftlich bewiesen ist die Einmalanlage sinnvoll und renditemaximierend, aber ein unglückliches Timing kann das um 180 Grad drehen. DCA ist im Regelfall die mental einfacher zu verarbeitende Lösung, vor allem für Börsenanfänger, die erstmals Geld investieren und daher noch gar keine Erfahrungen haben, wie sie mit (temporären) Verlusten und Schwankungen gedanklich umgehen.

Fazit: Finde einen Weg, der zu dir passt!

Geldanlage ist in jedem Fall sinnvoll - ohne jeden Zweifel. Aber wie unser obiges Beispiel zeigt, ist der Durchschnittskosteneffekt keinesfalls immer nur positiv, auch steht mit der Einmalanlage eine Alternative zur Verfügung. Was für dich sinnvoll und die optimale Lösung ist, wirst du anhand deiner Erfahrungswerte herausfinden. Denn auch das solltest du bedenken: Vermögensaufbau ist ein langfristiges Unterfangen und Aktien kauft man normalerweise nicht mit einem Horizont von 12 oder 24 Monaten. Vor allem ETFs hält man im Idealfall so lange wie nur möglich, gern auch über Jahrzehnte. Dann ist es, ganz unabhängig vom Durchschnittskosteneffekt, sowieso immer eine gute Idee, diese regelmäßig zu füttern.

Unser Tipp: Bei Scalable Capital kannst Du rund 2000 ETFs von iShares, Lyxor, Xtrackers, WisdomTree und Amundi von 7:30 bis 23 Uhr für nur 0,99 € handeln und dauerhaft kostenlos besparen. Monatliche Sparraten schon ab 1 €.

Mehr zum Thema:

ETF SparplanCost Average Effekt