Tech Aktien weiter im Aufwind? Diese Unternehmen haben Potential

technologieFAANGdocusigncrowdstriketeledocsquare

Tech ist ein zweischneidiges Schwert: einerseits teilweise unglaublich hohe Bewertungen, andererseits viel Zukunftspotential. Wenn du den Sprung in eine Tech-Aktie (oder mehrere) wagen möchtest, bekommst du in diesem Artikel passende Vorschläge.

Ist es für Tech zu spät?

Du hast eine Aktie ins Auge gefasst, siehst dann aber nach einem weiteren Blick auf die Kennzahlen des Unternehmens, dass diese teilweise bereits ein Wachstum von über zwei Jahrzehnten einpreisen? Oder dass das Unternehmen der Aktie konsequent seine jährlichen Gewinne um 40 % steigern müsste, um in 11 Jahren dann einmal in seine Bewertung hereingewachsen zu sein? Im Tech-Sektor ist all das keine Seltenheit, sondern vor allem bei den Mid- und Small-Caps die Norm: wobei große Unternehmen wie PayPal oder Adobe da keinesfalls außen vor sind.

Auf dem Markt wirst du keine Tech Aktie finden, die sich nach normalen Bewertungsstandards als Schnäppchen bezeichnen lassen würden. Wahrscheinlich findest du nicht einmal eine Aktie, die nach diesen Maßstäben "fair" bewertet ist. Überbewertungen sind im Tech-Sektor und im Nasdaq die Normalität. Anleger haben das schon seit vielen Jahren akzeptiert, weil Tech-Unternehmen durchaus zu enormen Gelddruckern (siehe Apple, Amazon oder Microsoft) werden können und außerdem natürlich niemand davon ausgeht, dass Technologie fortan einen kleineren, statt größeren Anteil an unserem Leben haben wird.

Aktien & ETFs günstig traden bei Scalable CapitalTrotzdem muss dir als Anleger klar sein: die hohen Gewinne, die die letzten 10+ Jahre erzielt wurden, sind ein zweischneidiges Schwert. Sobald es volatil wird, können diese Highflyer ebenso stark korrigieren - wie teilweise schon Chinas Tech-Aktien zuletzt bewiesen haben, indem sie teilweise (weit) mehr als die Hälfte ihres Wertes verloren haben. Wer einen ungünstigen Zeitpunkt erwischt, und das weiß man eben erst später, könnte also ganz unproblematisch die Hälfte seines Kapitals verlieren - oder der Tech-Boom geht weiter und das Kapital multipliziert sich mit Rekordrenditen

FAANG - die Tech-Flaggschiffe

Kein allgemeiner Tech-Artikel kommt ohne FAANG aus.

- Facebook (jetzt Meta Platforms)

- Amazon

- Apple

- Netflix

- Google (jetzt Alphabet)

... gehören zu den profitabelsten Unternehmen der Welt und sind Konzerne, die sich fest in unser aller Leben verwurzelt haben. Wer in den letzten Jahren eine Aktie von Alphabet, Apple und Amazon im Depot liegen hatte, durfte sich über starke Renditen freuen. Auch heute noch gibt es nach Einschätzung vieler Analysten keinen Grund, warum weitere Kursgewinne bei einer Aktie aus diesem Dunstkreis ausbleiben sollten. Insbesondere der Gewinn pro Aktie von Amazon, Apple und Alphabet zeigt, wie viel Geld diese Unternehmen wirklich erwirtschaften. Meta Platforms und Netflix sind, weder als Aktie noch Unternehmen, in diesen Sphären, aber dennoch ganz klare Schwergewichte des Tech-Sektors.

Mit einer FAANG-Aktie machst du voraussichtlich nichts falsch. Die Bewertungen und Marktkapitalisierung sind zwar ambitioniert, aber das ist in diesem Sektor normal und mehr Sicherheit als bei einem Apple oder Microsoft wirst du am Kapitalmarkt sowieso nirgends bekommen. Aufpassen solltest du, wenn du schon viele World- und All-World-ETFs in deinem Depot hast. Da es sich bei diesen Unternehmen um die wertvollsten der Welt handelt, machen sie auch einen sehr großen Anteil an diesen ETFs aus. Wenn du also beispielsweise einen World-ETF besparst, bist du bereits sehr stark in Apple, Microsoft, Amazon und Co. investiert. Zusätzlich in die Aktie zu investieren ist möglich, geht aber zu Lasten der Diversifikation und beschert dir auf jeden Fall ein Klumpenrisiko.

Die zweite Tech-Riege: Adobe, PayPal, NVIDIA, Salesforce und Shopify

Eine Aktie dieser Unternehmen als "zweite Riege" zu bezeichnen, soll keinesfalls abwertend gemeint sein. Tatsächlich sind diese Unternehmen immer noch unglaublich wertvoll und erzielen in vielen Fällen Gewinne, von denen andere Unternehmen rund um den Globus nur träumen können. Außerdem wäre es natürlich durchaus möglich gewesen, hier auch andere Namen zu nennen. Aber bei allen fünf besteht, zumindest unserer Einschätzung nach, noch viel Zukunftspotential.

Adobe ist mit seiner Marktkapitalisierung von aktuell rund 310 Milliarden USD ein Schwergewicht, das mit einer PE von 57 keinesfalls billig ist. Die anderen Kennzahlen sehen noch unattraktiver aus. Andererseits läuft Adobes Wachstum wie an der Schnur gezogen und irgendwie gelingt es dem Konzern seit Jahren auch, Analysen und den Markt mit jedem ER positiv zu überraschen. Die Aktie ist überbewertet, wäre bei der nächsten Korrektur aber mitunter eine attraktive Ergänzung fürs Tech-Depot.

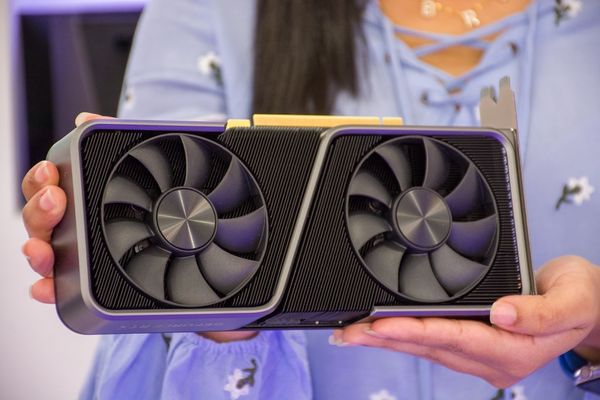

NVIDIA ist ein führendes Unternehmen in der Entwicklung von Grafikkarten (GPU) und hat sich erfolgreich auf die stark wachsenden Bereiche der künstlichen Intelligenz und des maschinellen Lernens ausgedehnt. Es gibt jedoch Skepsis über die Bewertung von Nvidia-Aktien, da der Markt für KI-Anwendungen unklar ist. Die Aktie ist ebenfalls, laut Analysen, überbewertet und ein PE von 81 ist happig. Potential gibt es bei NVIDIA und der Aktie aber immer.

PayPal gelang ein ähnliches Kunststück. Indem sich der Payment-Dienstleister dem Kryptomarkt anbiederte, konnte er, auch dank dem ewig langen Lockdown, viele neue Anleger hinter der Aktie scharen. PayPal ist seit seinem All-Time-High etwas korrigiert - womöglich lauert hier ein guter Einstieg, aber eben immer noch zum PE von 70.

Salesforce ist das, was SAP gern wäre: ein Gelddrucker, der zuletzt auch erstmal stattliche Gewinne ausgewiesen hat. Das Unternehmen ist rund 260 Milliarden USD wert und fortan, dank des Zukaufs von Slack, noch vielseitiger aufgestellt. Anders als die drei eben genannten Unternehmen, ist Salesforce aber noch voll auf Wachstumskurs und peilt generell keine hohen Gewinne, sondern lieber erhebliche Reinvestitionen an.

Ebenfalls Potential hat Shopify, die sich zwar auch nahe dem All-Time-High bewegen, andererseits aber auch stellvertretend für den E-Commerce-Boom schlechthin stehen. Die Aktie ist seit jeher ein Liebling von Tech-Anlegern, Analysten sehen noch ordentlich Aufwärtspotential bei der Aktie. Zuletzt hat man seinen Umsatz fast verdoppelt - auch dank der Corona-Pandemie.

Ein Blick auf die dritte Riege: Wachstum, bisher ohne Profite

Tech-Unternehmen wollen in erster Linie wachsen. Vor allem im Niedrigzinsumfeld gibt es keinen Grund, das Wachstum frühzeitig abzuwürgen, indem man sich auf Profitabilität statt Wachstum einstellt. Generell siehst du eine Dividende daher nur sporadisch bei einer Tech-Aktie, bei der "dritten Riege", wie wir sie frei bezeichnen, siehst du sie erst recht nicht. Dafür aber viel Potential: für das Unternehmen und die Aktie.

CrowdStrike

Ein solches Zukunftsunternehmen ist CrowdStrike, der Cyber-Security-Experte aus Sunnyvale, Kalifornien, der sowohl unter Branchenkennern als auch Anlegern und Institutionellen "Everyones Darling" abgibt. Die Aktie hat sich allein YoY verdoppelt, seit dem Listing 2019 fast verfünffacht. CrowdStrike ist mehr als 60 Milliarden USD wert, erzielt aber noch keine Gewinne. Dafür gibt es reichlich Umsatzwachstum, zuletzt haben sich die Umsätze fast verdoppelt. Das Besondere ist, dass CrowdStrike etablierte Cyber-Security-Protokolle mit Innovationen aus der künstlichen Intelligenz kombiniert: das ist also Tech in seiner Reinform.

Die Aktie ist teuer und eine Wette darauf, dass sowohl der Tech- als auch der Aktien-Boom generell anhalten. Wenn nicht, droht definitiv eine größere Korrektur.

DocuSign

Ebenfalls ein Corona-Highflyer ist die DOCU-Aktie. Das Tech-Unternehmen ist der Best-Practice-Standard für elektronische Signaturen und ist insbesondere aus dem amerikanischen Geschäftsalltag nicht mehr wegzudenken - ganz besonders nicht nun, wo mehr und mehr Meetings und Vertragsverhandlungen statt vor Ort eher vor der Webcam stattfinden. Auch DOCU erzielt keine Gewinne, die Aktie hat das aber, wie üblich im Tech-Sektor, nicht aufgehalten. Auf 1-Jahres-Sicht konnte sie rund 50 % zulegen, auf 5-Jahres-Sicht um rund 800 %.

Laut Tech-Analysen ist die Aktie aktuell mit rund 5 % überbewertet, mit der Chance auf große Kursgewinne kommen also auch wieder erhöhte Risiken.

Teladoc

Mit der Teladoc-Aktie bekommst du einen Teil Tech und einen Teil Gesundheitswesen. Der Anbieter ist der größte seiner Art, wenn es um Telehealth-Angebote geht, also Arztbesuche per Stream/Smartphone. Die sind vor allem in den USA, aufgrund der da weitaus schlechteren Krankenversicherung, sehr beliebt, da sie weitaus weniger kosten als ein Arztbesuch vor Ort. Teladoc ist außerdem insofern unter den bisher genannten Aktien besonders, da es ein "halbes" Tech-Unternehmen ist und vor allem, weil es ein gutes Stück weg vom Allzeithoch notiert.

In der Spitze ging die Aktie für knapp 300 USD über den Tisch, heute ist Teladoc noch rund 144 USD wert. Die Spitze wurde, wenig überraschend, auch zur Hochzeit der Corona-Pandemie erreicht. Für mutige Tech-Anleger könnte dieser Rücksetzer um mehr als 50 % eine sehr gute Einkaufsgelegenheit bilden, zumal Analysten den Titel in einem Jahr 40 % höher sehen. Wie immer bei kleineren Tech-Unternehmen: voll auf Wachstum, weder das Unternehmen noch die Aktie weisen einen Gewinn aus.

Block (ehemals Square)

Der Payment-Processor und -Dienstleister darf hier nicht fehlen, auch wenn er sich am Allzeithoch befindet und das PE von 243 schon fast (Negativ-Bewertungs-)Rekorde sprengt. Block ist das Brainchild von Twitters Jack Dorsey und wird vor allem von kleinen und mittelständischen Unternehmen, dank der eigenen Payment-Terminals, eingesetzt. Außerdem ist Block seit einiger Zeit auch ein großer Krypto-Befürworter. Block konnte innerhalb eines Jahrzehnts zu einem 100+ Milliarden Tech-Konzern heranwachsen, die Aktie war für frühe Einsteiger ein Glücksgriff. Seit dem Listing hat sie sich mehr als ver20facht. Ob der Block- und Tech-Boom weitergeht, steht in den Sternen: Potential ist aber allemal vorhanden.

Neue Entwicklungen im Tech-Sektor

Die neuesten Nachrichten zeigen, dass der Tech-Sektor weiterhin im Aufwind ist, aber auch mit Herausforderungen konfrontiert wird. Intel und Qualcomm stehen im Fokus, da es Berichte über eine mögliche Übernahme von Intel durch Qualcomm gibt. Dies könnte den Markt erheblich beeinflussen. Der Vermögensverwalter Apollo plant zudem ein milliardenschweres Investment in Intel, was das Vertrauen in die Zukunft des Unternehmens unterstreicht.

Die Zinspolitik der Zentralbanken hat die Kreditaufnahme für Unternehmen verteuert, was besonders die stark fremdkapitalfinanzierten Unternehmen mit hohen Schulden trifft. Dies kann ihre Gewinnmargen schmälern. Der Nasdaq 100 hat in den letzten Wochen 3,4% verloren, während der Russell 2000 (ein Nebenwerte-Index) gut 10% zulegen konnte.

Amazon hat sich von einem einfachen Online-Buchhändler zu einem der größten Unternehmen der Welt entwickelt und dominiert nun den E-Commerce-Markt. Es hat auch den Cloud-Computing-Markt erobert und investiert in künstliche Intelligenz und Robotik. Alphabet, das Unternehmen hinter Google, hat stark in künstliche Intelligenz und maschinelles Lernen investiert und beherrscht einen Großteil des digitalen Werbemarktes. Tesla hat den Markt für Elektroautos revolutioniert und investiert stark in künstliche Intelligenz und autonomes Fahren.

Fazit

Die Tech-Aktien sind weiter im Aufwind, aber es gibt auch Risiken, insbesondere im Zusammenhang mit der KI-Blase und der Zinspolitik. Unternehmen wie Intel, Amazon, Alphabet und Tesla haben großes Wachstumspotenzial, aber die Bewertungen sind oft überhöht. Investoren sollten sich gründlich informieren und ihr Portfolio diversifizieren, um sich vor möglichen Risiken zu schützen. Der Tech-Sektor bleibt spannend und bietet sowohl Chancen als auch Herausforderungen für Anleger. Für eine bessere Übersicht über deine Investitionen kann Portfolio-Tracking hilfreich sein.

Unser Tipp: Bei Scalable Capital kannst Du rund 2000 ETFs von iShares, Lyxor, Xtrackers, WisdomTree und Amundi von 7:30 bis 23 Uhr für nur 0,99 € handeln und dauerhaft kostenlos besparen. Monatliche Sparraten schon ab 1 €.

Mehr zum Thema:

technologieFAANGdocusigncrowdstriketeledocsquare