Nachhaltige ETFs im Vergleich: Rendite mit gutem Gewissen?

ETFNachhaltigkeitesgsrisocial responsiblevergleich

Nachhaltigkeit und Rendite schließen sich heute nicht mehr aus. Das Gegenteil trifft sogar zu, denn in der jüngeren Vergangenheit gehörten viele nachhaltige ETFs zu den Überperformern am Markt. Nachhaltig ist aber nicht gleich nachhaltig!

Die ETFs, die solche Kürzel wie "ESG" oder "SRI" beziehungsweise "SR" tragen, stellen teilweise ganz unterschiedliche Ansprüche an die Unternehmen und deren Aktien, die in den Fonds und Indizes enthalten sind. Hier findest du einen Überblick, welche nachhaltigen ETFs in der Vergangenheit einerseits eine besonders starke Performance hinlegten und worin sich die abgebildeten Indizes unterscheiden. Wenn du mehr über die Strategien für Einsteiger und Profis erfahren möchtest, könnte dieser Artikel für dich interessant sein.

Aktien & ETFs günstig bei Scalable kaufenNachhaltigkeit nach deinem Geschmack!

Bevor es an die Auswahl der einzelnen ETFs geht, sollen dir an dieser Stelle einige grundlegende Informationen zu nachhaltigen ETFs mit auf den Weg gegeben werden. Gekennzeichnet sind diese in der Regel durch einen Zusatz wie "ESG" oder "SRI". Die Abkürzung "ESG" steht für "Environmental, Social, Governance", das Kürzel "SRI" hingegen für "socially responsible investment". Die Bedeutungen beider Kürzel sind sich im Endeffekt also gleich. Wenn du in einen SRI-ETF investierst, dann wird dieser einen starken Fokus auf die Umwelt, Soziales und eine (bewusste) Führung haben.

Trotzdem solltest du aufpassen! Viele der ESG- beziehungsweise "grünen" ETFs sind mitunter nicht ganz so "grün" oder "socially responsible", wie du dir das vorgestellt hast. Einerseits nutzen heute viele ETF-Anbieter die ESG- und SRI-Kürzel als Marketinginstrument, andererseits gibt es kein striktes Regelwerk und keine Norm, was diese Kürzel eigentlich in der Praxis zu bedeuten haben. Was tatsächlich "ESG" ist, bestimmt also allein der Anbieter des Indizes. In der Praxis werden die fehlende Norm und der Umstand, dass diese zur Aufnahme vieler Unternehmen in solche ETFs führt, die da mitunter nicht zwangsläufig hingehören, häufig als "Greenwashing" bezeichnet. Wenn du mehr über die Green Bonds erfahren möchtest, könnte dieser Artikel für dich interessant sein.

Wenn du nachhaltig investieren möchtest, musst du also für dich selbst festlegen, wie viel Nachhaltigkeit in deinem nachhaltigen ETF tatsächlich steckt. Demnach solltest du nicht nur die Performance, Kosten oder andere generelle KPIs des ETFs vergleichen, sondern dir vor allem die enthaltenen Unternehmen anschauen und nach welchen Kriterien diese ausgewählt wurden. Nur so kannst du letztlich sicher sein, dass der ETF wirklich so nachhaltig ist, wie du selbst dein Kapital gern anlegen möchtest - mit exakt dem Maß an "Greenwashing", das du für dich selbst als tolerabel empfindest. Wenn du mehr über die Kriterien beim ETF-Kauf erfahren möchtest, könnte dieser Artikel für dich interessant sein.

UBS ETF (LU) MSCI World Socially Responsible UCITS ETF (USD) A-dis (ISIN: LU0629459743)

Den Anfang macht ein ETF, der deshalb so besonders ist, weil sein Indiz besonders strenge Regeln auferlegt, um Unternehmen in den ETF aufzunehmen. Im weiteren Verlauf unseres Vergleichs wirst du immer wieder feststellen, dass wir dir diesmal nicht nur den ETF selbst vorstellen, sondern auch das Indiz, den dieser Fonds abbildet. Das ist deshalb wichtig, weil die verschiedenen Indizes teilweise ganz unterschiedliche Kriterien festlegen. In einigen der "nachhaltigen" ETFs sind beispielsweise Investitionen in Waffen erlaubt, sofern deren Unternehmen hohe Ansprüche hinsichtlich ihrer Ökobilanz einhalten. Für viele Anleger sind Waffen aber nicht nachhaltig, sie wöllten also nicht in einen solchen Fonds investieren. Wenn du mehr über die ETF-Strategien nach Gerd Kommer erfahren möchtest, könnte dieser Artikel für dich interessant sein.

Zum ETF-Profil

Der hier vorgestellte ETF von UBS nimmt als Grundlage den MSCI World SRI Low Carbon Select 5% Issuer Capped Index. Das ist dem allgemeinen Verständnis nach der Index mit den strengsten Regeln. Nicht nur müssen alle Unternehmen umweltbewusst arbeiten, sondern auch sozial bewusst agieren und eine den ESG-Werten folgende Unternehmensführung vorweisen. Außerdem werden alle Unternehmen ausgeschlossen, die diese Kriterien zwar erfüllen, aber einen Großteil ihres Geschäfts mit Produkten und Leistungen machen, die nicht ESG-konform sind. Um eine mögliche Übergewichtung zu verhindern, ist der maximale Anteil eines Unternehmens im ETF auf 5 % begrenzt.

Die Kennzahlen in der Übersicht:

- Rendite in 2021: ~ 16,1 % p.a. (5-Jahres-Zeitraum)

- TER 0,22 %

- schüttet Erträge aus

- physische Replikation

- in Luxemburg aufgelegt

- 2.787 Millionen Euro Fondsgröße

- aktuell 359 Positionen

Dieser ETF ist quasi der Klassiker schlechthin. Da er ein World-Indiz nutzt, deckst du die gesamte westliche Welt ab, besonders hoch gewichtet ist aber natürlich die USA. Von Vorteil ist der maximale Anteil von 5 % eines Unternehmens, der der typischen USA-Übergewichtigung zumindest ein Stück weit den Wind aus den Segeln nimmt. Außerdem erzielst du mit dem ausschüttenden ETF Steuervorteile, sofern du nicht schon anderweitig deinen jährlichen Freibetrag ausschöpfst. Wenn du mehr über die Verlustverrechnungstopf erfahren möchtest, könnte dieser Artikel für dich interessant sein.

Sowohl der ETF als auch das Indiz verfolgen einen "Best in Class"-Ansatz. Umweltsünder sind nicht enthalten, ebenso keine Unternehmen die ihr Geld mit Waffen, Tabak, Alkohol, Glücksspiel oder Pornografie verdienen. Gentechnisch veränderte Organismen sind ebenso ausgeschlossen wie alle Unternehmen, die gegen die Guidelines der UN Global Compact verstoßen. Wenn du mit nur einem ETF den ganzen Faktor "Nachhaltigkeit" abdecken möchtest, ist dieser hier eine exzellente Wahl.

Übrigens: Wenn du lieber einen thesaurierenden Fonds möchtest, kommt der iShares MSCI World SRI UCITS ETF EUR (Acc) mit der ISIN: IE00BYX2JD69 in Frage. Er nutzt das identische Indiz, begrenzt Anteile ebenfalls auf maximal 5 % und ist dem ausschüttenden UBS Fonds damit nahezu identisch.

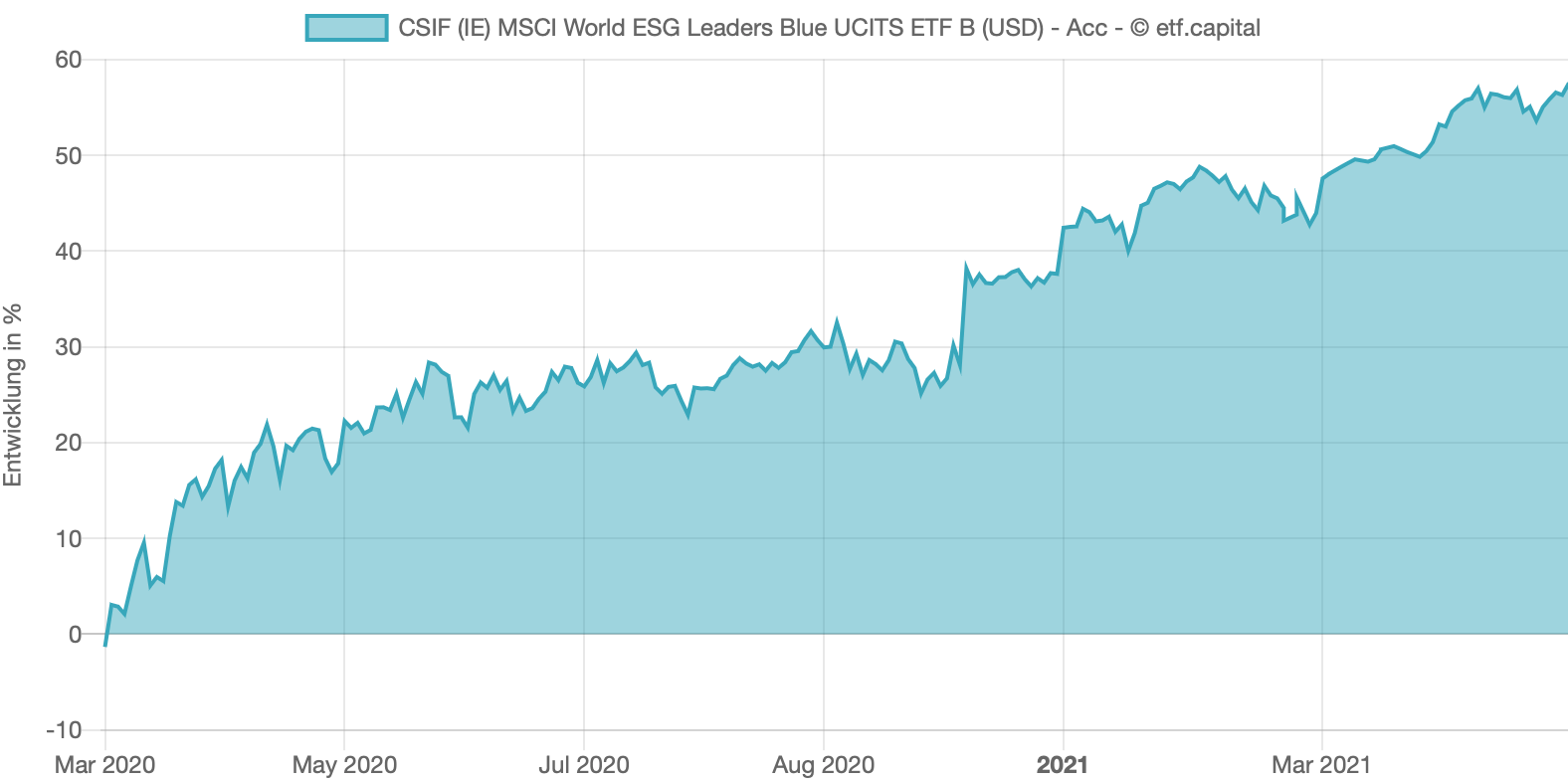

CSIF (IE) MSCI World ESG Leaders Blue UCITS ETF B USD (ISIN: IE00BJBYDQ02)

Dieser ETF ist deshalb interessant, weil der zu Grunde liegende Index, der MSCI World ESG Leaders, einen etwas anderen Ansatz verfolgt, was sich natürlich auch in der Zusammensetzung des Fonds bemerkbar macht. Leaders-Indizes möchten alle Branchen ungefähr gleichmäßig gewichten, schließen aber einige generell aus. Das sind Branchen wie solche rund um Waffen, Alkohol, Atomenergie und Glücksspiel. Außerdem sollen hier eben nur "Leaders" enthalten sein. Deshalb wird im Vergleich zum Ausgangsindex (hier dem MSCI World) eine Unterteilung in einzelne Branchen vorgenommen. Aus diesen Branchen wiederum werden jeweils etwa 50 % aller Unternehmen gewählt, die die ESG- beziehungsweise SRI-Linien erfüllen. Diese werden dann in dem kompletten ETF gebündelt und nach ihrer Marktkapitalisierung gewichtet.

Zum ETF-Profil

Ein weiterer wichtiger Punkt ist der Umstand, dass hier nicht nur das ESG-Profil berücksichtigt wird, sondern auch wie sich dieses in der jüngeren Vergangenheit entwickelt hat. Dadurch ist es bei den Leaders-Indizes möglich, auch Unternehmen zu integrieren, die zwar noch nicht vollends "ESG" sind, aber eben auf einem sehr guten Weg dahin. Manch Anleger würde das als "Greenwashing" bezeichnen, weil ihm dann die ESG- beziehungsweise SRI-Kriterien nicht strikt genug sind. Wenn du aber einen etwas breiter gefassten Index suchst, der außerdem nur die "Leaders" der jeweiligen Branche enthält, bist du mit diesem ETF sehr gut bedient. Wenn du mehr über die 5G Aktien erfahren möchtest, könnte dieser Artikel für dich interessant sein.w

Übrigens: "CSIF" steht für "Credit Suisse". Dieser ETF wird also ebenfalls von einer namhaften Großbank beziehungsweise deren ETF-Sparte aufgelegt.

Die generellen Kennzahlen gibt es hier kompakt, übersichtlich und natürlich nachhaltig auf einen Blick:

- Fondsgröße: 723 Millionen Euro

- physische Indexabbildung

- thesaurierend

- 0,18 % TER

- aktuell 728 Positionen

In Frage kommt dieser nachhaltig veranlagte ETF mitunter schon deshalb für dich, weil er eine sehr wettbewerbsfähige TER von 0,18 % vorweist. Gemessen daran, dass es sich hier genau genommen um einen Branchen-ETF handelt, der auch noch ein individuell selektierendes Indiz nutzt, ist diese TER definitiv ein sehr positiver Aspekt des Fonds.

UBS ETF (LU) MSCI Emerging Markets Socially Responsible UCITS ETF (USD) A-dis (ISIN: LU1048313891)

Das Gegenstück zu dem ETF, der hier in diesem Artikel an erster Stelle genannt wurde. In den Emerging Markets spielen ESG- und SRI-Kriterien generell eine etwas geringere Rolle. Trotzdem hat sich auch in China, Russland und Asien längst eine erhöhte Nachfrage nach Unternehmen aufgebaut, die SRI-Standards einhalten. Da diese im gewöhnlichen World-Fonds nicht erfasst werden, kannst du in diesen hier investieren, um dein Portfolio einerseits nachhaltig aufzubauen und andererseits auch den Schwellenländern genügend Beachtung zu schenken. Wenn du mehr über die Börsenplätze in China erfahren möchtest, könnte dieser Artikel für dich interessant sein.

Zum ETF-Profil

Mit einer TER von 0,27 % ist er etwas teurer, das ist bei einem EM-Fonds aber nicht zwingend ungewöhnlich. Ansonsten gelten die identischen Regeln. Es darf also kein Unternehmen mit mehr als 5 % gewichtet werden, außerdem werden alle gängigen SRI-Kriterien eingehalten. Speziell in den Schwellenländern ist dieser ETF außerdem deshalb eine gute Wahl, weil er die strengsten ESG-Kriterien veranschlagt. Zum aktuellen Zeitpunkt sind in dem Fonds 859 Millionen Euro investiert, die Erträge werden ausgeschüttet, normalerweise zweimal im Jahr.

Deka MSCI USA Climate Change ESG UCITS ETF (ISIN: DE000ETFL573)

Darf es etwas exotischer und mit stärkerem Fokus auf den Klimawandel sein? Dieser Fonds ist in jedem Fall nachhaltig, verändert aber ein wenig die typischen Kriterien dafür. Dafür nutzt er den MSCI USA Climate Change ESG Select Index. In diesen Index sind Unternehmen enthalten, die einen besonders hohen Anteil am Klimawandel haben - also aktiv daran arbeiten, diesen zu verhindern. Aus diesem Grund kommt bei diesem ESG-ETF ein weiteres Kriterium hinzu: die Kohlenstoffemissionen der ausgewählten Unternehmen.

Zum ETF-Profil

Es sind nur Aktien von Unternehmen enthalten, die die Umwelt möglichst wenig bis gar nicht belasten, indem sie möglichst geringe Kohlenstoffemissionen generieren. Kaum überraschend führt das dazu, dass die traditionellen Industrieunternehmen so gut wie gar nicht, dafür aber umso mehr Tech-Titel enthalten sind. Von Microsoft, über Apple bis hin zu Amazon Facebook und Alphabet, hast du in diesem ETF definitiv eine Tech-Übergewichtung. Diese lässt sich nur unschwer vermeiden, weil Tech-Giganten, anders als beispielsweise die Energie- oder Autoindustrie, eben nicht aktiv produzieren, sondern hauptsächlich kohlenstoffarme digitale Lösungen vertreiben.

Die Kennzahlen auf einen Blick:

- 552 Millionen Fondsgröße

- TER: 0,25 %

- aktuell rund 553 Positionen enthalten

- ausschüttende Erträge

- physische Indexabbildung

Übrigens: Den ETF gibt es auch noch in einer Deutschland-Variante (ISIN: DE000ETFL540) sowie in einer Variante für Europa (ISIN: DE000ETFL565).

iShares MSCI USA ESG Screened UCITS ETF USD (Acc) (ISIN: IE00BFNM3G45)

Dieser ETF aus der "Screened-Serie" von MSCI ist interessant für dich, wenn du eine möglichst günstige Lösung suchst. Genau dafür wurden die Screened-ETFs nämlich überhaupt erst geschaffen. Statt einzelne Unternehmen oder Branchen auszuwählen und zu beurteilen, wie nachhaltig diese tatsächlich sind, schließen Screened-ETFs einfach pauschal alle Branchen aus, die eben nicht nachhaltig sind. Aus diesem Grund sind diese Fonds definitiv eher dem "Greenwashing" zuzuordnen, dafür aber sind sie sehr günstig, weil die Screened-Methode vollautomatisiert und leicht umsetzbar ist. Wenn du mehr über die besten ETFs der letzten 10 Jahre erfahren möchtest, könnte dieser Artikel für dich interessant sein.

Zum ETF-Profil

Nicht enthalten sind Unternehmen aus kontroversen Branchen sowie solchen, die Geschäftsfelder in Verbindung mit fossilen Kohlebrennstoffen unterhalten. Der hier vorgestellte Fonds ist die "größte" Lösung aus der Screened-Reihe. Seine Fondsgröße beziffert sich auf rund 2.720 Millionen Euro, der besonders günstige TER von 0,07 % p.a. könnte dir dabei helfen, eine Überrendite zu erzielen. Erträge werden thesauriert.

SRI-ETFs sind eine einfache, schnelle Lösung, um nachhaltig zu investieren

Nachhaltig sind natürlich auch solche ETFs, die einzelne Branchen abbilden: zum Beispiel solche wie Wasserstoff, erneuerbare Energien oder innovative Small Caps, die den Klimawandel verlangsamen möchten. Wenn du das gesamte SRI-Feld damit abdecken möchtest, hast du aber schnell unzählige ETFs im Depot, die zudem allesamt noch hohe Kosten erzeugen. Mit den umfassenden SRI-ETFs deckst du das komplette Feld mit nur einem ETF ab.

Genügend Freiheiten um zu entscheiden, wie nachhaltig der Fonds tatsächlich aufgebaut sein soll, hast du aber immer noch. Vor allem die World-Varianten könnten außerdem, wenn du generell nur nachhaltig investieren möchtest, sogar gewöhnliche MSCI World ETFs ersetzen. Damit wäre dein Depot fortan gleich noch viel "grüner" und nachhaltiger!

Unser Tipp: Bei Scalable Capital kannst Du rund 2000 ETFs von iShares, Lyxor, Xtrackers, WisdomTree und Amundi von 7:30 bis 23 Uhr für nur 0,99 € handeln und dauerhaft kostenlos besparen. Monatliche Sparraten schon ab 1 €.

Mehr zum Thema:

ETFNachhaltigkeitesgsrisocial responsiblevergleich