Platzt die ETF-Blase 2025? Fünf Gründe dafür und dagegen!

ETFs erachten viele Anleger, zurecht, als einen einfachen und effizienten Weg, um ihr Geld in den Kapitalmarkt zu bringen. Immer wieder hört man aber auch von Kritikern, dass ETFs eine systemische Gefahr darstellen und es sogar eine "ETF-Blase" gibt - aber was ist wirklich daran dran?

Wie groß sind ETFs wirklich?

Kleine Blasen gibt es immer und ständig. Mal konzentrieren sich diese auf bestimmte Rohstoffe, mal auf Kryptowährungen, dann wiederum kurzzeitig auf einzelne Sektoren, geografische Regionen oder Branchen. Blasen gehören fest zum Kapitalmarkt, vor allem wenn rückblickend jede gute Phase mit nachfolgendem Einbruch als "Blase" definiert wird.

Aktien & ETFs günstig traden bei Scalable CapitalEntscheidend darüber, wie wichtig eine Blase überhaupt ist, ist deren Größe. Ein größeres "Platzen" wie zur Jahrtausendwende im NASDAQ oder 07/08 zur Weltwirtschaftskrise hat durchaus signifikante Folgen. Während sich das Platzen der DotCom-Blase vorrangig auf den Kapitalmarkt konzentrierte, war die Weltwirtschaftskrise durchaus im Alltag spürbar, selbst bei Menschen, die nicht investieren.

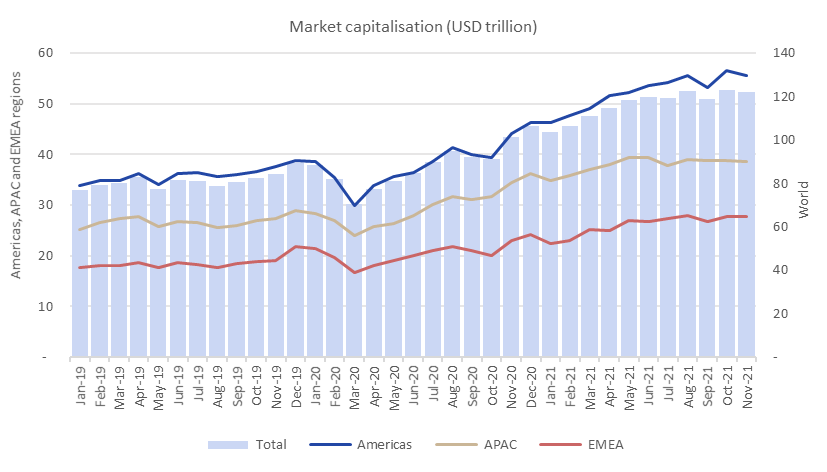

Ähnliches beschwören Kritiker herauf, wenn sie von einer ETF-Blase sprechen - mitunter noch mit dem Hinweis, diese würde schon bald platzen. An dieser Stelle ist eine Relation wichtig. Mitte des Jahres 2021 gab die "World Federation of Stock Exchanges Statistics" an, es seien aktuell rund 7 Billionen Euro in ETFs investiert - und 100 Billionen in Aktien.

Allein das spricht eher gegen eine Blasenbildung. Unter Privatanlegern mag der ETF zwar das präferierte Instrument sein, das "große Geld" aber investiert nach wie vor primär in Aktien - oder in Unternehmensbeteiligungen, die noch gar nicht öffentlich gelistet sind.

Die globale Marktkapitalisierung aller börsennotierten Unternehmen belief sich Ende 2023 laut LSEG auf etwa 114,5 Billionen US-Dollar. Dies stellt eine Erholung gegenüber dem Vorjahr dar, liegt aber noch unter dem Allzeithoch von 2021.Wichtige Punkte zur globalen Marktkapitalisierung:

- Die "Magnificent Seven" Technologieunternehmen trugen maßgeblich zum Wachstum bei.

- Die Top 10 Unternehmen machten etwa 13,5% der weltweiten Börsenkapitalisierung aus.

- Apple erreichte im Dezember 2024 einen Rekordwert von 3,8 Billionen US-Dollar, was über 3% der globalen Marktkapitalisierung entspricht.

Die Marktkapitalisierung ist laut Wikipedia global ungleich verteilt:

- USA: 54 Billionen US-Dollar (194,5% des BIP)

- China: 12 Billionen US-Dollar (65,1% des BIP)

- Japan: 6,2 Billionen US-Dollar (146,2% des BIP)

- Indien: 5,7 Billionen US-Dollar (140,1% des BIP)

Allgemeine ETF-Trends für 2025

- Aktive ETFs gewinnen an Bedeutung und könnten ein beschleunigtes Wachstum verzeichnen.

- US-Aktien bleiben voraussichtlich das Zugpferd des ETF-Marktes.

- Die "Passivierungswelle" bei Wertpapier-Portfolios setzt sich fort.

- Der KI-Boom dürfte sich 2025 fortsetzen, wobei der Fokus zunehmend auf praktischen Anwendungen liegen wird

- Bitcoin-ETFs: VanEck prognostiziert einen Bitcoin-Kurs von 180.000 USD für 2025, was fast eine Verdopplung des aktuellen Wertes darstellen würde.

Prognosen für 2025

Es ist schwierig, genau vorherzusagen, ob eine ETF-Blase 2024 platzt. Viele Faktoren, wie die Entwicklung der Weltwirtschaft, die Zinspolitik der Zentralbanken und die Nachfrage nach ETFs, können das Ergebnis beeinflussen. Einige Analysten warnen vor einer Blase und empfehlen Anlegern, vorsichtig zu sein und ihre Anlagen zu diversifizieren. Andere sehen keine Anzeichen für eine Blase und empfehlen, langfristig in ETFs zu investieren. Insgesamt ist es ratsam, sich vor einer Investition in ETFs gründlich zu informieren und eine langfristige Anlagestrategie zu entwickeln, die auf Diversifizierung und Risikominimierung ausgerichtet ist.

Argumente für eine ETF-Blase:

1. Starkes Wachstum und hohe Zuflüsse: Das enorme Wachstum des ETF-Marktes könnte auf eine Blase hindeuten. Allein in den ersten sechs Monaten des Jahres 2024 verzeichnete die globale ETF-Branche Nettozuflüsse in Höhe von 950 Milliarden US-Dollar. Dieses rasante Wachstum könnte zu einer Überbewertung führen, da immer mehr Kapital in dieselben Vermögenswerte fließt. Hauptprofiteure waren Bitcoin-ETFs und Tech-Aktien-ETFs die z. B. den Nasdaq 100 abbilden.

2. Potenzielle Marktverzerrungen: Kritiker argumentieren, dass ETFs zu Preisverzerrungen bei einzelnen Aktien führen könnten. Unternehmen, die in großen Indizes vertreten sind, werden automatisch häufiger gekauft, was ihre Preise nach oben treiben könnte, ohne dass die betriebswirtschaftliche Lage des jeweiligen Unternehmens berücksichtigt wird.

3. Herdenverhalten der Anleger: Es besteht die Gefahr eines Herdenverhaltens, bei dem Marktteilnehmer blind den Verhaltensmustern anderer folgen, ohne selbst über ihre Entscheidungen nachzudenken3. Dies könnte in Krisenzeiten zu verstärkten Verkäufen und somit zu einem Platzen der Blase führen.

4. Zunehmende Spekulationen: Die einfache Handelbarkeit von ETFs könnte zu vermehrten kurzfristigen Spekulationsgeschäften führen, was die Volatilität erhöhen und die langfristige Performance beeinträchtigen könnte.

5. Konzentration auf wenige Unternehmen: In einigen beliebten ETFs, wie dem MSCI World, machen US-Aktien mittlerweile über 70 Prozent aus. Diese Konzentration könnte zu einem erhöhten Risiko führen, wenn der US-Markt einbricht.

Argumente gegen eine ETF-Blase:

1. Geringe Marktdominanz: Trotz des starken Wachstums machen ETFs nur einen kleinen Teil des gesamten Aktienmarktes aus. Ende 2020 belief sich der Wert des weltweiten Aktienbestands auf rund 100 Billionen US-Dollar, während das gesamte ETF-Volumen bei nur etwa 7 Billionen Dollar lag. Dies deutet darauf hin, dass von einer Blase noch keine Rede sein kann.

2. Diversifikation und Risikominderung: ETFs bieten eine breite Streuung und helfen somit, das Anlagerisiko zu reduzieren. Globale ETFs bilden ganze Märkte ab und sind weniger anfällig für Blasenbildungen in einzelnen Sektoren oder Regionen.

3. Transparenz und Liquidität: ETFs zeichnen sich durch hohe Transparenz und Liquidität aus. Anleger können jederzeit sehen, welche Werte in einem ETF enthalten sind, und diese leicht handeln. Dies reduziert das Risiko von versteckten Problemen, die zu einem plötzlichen Platzen einer Blase führen könnten.

4. Langfristige Anlagestrategie: Der Leitgedanke der ETFs liegt im Aufbau einer passiven Anlagestrategie und dem strategischen Nachbilden ganzer Märkte über einen langen Anlagezeitraum hinweg.Diese langfristige Ausrichtung steht im Gegensatz zu spekulativen Blasen, die oft auf kurzfristigen Trends basieren.

5. Regulatorische Überwachung: ETFs unterliegen einer strengen regulatorischen Überwachung. Die Aufsichtsbehörden passen ihre Rahmenbedingungen kontinuierlich an, um die Transparenz und den Schutz der Anleger zu verbessern. Dies reduziert das Risiko einer unkontrollierten Blasenbildung.

Zusammenfassend lässt sich sagen, dass trotz des starken Wachstums und einiger potenzieller Risiken die Argumente gegen eine ETF-Blase überwiegen. Die breite Diversifikation, Transparenz und langfristige Ausrichtung von ETFs machen eine klassische Blasenbildung unwahrscheinlich. Dennoch sollten Anleger wachsam bleiben und auf eine ausgewogene Portfoliostruktur achten, um mögliche Marktrisiken zu minimieren.

Gibt es eine Blasenbildung wegen dem "ETF-Braindrain"?

Aktive Fondsmanager sprechen im angelsächsischen Raum gern vom "Braindrain". Gemeint ist damit, dass die ganzen passiven Anleger aus ETFs der Effizienz des Kapitalmarktes schaden. Sie investieren nur passiv und folgen damit quasi nur den Dominosteinen, die schon in Bewegung gesetzt sind. In der Folge werden Unternehmen mit bereits hohen Marktkapitalisierungen immer wertvoller, ohne wirklich durch den Kapitalmarkt auf den Prüfstand gestellt zu werden.

Die oben erwähnte Statistik mit der Verteilung des investierten Vermögens zwischen Aktien und ETFs beweist eigentlich schon ganz deutlich, dass dem nicht so ist. Das Ruder haben nach wie vor, mit großem Abstand, die aktiven Investoren in der Hand. Das zeigen auch deutlich die letzten Monate. Selbst Titel mit hoher Marktkapitalisierung, wie beispielsweise PayPal oder Shopify, wurden nach kleineren Verfehlungen der Erwartungen kompromisslos abverkauft und befinden sich teilweise 70 % vom ihrem Allzeithoch entfernt.

Im Gegenzug konnten all die World- und ESG-Investoren nicht den Vormarsch der Öl- und Gaskonzerne zuletzt stoppen. Diese befinden sich in großen ETFs eher in überschaubarer Gewichtung, in ESG-ETFs meist gar nicht. Trotzdem legten sie aufgrund der gestiegenen Rohstoffpreise eine Rallye hin, allen passiven Investoren zum Trotz. Dieses Vorurteil gegenüber ETFs ist also in der Vergangenheit wie auch jetzt unbegründet. Überall am Kapitalmarkt, wo sich vermeintlich attraktive Chancen ergeben, werden die großen Institutionellen und vermögenden Experten sie ergreifen - und damit wieder für die nötige Balance sorgen.

Sind ETFs eine Gefahr für das Finanzsystem?

Auch das wird häufig in einem Atemzug mit der vermeintlichen Blase erwähnt. Das Argument der Kritiker geht so: In ETFs wird so viel Geld von unerfahrenen und schreckhaften Privatanlegern gebündelt, dass diese in turbulenten Zeiten aus Panik verkaufen und somit eine Lawine lostreten könnten. Demzufolge würden zunächst Kursverluste entstehen, dann geraten die ETF-Privatanleger in Panik und verkaufen, wodurch wiederum Optionen unter Druck geraten und letztlich ein Dominoeffekt auftritt, bei dem sich Kurse in freiem Fall befinden.

Schlimmstenfalls könnte das dazu führen, dass uns eine ähnliche Krise wie in 07/08 droht, also tatsächlich die Realwirtschaft und große Banken gefährdet seien. Auch das ist aber nicht richtig. Erneut ist hier vorzubringen, dass die ETFs gar nicht so viel Kapital in sich bündeln, wie man annehmen könnte. Zweitens sind ETF-Anleger statistisch eher langfristig orientiert und kümmern sich teilweise nicht einmal aktiv um ihr Depot, sondern lassen nur Sparpläne laufen.

Ein weiteres Argument sieht vor, dass Swap-basierte ETFs ein hohes Ausfallrisiko bieten. Bei einem Crash könnten die Swaps nicht mehr bedient werden und der ETF fällt in sich zusammen. Historisch steht dieses Argument ebenfalls nicht auf zwei Beinen. Zur Zeit der Weltwirtschaftskrise war der relative Anteil der Swap-basierten ETFs höher als heute, trotzdem gerieten diese nicht in Bedrängnis. Seither geht der Trend zudem noch eindeutig zu physisch hinterlegten ETFs, das Swap-Risiko, sofern es denn je existierte, ist also eher kleiner geworden.

In Anbetracht des weitaus größeren Anleihen-, Devisen- und auch Optionsmarktes, stellen ETFs wohl eher noch das kleinste Risiko von den genannten Instrumenten dar.

Wird eine Blasenbildung durch ungenutzte/standardisierte Stimmrechte begünstigt?

Einige Kritiker behaupten, das vermehrte Investieren in ETFs führt auch deshalb zu einer Blase, weil das Management der börsengelisteten Konzerne nicht mehr ausreichend auf den Prüfstand gestellt wird, sondern durch sich enthaltende ETF-Emittenten quasi einen Freifahrtschein genießt.

Aber auch dem ist nicht so. Ob sie nun Vanguard oder BlackRock heißen, die großen ETF-Anbieter lassen ihr Stimmrecht in der Regel nicht verfallen und nicken ebenso nicht kommentarlos jeden Vorschlag des Managements ab. Es gibt unzählige Nachweise, dass sich die Emittenten sogar oftmals gegen Entscheidungen stellen. Deren Abstimmverhalten wird übrigens transparent dokumentiert, dazu dienen die sogenannten "Stewardship Reports".

Emittenten und Anleger haben bei ETFs außerdem vergleichbare Ziele. Die Emittenten möchten, dass möglichst viel Kapital in ihre ETF-Produkte fließt, denn sie verdienen an der jährlichen Gebühr dieser. Würden sie ihre Stimmrechte verfallen lassen und damit Unternehmen in der Theorie Tür und Tor für Missmanagement öffnen, könnten diese Unternehmen fortan schlechter performen - und damit zugleich der Index, für den die ETFs angeboten werden.

Es ist also absolut im Interesse der ETF-Anbieter, die erlangten Stimmrechte möglichst effizient und zum Vorteil der Anleger (und von sich selbst) zu nutzen.

Wird eine ETF-Blase platzen?

Was noch passiert, weiß zum aktuellen Zeitpunkt niemand. Was übrigens generell für den Kapitalmarkt gilt. Eine ETF-Blase gibt es definitiv nicht, dafür ist das investierte Volumen in diese einfach viel zu niedrig. Institutionelle, Hedgefonds und Co. legen weitaus mehr Geld direkt oder in Derivate an, entsprechend ist das Volumen dieser Märkte viel größer - vom Anleihenmarkt ganz zu schweigen.

Nicht auszuschließen ist natürlich, dass es generell irgendwo irgendeine Blase gibt. Mitunter gibt es die sogar an den Kapitalmärkten insgesamt, zum Beispiel in den USA mit den traditionell eher hohen Bewertungen der Unternehmen. Auf solch eine Blase haben die ETFs aber weder in 2024 noch in irgendeinem Jahr zuvor nennenswerten Einfluss.

Sollten ETF-Investoren Angst haben?

Dafür gibt es keinen objektiven Grund. ETFs sind für Privatanleger nach wie vor die beste Möglichkeit das Geld in den Kapitalmarkt zu bringen und in Zeiten eines Niedrigzinsumfelds wenigstens irgendwie gegen die Inflation zu arbeiten. Zudem sollten ETF-Anleger berücksichtigen, dass ETFs ebenso wie Aktien zu dem Sondervermögen der Banken zählen, also von einer etwaigen Insolvenz sowieso nicht betroffen sind.

Sich für einen ETF mit physischer Abbildung der enthaltenen Werte zu entscheiden und gegen einen Swap-ETF, könnte zusätzliche Sicherheit geben. Tatsächlich ist aber aus den oben erwähnten Gründen nicht davon auszugehen, dass Swap-basierte ETFs unter aktuellen Bedingungen in die Bredouille geraten würden. Der passive Investor ist mit seinen ETFs also gut beraten, die oftmals am Kapitalmarkt vorherrschende apokalyptische Stimmung zu ignorieren und sich stattdessen auf die Grundwerte einer soliden Geldanlagestrategie verlassen: Breit streuen, Rücklagen bilden und halten und den Blick immer auf die langfristige Entwicklung richten, statt auf vermeintliche prophezeite Schreckensszenarien, die dann doch nicht eintreten.

Unser Tipp: Bei Scalable Capital kannst Du rund 2000 ETFs von iShares, Lyxor, Xtrackers, WisdomTree und Amundi von 7:30 bis 23 Uhr für nur 0,99 € handeln und dauerhaft kostenlos besparen. Monatliche Sparraten schon ab 1 €.