Opportunitätskosten: Was sie sind und wie sie dein Portfolio beinflussen

Opportunitätskosten sind ein wichtiger Faktor im ETF-Investment. Lerne, wie sie deine finanzielle Zukunft beeinflussen und wie du sie für den langfristigen Vermögensaufbau nutzen kannst.

Die verborgenen Kosten deines Portfolios: Der Einfluss von Opportunitätskosten

In der Welt der Finanzen und insbesondere bei der Investition in ETFs ist es wichtig, alle Kosten im Auge zu behalten, die deine Rendite schmälern können. Eine dieser Kosten, die oft übersehen wird, sind Opportunitätskosten. In diesem Blog-Post erklären wir dir, was Opportunitätskosten sind, wie sie dein ETF-Portfolio beeinflussen können und wie du diese sinnvoll managen kannst.

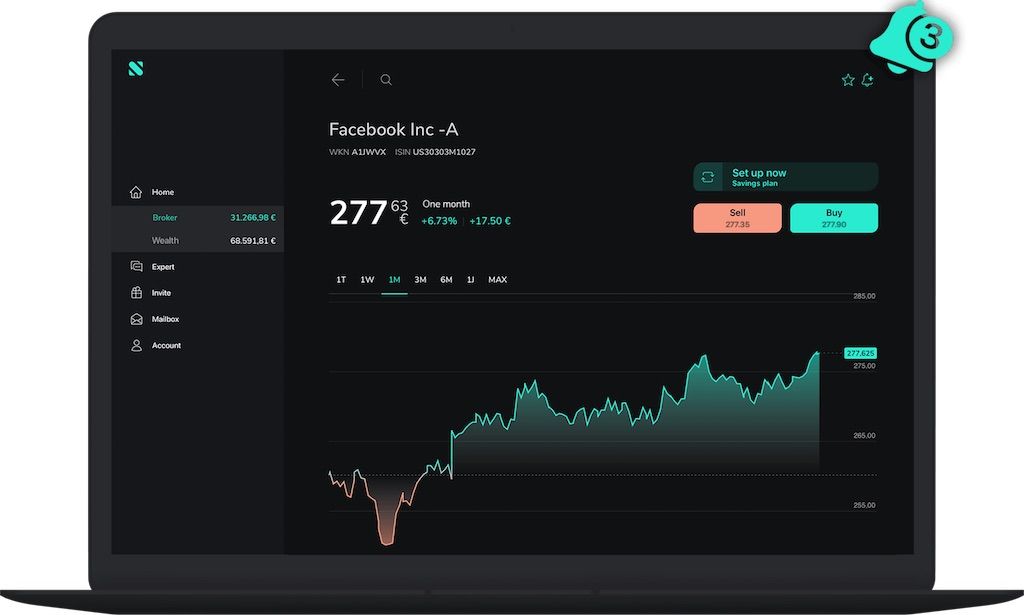

Scalable Capital Broker

Aktien und ETFs dauerhaft günstig handeln & besparen

Was genau sind Opportunitätskosten?

Opportunitätskosten bezeichnen den entgangenen Gewinn, den du hättest erzielen können, wenn du das nächstbeste Investment gewählt hättest. Sie haben sowohl in der Wirtschaft als auch in der persönlichen Finanzplanung einen Einfluss. Bei jeder Entscheidung, die du bezüglich deines Geldes triffst, entstehen Opportunitätskosten. Sie sind ein Maß dafür, welche finanziellen Möglichkeiten du durch die getroffene Wahl aufgegeben hast.

Nehmen wir zum Beispiel an, du investierst 10.000€ in ETF A, der eine jährliche Rendite von 5% hat, anstatt in ETF B, der eine jährliche Rendite von 7% hat. Nach 10 Jahren hätte dein Investment in ETF A einen Wert von etwa 16.289€, während das Investment in ETF B einen Wert von etwa 19.672€ hätte. In diesem Fall wären die Opportunitätskosten der Entscheidung für ETF A anstatt ETF B also 19.672€ - 16.289€ = 3.383€.

Opportunitätskosten im ETF-Portfolio

Die Frage, die sich Anleger bei der Investition in ETFs stellen sollten, lautet: "Hätte ich mit einer anderen Investition eine bessere Rendite erzielt?" Jedes Mal, wenn du dich für einen bestimmten ETF entscheidest, entstehen Opportunitätskosten für die alternativen Investmentmöglichkeiten, die du nicht gewählt hast.

Ein Beispiel dafür sind die Aktien-ETFs, die sich auf verschiedene Länder, Sektoren oder Anlagestile konzentrieren. Wenn du dich beispielsweise für einen ETF entscheidest, der den deutschen Aktienmarkt abbildet (etwa den DEKA DAX ETF), entgehen dir möglicherweise höhere Renditen anderer Länder oder Sektoren.

So identifizierst du Opportunitätskosten in deinem ETF-Portfolio

Um die Opportunitätskosten in deinem ETF-Portfolio zu ermitteln, gibt es verschiedene Vorgehensweisen:

- Betrachte die Entwicklung alternativer ETFs, die du eventuell in Betracht gezogen hast.

- Vergleiche die Performance deines ETF-Portfolios mit einer Benchmark, etwa einem breiten Marktindex.

- Kalkuliere die Renditen deiner ETF-Investments und vergleiche sie mit risikofreien Alternativen, wie Tagesgeld- oder Festgeldanlagen.

Ein Vergleich mit einer Benchmark oder risikofreien Alternativen ist jedoch nur bedingt aussagekräftig, da es letztendlich darauf ankommt, ob du mit deinen aktuellen ETF-Investments deine persönlichen finanziellen Ziele erreichst. Daher ist es sinnvoll, auch die individuellen Gründe für deine Anlageentscheidungen – beispielsweise Diversifikationsziele oder steuerliche Aspekte – in den Vergleich mit einfließen zu lassen.

Wie kannst du Opportunitätskosten reduzieren?

Du kannst die Opportunitätskosten in deinem ETF-Portfolio nicht komplett eliminieren, aber es gibt Möglichkeiten, sie zu reduzieren und so die Rendite deiner Investitionen zu optimieren:

| Strategie | Beschreibung |

|---|---|

| Diversifikation | Eine breite Streuung des ETF-Portfolios auf verschiedene Anlageklassen, Länder und Sektoren. |

| Regelmäßige Überprüfung und Anpassung | Das ETF-Portfolio regelmäßig prüfen und gegebenenfalls anpassen, um Chancen aufgrund von Opportunitätskosten nicht zu verpassen. |

| Rebalancing | Das Portfolio regelmäßig wieder auf seine ursprüngliche Gewichtung zurückführen, um Opportunitätskosten zu reduzieren. |

Diversifikation: Eine breite Streuung deines ETF-Portfolios auf verschiedene Anlageklassen, Länder und Sektoren ermöglicht es dir, von unterschiedlichen Marktentwicklungen zu profitieren und das Risiko von entgangenen Gewinnen zu minimieren, die du hättest erzielen können, wenn du in einen bestimmten ETF investiert hättest. Eine gute Diversifikation hilft dir, potenziell höhere Renditen zu erzielen und gleichzeitig deine Risiken zu minimieren.

Regelmäßige Überprüfung und Anpassung: Wenn du dein ETF-Portfolio regelmäßig überprüfst und gegebenenfalls anpasst, kannst du sicherstellen, dass es immer so effizient wie möglich arbeitet und du keine Chancen aufgrund von Opportunitätskosten verpasst. Nutze beispielsweise unseren ETF-Sparplan-Vergleich und den Zinseszinsrechner, um zu prüfen, ob eine Anpassung deines Portfolios sinnvoll ist.

Rebalancing: Indem du dein Portfolio regelmäßig wieder auf seine ursprüngliche Gewichtung zurückführst, beispielsweise durch Rebalancing, kannst du Opportunitätskosten reduzieren. Dabei verkaufst du Überperformer und kaufst Underperformer nach, um dein Portfolio wieder ins Gleichgewicht zu bringen. Dies zwingt dich dazu, Gewinne mitzunehmen und in unterbewertete Anlagen zu investieren, die möglicherweise ein höheres Renditepotenzial bieten.

Ausblick und weitere Schritte bei der Optimierung deines ETF-Portfolios

Die Auseinandersetzung mit Opportunitätskosten ist nur ein Aspekt bei der Optimierung deines ETF-Portfolios. Hier sind einige weitere Schritte, die du in der Zukunft in Betracht ziehen solltest, um dein Investment bestmöglich zu gestalten:

- Bildung und Weiterbildung: Verbringe Zeit damit, dich über ETFs, Anlagestrategien und wirtschaftliche Entwicklungen zu informieren. Je mehr du weißt, desto besser kannst du fundierte Entscheidungen treffen und deine Investments optimieren.

- Steuerliche Aspekte beachten: Unterschiedliche Anlagen und Anlageformen haben unterschiedliche steuerliche Auswirkungen. Achte darauf, dass du bei der Planung und Verwaltung deines Portfolios auch steuerliche Aspekte berücksichtigst, um deine langfristige Rendite zu maximieren.

- Unabhängige Beratung einholen: Manchmal ist es sinnvoll, die Meinung eines unabhängigen Experten einzuholen, wie zum Beispiel eines Finanzberaters oder Vermögensverwalters. Sie können dir helfen, dein Portfolio individuell zu optimieren und auf deine Bedürfnisse abzustimmen.

- Digitale Tools nutzen: Nutze digitale Tools und Plattformen wie etwa ETF-Broker-Vergleiche oder Neo-Broker-Vergleiche, um dir bei der Auswahl der besten Anbieter und Produkte zu helfen. Diese Tools können dir dabei helfen, deine Investitionen besser zu planen und zu überwachen sowie dein Portfolio kontinuierlich zu optimieren.

Zusammenfassend lässt sich sagen, dass die erfolgreiche Verwaltung und Optimierung deines ETF-Portfolios ein fortlaufender Prozess ist, der sowohl Eigeninitiative als auch die Bereitschaft erfordert, sich kontinuierlich weiterzubilden und auf dem Laufenden zu bleiben. Opportunitätskosten sind ein wichtiger Faktor dabei, aber auch andere Aspekte wie Diversifikation, Steueroptimierung und die Nutzung von digitalen Tools spielen eine entscheidende Rolle. Indem du all diese Faktoren berücksichtigst, kannst du dein ETF-Portfolio bestmöglich aufstellen, um deine langfristigen Vermögensaufbauziele zu erreichen.

Die Bedeutung eines langfristigen Anlagehorizonts und disziplinierten Ansatzes

Neben der Berücksichtigung von Opportunitätskosten und der Optimierung deines ETF-Portfolios ist es entscheidend, sich der Bedeutung eines langfristigen Anlagehorizonts und eines disziplinierten Ansatzes bewusst zu sein. Diese beiden Faktoren können einen großen Einfluss auf die langfristige Rendite und das Erreichen deiner finanziellen Ziele haben.

Langfristiger Anlagehorizont: Ein längerer Anlagehorizont ermöglicht es dir, von den Schwankungen des Markts zu profitieren und potenziell höhere Renditen zu erzielen. Bei einer langfristigen Anlagestrategie können kurzfristige Marktvolatilität und Wertschwankungen leichter ausgeglichen werden. Mit einem langfristigen Anlagehorizont musst du dich nicht ständig Sorgen um kurzfristige Verluste machen und kannst die Chancen des Kapitalwachstums besser nutzen.

Disziplinierter Ansatz: Erfolgreiche Investoren zeichnen sich oft durch Disziplin und Beständigkeit aus. Dies bedeutet beispielsweise, in regelmäßigen Abständen zu investieren (z. B. durch einen ETF-Sparplan), emotionslose Anlageentscheidungen zu treffen und sich an die eigene Anlagestrategie zu halten. Durch einen disziplinierten Ansatz kannst du emotionale Reaktionen vermeiden, die dich möglicherweise dazu veranlassen könnten, schlechte Investmententscheidungen zu treffen, etwa aufgrund von Marktgerüchten oder vorübergehenden Marktschwankungen zu handeln.

Indem du deinen Fokus auf einen langfristigen Anlagehorizont und einen disziplinierten Anlageansatz legst, kannst du dein ETF-Portfolio stabil und erfolgsorientiert gestalten – unabhängig von den aktuellen Marktbedingungen. Die Kombination aus einem optimierten, diversifizierten Portfolio, das Opportunitätskosten berücksichtigt, und einem langfristigen, disziplinierten Investmentansatz führt dazu, dass du dein Vermögen erfolgreich aufbauen und deine finanziellen Ziele erreichen kannst.

Insgesamt ist die Auseinandersetzung mit Opportunitätskosten nur ein Aspekt in einem breiteren Prozess zur Optimierung deines ETF-Portfolios. Durch eine Kombination aus Diversifikation, anhaltender Weiterbildung, steuerlicher Optimierung, der Nutzung von digitalen Tools sowie einem langfristigen Anlagehorizont und disziplinierten Ansatz bist du auf dem besten Weg, deine finanziellen Ziele zu erreichen und dein Vermögen nachhaltig aufzubauen.

Fazit zu Opportunitätskosten und ETF-Portfolios

Opportunitätskosten sind ein wichtiger Faktor, den du bei deinen ETF-Investments nicht außer Acht lassen solltest. Durch ein besseres Verständnis von Opportunitätskosten und ihre Berücksichtigung bei der Zusammenstellung und Verwaltung deines ETF-Portfolios kannst du dein Anlageergebnis verbessern und deine langfristigen Vermögensaufbauziele erreichen. Denke daran, dass es keine allgemeingültige "richtige" Antwort darauf gibt, welche ETFs die besten für dein Portfolio sind. Die Antwort hängt von deinen individuellen Zielen, Risikotoleranz und Zeithorizont ab. Indem du jedoch eine breite Diversifikation anstrebst, dein Portfolio regelmäßig überprüfst und gegebenenfalls anpasst sowie Rebalancing-Maßnahmen ergreifst, wirst du besser für die Zukunft gerüstet sein und Opportunitätskosten minimieren.

Unser Tipp: Bei Scalable Capital kannst Du rund 2000 ETFs von iShares, Lyxor, Xtrackers, WisdomTree und Amundi von 7:30 bis 23 Uhr für nur 0,99 € handeln und dauerhaft kostenlos besparen. Monatliche Sparraten schon ab 1 €.

Mehr zum Thema:

AnlagestrategieKosten