Aktie oder ETF: Ein direkter Vergleich der Unterschiede

ETFvergleichvorteilenachteilerisiko

Im Leitfaden zum Unterschied zwischen Aktien und ETFs, werden die Besonderheiten beider Anlageformen dargelegt, um bei der Entscheidung, welche Investition dein Risikoprofil und Anlageziele besser erfüllt, zu helfen.

Wenn du dich gerade mit der Frage beschäftigst, ob du lieber in Aktien oder ETFs investieren solltest, dann bist du hier genau richtig. In diesem Artikel setzen wir uns intensiv mit den Unterschieden und Besonderheiten der beiden Anlageformen auseinander. Es gilt: Jede Anlageform hat ihre Daseinsberechtigung und eignet sich für bestimmte Investoren und deren Ziele besser oder schlechter.

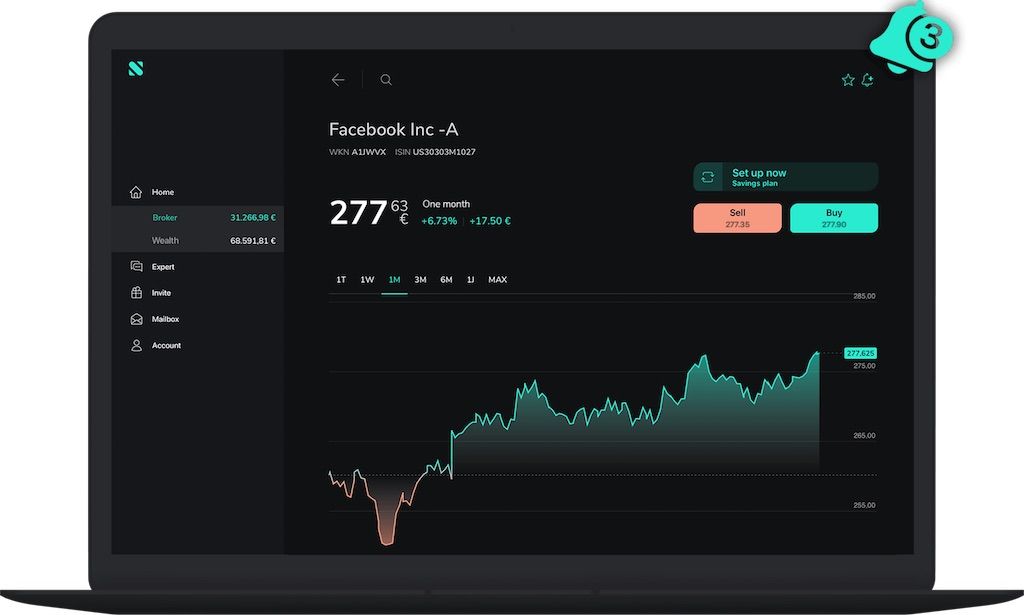

Scalable Capital Broker

Aktien und ETFs dauerhaft günstig handeln & besparen

(Werbung)

Aktien: Der Klassiker unter den Geldanlagen

Beginnen wir mit den einprägsamen Aktien. Eine Aktie stellt einen Anteil an einem Unternehmen dar. Du wirst also zum Miteigentümer und hast, je nach Größe deines Aktienpakets, auch ein Mitspracherecht in Form von Stimmrechten auf der Hauptversammlung.

ETFs: Viele Fliegen mit einer Klappe schlagen

Doch was ist ein ETF? ETF steht für "Exchange Traded Fund" oder zu Deutsch "börsengehandelter Fonds". Ein ETF bildet einen Index ab, wie zum Beispiel den DAX. Investierst du in einen ETF, kaufst du quasi ein kleines Stück von jedem Unternehmen, das in diesem Index gelistet ist. Das bietet dir eine breite Streuung und reduziert das Risiko eines Totalverlustes.

Aktien oder ETF: Was passt zu dir?

Jetzt fragst du dich sicherlich: Soll ich nun in Aktien oder ETFs investieren? Beides hat seine Vor- und Nachteile und ist abhängig von deiner Risikobereitschaft, deinem Anlagehorizont und deinem Wissen über die Märkte.

Jemand, der sich intensiv mit den Unternehmen auseinandersetzt und über ein gutes Verständnis der Finanzwelt verfügt, könnte durch einzelne Aktienkäufe höhere Renditen erzielen. Aber der Aufwand ist hoch und das Risiko ebenfalls.

Für Anfänger und Menschen, die sich nicht ständig mit den Aktienmärkten beschäftigen wollen, sind ETFs die bessere Wahl. Durch die breite Streuung sind sie weniger riskant. Die Rendite ist durchschnittlich, aber stetig. Und du kannst schon mit kleinem Geld breit gestreut investieren.

Körper und Seele: Kosten und Stimmrechte

Ein wesentlicher Unterschied zwischen Aktien und ETFs sind die Kosten. Bei Aktien besteht die Möglichkeit, von Dividenden zu profitieren. Bei ETFs hingegen zahlst du eine Verwaltungsgebühr, die jährlich vom Fondsvermögen abgezogen wird. Doch aufgepasst: Diese Gebühr ist meist gering und wird durch die breite Streuung und reduzierte Risiken aufgewogen.

Auch das Thema Stimmrechte sollte man nicht außer Acht lassen. Wie bereits erwähnt, hast du als Aktionär das Recht, auf der Hauptversammlung abzustimmen. Als ETF-Inhaber hingegen hast du keine Stimmrechte. Hier wird das Sagen von der Fondsgesellschaft übernommen.

Steuerliches: Aktien vs. ETF

Bei der Besteuerung unterscheiden sich Aktien und ETFs in Deutschland kaum voneinander. Beide unterliegen der Abgeltungssteuer, wobei Dividenden und Kursgewinne besteuert werden. Aufgrund der gesetzlichen Freibeträge können aber durchaus Unterschiede in der tatsächlichen Steuerlast entstehen. Am besten lässt du dich hier von einem Steuerberater beraten.

Einkaufsliste: Wo kaufe ich was?

Sowohl Aktien als auch ETFs können über Online-Broker oder bei der Hausbank gekauft werden. Hierbei bieten Online-Broker wie JustTrade, Scalable Capital, Comdirect und Consorsbank oft günstigere Konditionen. Wichtig ist, den Markt im Blick zu behalten und nicht ohne Überlegung zu handeln.

Selbst wer schon ein Depot bei der Hausbank hat kann durch einen Depotwechsel oft bares Geld sparen. Vor allem Neobroker locken durch deutlich geringere Orderkosten und leicht bedienbare mobile Apps.

ETF vs. Fonds: Der kleine Bruder?

Zum Abschluss noch ein kleiner Ausblick in die Welt der Investmentfonds. Oft werden ETFs mit Indexfonds verglichen. Ähnlich wie ETFs bilden auch Indexfonds einen Index ab. Doch im Unterschied zu ETFs werden Indexfonds nicht permanent an der Börse gehandelt. Ihr Wert wird nur einmal am Tag festgestellt.

Auch im Vergleich zu Aktienfonds hat der ETF die Nase vorn, und zwar insbesondere was die Kosten angeht: ETFs haben nämlich in der Regel geringere Verwaltungs- und Transaktionskosten, da sie passiv gemanagt werden, während bei Aktienfonds aktives Management betrieben wird.

Sag Hallo zum Robo-Advisor

Neben der Direktanlage in Aktien oder ETFs ist in den letzten Jahren noch eine weitere Form der Geldanlage aufgekommen: Der sogenannte Robo-Advisor. Doch was steckt dahinter?

Robo-Advisor sind digitale Vermögensverwaltungen. Sie stellen auf Basis von Algorithmen und unter Berücksichtigung deiner persönlichen Risikobereitschaft und deines Anlagehorizonts ein individuelles Portfolio zusammen. Dieses besteht in der Regel aus einer Mischung von ETFs und ermöglicht dir eine breite Streuung deines Kapitals bei gleichzeitig minimalem Aufwand. Der Robo-Advisor übernimmt dabei die ständige Überwachung und Optimierung deines Portfolios.

Beachte jedoch, dass auch die Nutzung eines Robo-Advisors mit Kosten verbunden ist. Diese fallen für die Verwaltung deines Portfolios an und variieren je nach Anbieter. Trotzdem kann ein Robo-Advisor gerade für Börsenneulinge eine interessante Option sein, um unkompliziert und mit geringem Zeitaufwand in ETFs zu investieren.

Ein Blick hinter die Kulissen: Passives vs. aktives Investment

Eine weitere Komponente beim Vergleich von Einzeltiteln und ETFs ist der Unterschied zwischen passivem und aktivem Investment. Diese Unterscheidung ist von größter Bedeutung, wenn es um die Verwaltung deines Portfolios und die damit verbundenen Kosten geht.

Wenn du dich für eine Aktie entscheidest, betreibst du in der Regel aktives Investment. Dabei analysierst du das Unternehmen, bewertest seine Aktie und nimmst gegebenenfalls Änderungen an deinem Portfolio vor. Diese Methode ist zeitaufwendig und erfordert profunde Marktkenntnisse.

Investierst du hingegen in einen ETF, betreibst du passives Investment. Dies bedeutet, dass du in den gesamten Markt und nicht in einzelnen Unternehmen investierst. Der ETF wird so gestaltet, dass er einem bestimmten Index, wie dem DAX oder S&P 500, entspricht. Dein Portfolio muss daher nicht ständig angepasst werden, was sowohl den Zeitaufwand als auch das Risiko verringert.

Diese Unterscheidungen zwischen aktivem und passivem Investment sind entscheidend, wenn du dich zwischen Aktien und ETFs entscheidest. Sie können dazu beitragen, die Anlagestrategie zu finden, die am besten zu deinen Anlagezielen und deinem Lebensstil passt.

Risikomanagement: Diversifikation ist der Schlüssel

Eine der Hauptregeln beim Investieren - ob in Aktien oder ETFs - lautet: Diversifikation. Aber was genau bedeutet das? Diversifikation ist das Streuen deiner Investments auf verschiedene Anlageklassen, Branchen oder Regionen. Durch eine breite Aufstellung deines Portfolios kannst du das Risiko minimieren, dass ein schlecht laufender Wert dein gesamtes Investment beeinträchtigt.

Beim Kauf von Einzelaktien bist du für diese Diversifikation selbst verantwortlich. Das bedeutet, dass du genau analysieren und entscheiden musst, in welche Unternehmen und Branchen du investieren möchtest. Dies kann zeitaufwendig sein und erfordert gründliches Wissen über die Märkte.

Hingegen bieten ETFs von Natur aus eine hohe Diversifikation. Da sie einen ganzen Index abbilden, bist du automatisch in eine große Anzahl von Unternehmen investiert. Das verringert das Risiko und erleichtert das Risikomanagement, gerade für Anleger, die neu in den Markt einsteigen oder nicht den Wunsch haben, ihre Investments ständig zu überwachen und anzupassen.

Obwohl sowohl Aktien als auch ETFs ihre Vorteile haben, ist ein gut diversifiziertes Portfolio oft der beste Weg, um langfristigen finanziellen Erfolg zu erzielen und gleichzeitig das Risiko zu minimieren.

Groß oder Klein? Die Rolle der Fondsvolumen

Eine weitere Überlegung beim Vergleich von Aktien und ETFs ist die Größe des Fonds - das sogenannte Fondsvolumen. Hier ergeben sich wichtige Aspekte in Bezug auf das Risiko und die Rentabilität deiner Anlage.

Beim Kauf von Einzelaktien kontrollierst du selbst die Höhe deines Investments und somit direkt das Volumen deines Aktienportfolios. Es gibt jedoch keine Garantie, dass eine größere Investition in eine Aktie gleichzeitig auch höhere Renditen verspricht. Im Gegenteil, eine höhere Investition bedeutet auch ein höheres Risiko.

Mit ETFs hingegen investierst du in ein Portfolio von Aktien, das durch ein großes Fondsvolumen gekennzeichnet ist. Ein höheres Fondsvolumen kann den Vorteil haben, dass es in der Regel mit geringeren Kosten verbunden ist, weil die Verwaltungskosten auf mehr Anteile aufgeteilt werden können. Zudem kann ein größerer Fonds oft effizienter in Bezug auf das Management und die Umsetzung der Anlagestrategie sein.

Letztendlich spielt die Größe des Fondsvolumens eine Rolle bei der Auswahl der richtigen Anlageform. Sie kann einen Einfluss auf die Ansparungsrate, das Risiko und die Rentabilität deines Investments haben und sollte daher bei deinen Überlegungen berücksichtigt werden.

Dividendenstrategie vs Wiederanlage

Ein weiterer interessanter Aspekt, der sich beim Vergleich von Aktien und ETFs ergibt, ist die Behandlung von Dividenden. Beide Anlageformen können Dividenden generieren, aber deren Verwendung kann sich deutlich unterscheiden.

Bei Aktien wird in der Regel eine Dividende an dich als Aktionär ausgezahlt, wenn das Unternehmen Gewinne erzielt. Die Dividende stellt einen Teil des Gewinns dar und ihre Höhe kann von Unternehmen zu Unternehmen und von Jahr zu Jahr variieren. Du kannst dann selbst entscheiden, ob du die Dividende reinvestieren, sparen oder ausgeben möchtest.

Auf der anderen Seiten kommen wir zu ETFs. Bei ETFs können die Dividenden der im Fonds enthaltenen Unternehmen entweder ausgeschüttet oder automatisch reinvestiert werden. Diese sogenannten thesaurierenden ETFs sorgen dafür, dass deine Dividenden automatisch wieder angelegt werden und von dem Zinseszins-Effekt profitieren können. Im Gegensatz dazu stehen ausschüttende ETFs, die die Dividenden direkt an dich auszahlen.

Je nach deiner persönlichen Investitionsstrategie und deinen finanziellen Zielen kann der eine oder der andere Ansatz besser zu dir passen. Beachte dabei allerdings, dass die Wahl zwischen ausschüttendem oder thesaurierendem ETF auch steuerliche Auswirkungen haben kann, die du berücksichtigen solltest.

Der Faktor Zeit: Wie lange sollte ich anlegen?

Ein letzter wichtiger Aspekt, den wir beleuchten wollen, ist die Frage der Anlagedauer. Ob du in Aktien oder ETFs investieren solltest, kann auch davon abhängen, wie lange du dein Geld anlegen möchtest oder kannst.

Beim Kauf von Aktien kann es vorkommen, dass du möglicherweise über einen längeren Zeitraum investiert bleiben musst, um von Kurssteigerungen profitieren zu können. Dies ist besonders der Fall, wenn du in kleinere, weniger liquide Aktien investierst. Zudem kann die Analyse und Auswahl einzelner Aktien eine langfristige Strategie voraussetzen und somit einen gewissen Zeitaufwand bedeuten.

ETFs dagegen sind oft eine gute Option für langfristige Investments. Mit ihrer breiten Diversifikation erlauben sie es dir, in einen ganzen Markt zu investieren, ohne dass du einzelne Aktien überwachen oder bewerten musst. Zudem können ETFs leichter gekauft und verkauft werden als einzelne Aktien, was sie zu einer flexibleren Option für Investoren macht, die möglicherweise kurzfristigen Zugang zu ihrem Geld benötigen.

Die Entscheidung zwischen Aktien und ETFs sollte also auch unter Berücksichtigung deines Anlagehorizonts und deiner Flexibilitätsbedürfnisse getroffen werden. Denn wie immer bei Investitionsentscheidungen spielt auch hier der Faktor Zeit eine wichtige Rolle bei der Erzielung potenzieller Erträge.

Klarheit oder Komplexität: Verständnis des Investments

Zu guter Letzt beleuchten wir einen Aspekt, der häufig übersehen wird, dennoch aber essentiell ist: Verstehst du, in was du investierst? Dein Verständnis für die Anlageform, die du auswählst - ob Aktien oder ETFs - kann erheblichen Einfluss auf deinen Anlageerfolg haben.

Einzelaktien erfordern eine genaue Untersuchung und Erfahrung in der Analyse von Geschäftsmodellen, Finanzberichten und Markttrends. Das kann kompliziert und zeitaufwändig sein. Wenn du aber die Unternehmen, in die du investierst, wirklich verstehst, kannst du informierte Entscheidungen treffen und die Risiken deines Portfolios besser einschätzen.

Im Gegensatz dazu erfordert ein Investment in ETFs weniger intensives Verständnis einzelner Unternehmen, da ETFs häufig ganze Märkte nachbilden. Wenn du beispielsweise in einen ETF investierst, der einen gesamten Index wie den DAX abbildet, musst du nicht jedes einzelne Unternehmen dieses Index verstehen. Dies macht ETFs für viele Anleger zu einer attraktiveren Wahl, insbesondere für diejenigen, die neu in der Anlagewelt sind.

Es ist entscheidend, dass du in etwas investierst, das du auch verstehst. Das minimiert nicht nur das Risiko von Fehlinvestitionen, sondern gibt dir auch die Sicherheit, deine Anlageentscheidungen souverän zu treffen und zu wissen, warum du diese triffst.

Fazit

Zum Abschluss ist zu sagen, dass sowohl Aktien als auch ETFs ihren Platz im Depot eines jeden Anlegers haben können. Es kommt immer auf deine individuellen Anlageziele an. Erwäge alle Faktoren, vergleiche die Kosten und lass dich bei Bedarf von einem Finanzberater unterstützen. Und vergiss nicht: An der Börse ist Geduld oft der Schlüssel zum Erfolg!

Unser Tipp: Bei Scalable Capital kannst Du rund 2000 ETFs von iShares, Lyxor, Xtrackers, WisdomTree und Amundi von 7:30 bis 23 Uhr für nur 0,99 € handeln und dauerhaft kostenlos besparen. Monatliche Sparraten schon ab 1 €.