Warum ein Haushaltsbuch 📕 das Finanzinstrument Nr. 1 ist - und wie du es erfolgreich führst

ToolsFinanzenDownloadstrategiegeld sparenkostenlos

Ein Haushaltsbuch ist mehr als nur eine Liste deiner Einnahmen und Ausgaben. Es ist ein Werkzeug zur Finanzkontrolle, das dir hilft, genau zu wissen, wohin dein Geld fließt und wofür es ausgegeben wird. So kannst du deine Finanzen auf den Punkt bringen und optimal steuern. In diesem Blog-Post zeigen wir dir Schritt für Schritt, wie du ein Haushaltsbuch aufsetzt, worauf du achten solltest und wie es dir dabei hilft, finanzielle Sicherheit und Unabhängigkeit zu erreichen.

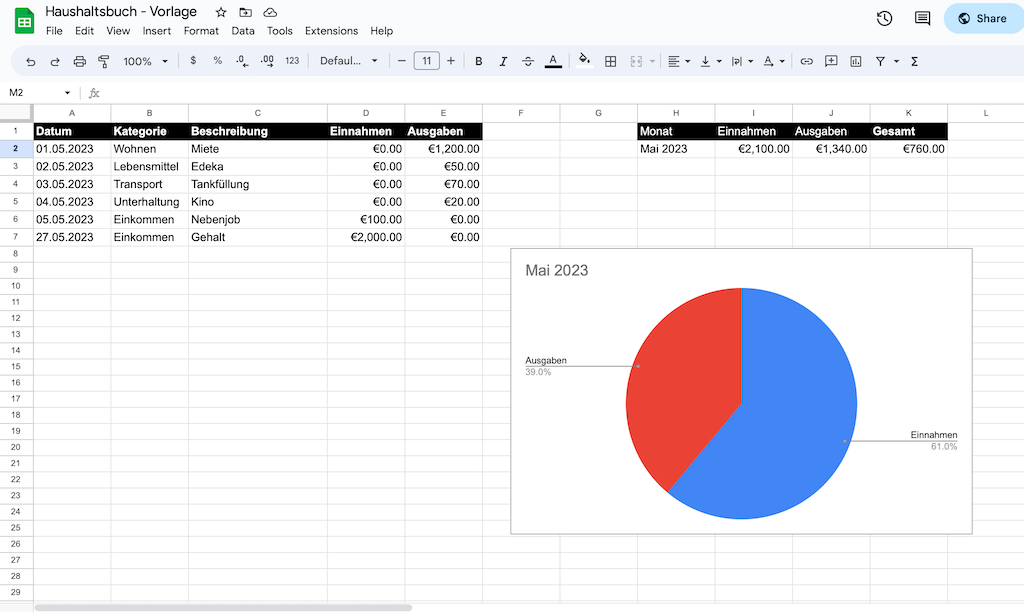

Kostenlose Vorlage zum Download

Die Vorlage gibt es für Excel zum Herunterladen:

Und auf Google Docs zum Kopieren:

1. Finanzielle Transparenz schaffen - Die Grundlage für Erfolg

Bevor du mit der Haushaltsbuchführung beginnst, solltest du dir über deine Einnahmen und Ausgaben im Klaren sein. Nur so kannst du feststellen, ob du tatsächlich Geld zur Seite legen und eventuell sogar in ETFs oder andere Anlageformen investieren kannst. Erstelle daher eine Liste deiner regelmäßigen Einnahmen und Ausgaben. Berücksichtige dabei auch unregelmäßige, jährliche Kosten, wie zum Beispiel Versicherungen oder Vereinsbeiträge.

2. Eine Methode wählen: Analog oder digital?

Es gibt verschiedene Möglichkeiten, ein Haushaltsbuch zu führen. Traditionell kann dies in einem Notizbuch oder auf Papier geschehen. Im Zeitalter der Digitalisierung stehen dir allerdings auch zahlreiche Apps und Programme zur Verfügung. Entscheide dich für die Methode, die dir am besten liegt und dich am ehesten motiviert, dein Haushaltsbuch regelmäßig zu führen.

3. Die richtige Kategorisierung deiner Ausgaben: So behältst du den Überblick

Um den bestmöglichen Überblick über deine Finanzen zu gewinnen, ist es wichtig, deine Ausgaben in verschiedene Kategorien einzuteilen. Dadurch siehst du schnell, wofür du besonders viel Geld ausgibst und wo du eventuell Einsparungen vornehmen schaffst.

Die Kategorisierung kann individuell erfolgen, doch es empfiehlt sich, einige grundlegende Kategorien wie Wohnen, Verkehr, Kommunikation, Lebensmittel, Freizeit oder sogar Sparen und Investieren zu verwenden.

- Wohnen: Miete, Nebenkosten, Strom, Gas, Wasser, Hausgeld

- Verkehr: Auto, öffentliche Verkehrsmittel, Fahrrad, Benzin, Versicherungen

- Kommunikation: Telefon, Internet, Post, Abos

- Lebensmittel: Essen, Trinken, Haushaltsartikel

- Freizeit: Urlaub, Hobbies, Sport, Kino, Restaurants, Bücher

- Sparen & Investieren: Tagesgeld, Festgeld, ETFs, Aktien, Anleihen, VL

Du kannst die Kategorien selbstverständlich individuell erweitern oder anpassen, um deinen persönlichen Bedürfnissen Rechnung zu tragen.

4. Lege ein Budget fest: Planung ist die halbe Miete

Um sicherzustellen, dass du am Monatsende nicht mit leeren Händen dastehst, solltest du für jede Kategorie ein Budget festlegen. Basierend auf den bisher gesammelten Informationen kannst du abschätzen, wie viel Geld du monatlich für die verschiedenen Ausgabenkategorien benötigst und wie viel du sparen möchtest. Sobald die Budgets feststehen, ist es an der Zeit, aktiv zu werden und deine Finanzen zu kontrollieren.

5. Führe dein Haushaltsbuch gewissenhaft: Bleibe konsequent

Für eine erfolgreiche Haushaltsbuchführung ist es wichtig, konsequent zu bleiben und alle Einnahmen und Ausgaben lückenlos aufzuführen. Nimm dir regelmäßig Zeit, um deine Belege zu sammeln, Einkäufe zu notieren und deine Ausgaben den jeweiligen Kategorien zuzuordnen. So behältst du den Überblick und siehst auf einen Blick, wo dein Geld bleibt und ob du innerhalb deines Budgets bleibst. Nur so kann dein Haushaltsbuch seinen Zweck erfüllen: Die Kontrolle und Optimierung deiner Finanzen.

6. Nützliche Fakten zur Haushaltsbuchführung

| Fakt | Erläuterung |

|---|---|

| Finanzielle Transparenz | Ein Haushaltsbuch gibt dir einen genauen Überblick über deine Einnahmen, Ausgaben und dein Sparpotenzial. |

| Sparen leicht gemacht | Mit erfassten, geplanten Ausgaben und einem festen Budget fällt es leichter, gezielt Geld zurückzulegen. |

| Finanzielle Ziele erreichen | Dank eines detaillierten Haushaltsbuchs fällt es leichter, finanzielle Ziele zu setzen und Schritt für Schritt zu erreichen. |

| Zusätzlicher Anreiz | Die Haushaltsbuchführung verbessert die Selbstdisziplin und stärkt die Motivation, nachhaltig und bewusst mit Geld umzugehen. |

| Ruhestandsvorsorge | Ein gut geführtes Haushaltsbuch ermöglicht es, langfristig Vermögen aufzubauen, z.B. durch Investitionen in ETFs oder Altersvorsorgeprodukte. |

7. So profitierst du langfristig von deinem Haushaltsbuch

Ein gut geführtes Haushaltsbuch ist der erste Schritt zu finanzieller Sicherheit und Unabhängigkeit. Indem du deine Finanzen im Blick behältst und gezielt sparst, hast du die Möglichkeit, langfristig Vermögen aufzubauen. Du kannst dein Erspartes beispielsweise in einen ETF-Sparplan investieren, um vom Zinseszinseffekt zu profitieren und für eine solide finanzielle Zukunft zu sorgen. Nutze für diese Sparpläne am besten Broker, die du auf Seiten wie etf.capital/etf-broker-vergleich/ vergleichen kannst.

Mit einem Haushaltsbuch hast du die Kontrolle über deine Finanzen und kannst fundierte Entscheidungen treffen, um deine finanziellen Ziele zu erreichen. Vielleicht hilft es dir sogar dabei, endlich genug Geld für den Traumurlaub oder andere Wünsche zu sparen. Jetzt liegt es an dir - fange noch heute an, dein Haushaltsbuch zu führen und erschaffe deine persönliche Erfolgsgeschichte!

8. Fazit und Tipps für die erfolgreiche Haushaltsbuchführung

Abschließend möchten wir dir noch einige Tipps für die erfolgreiche Haushaltsbuchführung mitgeben:

- Kontinuität ist das A und O: Führe dein Haushaltsbuch regelmäßig und konsequent, damit du jederzeit einen akkuraten Überblick über deine Finanzen hast.

- Sei realistisch bei der Budgetplanung: Setze kein zu enges Budget, das du gezwungenermaßen überschreiten musst. Plane stattdessen realistisch und berücksichtige mögliche Ausnahmen und unerwartete Ausgaben.

- Nutze Automatisierung: Zahlreiche Apps und Programme bieten automatische Kategorisierung und Auswertung deiner Finanzen. Damit erleichterst du dir die Haushaltsbuchführung und sparst Zeit und Mühe.

- Dranbleiben: Die ersten Wochen und Monate können anstrengend sein, wenn du noch dabei bist, eine Routine für das Führen deines Haushaltsbuchs zu entwickeln. Bleib dran und lass dich nicht entmutigen - es lohnt sich!

Ein Haushaltsbuch ist dein persönlicher Wegbegleiter auf dem Weg zu finanzieller Sicherheit und Unabhängigkeit. Mit einem guten Überblick über dein eigenes Einkommen und deine Ausgaben kannst du effektive Spar- und Investitionsstrategien entwickeln und das Beste aus deinem Geld herausholen. Gleichzeitig erhöhst du die Transparenz deiner finanziellen Situation und lernst, bewusst und nachhaltig mit deinem Geld umzugehen. Somit legst du den Grundstein für finanziellen Erfolg und das Erreichen deiner finanziellen Ziele.

9. Haushaltsbuchführung und die Beziehung zu deinem Partner oder deiner Familie

Die erfolgreiche Führung eines Haushaltsbuchs ist nicht nur sinnvoll für dich als Einzelperson, sondern kann auch die finanzielle Situation von Paaren und Familien maßgeblich verbessern. Hier sind einige Tipps, wie du das Haushaltsbuch gemeinsam mit deinem Partner oder deiner Familie führen kannst:

- Kommunikation ist der Schlüssel: Besprecht offen eure finanziellen Ziele, Prioritäten und Bedenken. Arbeitet gemeinsam an einer soliden Budgetplanung, die die Bedürfnisse von allen Beteiligten berücksichtigt.

- Teilt die Verantwortung: Tragt beide oder alle Familienmitglieder dazu bei, das Haushaltsbuch aktuell und akkurat zu halten. Jeder sollte seine eigenen Ausgaben und Einnahmen eintragen, um die Übersicht und das Verständnis für den gemeinsamen Finanzhaushalt zu fördern.

- Regelmäßige Überprüfung und Anpassung: Setzt euch gemeinsam hin und überprüft regelmäßig, wie sich eure Finanzen entwickeln und ob ihr in den einzelnen Bereichen im Rahmen eures Budgets bleibt. Passt bei Bedarf euer Budget und eure Ziele an, um auf unvorhergesehene Veränderungen einzugehen.

- Bildet eine Finanzgemeinschaft: Zusammen könnt ihr eure individuellen Stärken und Schwächen im Umgang mit Geld erkennen und voneinander lernen. Unterstützt euch gegenseitig, um gemeinsam finanzielle Herausforderungen zu meistern und eure Ziele zu erreichen.

Die gemeinsame Führung eines Haushaltsbuchs kann nicht nur dazu beitragen, finanzielle Sicherheit und Unabhängigkeit zu erlangen, sondern auch die Beziehung zu deinem Partner oder deiner Familie stärken. Indem ihr gemeinsam Verantwortung für eure Finanzen übernehmt, entwickelt ihr ein stärkeres Verständnis füreinander und geht gemeinsam den Weg zu finanziellen Erfolg. Gemeinsam könnt ihr eure finanziellen Träume verwirklichen, sei es ein langersehnter Urlaub, ein neues Zuhause oder gemeinsame finanzielle Sicherheit im Alter.

Unser Tipp: Bei Scalable Capital kannst Du rund 2000 ETFs von iShares, Lyxor, Xtrackers, WisdomTree und Amundi von 7:30 bis 23 Uhr für nur 0,99 € handeln und dauerhaft kostenlos besparen. Monatliche Sparraten schon ab 1 €.

Mehr zum Thema:

ToolsFinanzenDownloadstrategiegeld sparenkostenlos