Geld anlegen mit Robo Advisors

robo advisorETFETFsscalable.capitalvaamovergleichvergleichenempfehlungen

Was ist ein Robo Advisor?

Unter dem Begriff Robo Advisors werden Unternehmen geführt, die ein automatisiert gemanagtes Online-Portfolio anbieten. Sie sind also digitale Vermögensverwalter und eine Untergruppe der aufstrebenden FinTech-Startups. Ihre Anlagestrategien basieren auf smarten Algorithmen für ein z. B. gut diversifiziertes ETF-Depot, Lead-Investoren oder Schwarmintelligenz (Social Trading). Explizit nicht dazu zählen klassische Online-Broker und personenbezogene Vermögensberater.

Robo Advisor eignen sich besonders für Anleger, die eine kostengünstige, passive Anlagestrategie suchen und wenig Zeit für die eigenständige Verwaltung ihres Portfolios aufwenden möchten. Sie bieten einen einfachen Einstieg in die Geldanlage, erfordern aber auch ein gewisses Grundverständnis von Finanzthemen seitens der Nutzer.

Funktionsweise

- Robo-Advisors nutzen Algorithmen und künstliche Intelligenz, um automatisierte Anlagestrategien umzusetzen.

- Kunden beantworten zunächst einen Online-Fragebogen zu ihrer finanziellen Situation, Anlagezielen und Risikobereitschaft.

- Basierend darauf erstellt der Robo-Advisor ein passendes Anlageportfolio, meist aus ETFs (Exchange Traded Funds).

- Das Portfolio wird automatisch überwacht und bei Bedarf angepasst (Rebalancing).

Es gibt zwei verschiedene Arten von Robo Adivsors:

1. Aktive Robo Advisors

Sie nutzen smarte Algorithmen um bei einer veränderten Risikolage der Börsenmärkte oder des Kunden angelegtes Geld automatisiert umzuschichten. Hierbei besteht die Chance die durchschnittliche Marktperformance zu schlagen. Bekannte Anbieter dieser Gruppe sind Scalable Capital* und Whitebox*.

2. Passive Robo Advisors

Hierunter versammeln sich Anbieter, die nach der Eröffnung und Zusammenstellung des kundenspezifischen Portfolios nichts mehr an dem Depot verändern. Das Depot ist also starr und komplett abhängig von der Performance der ausgewählten Assets. Eine Umschichtung ist nicht möglich. Bekannte Anbieter dieser Gruppe sind growney* und Ginmon*.

Neben dieser zwei Arten sind die Hauptunterscheidungsmerkmale die Gebühren, Anlage- und Risikomanagement-Strategien und die Mindestanlagesumme.

Ein passiver Robo Advisor übernimmt für dich die Auswahl der ETFs, in die investiert werden soll. Die Verteilung auf Aktien und sicheren Wertpapieren wie Anleihen wird meist auf die persönliche Risikobereitschaft zugeschnitten. Ermittelt wird diese indem der digitale Vermögensverwalter zu Beginn einige Fragen zur persönlichen finanziellen Situation stellt, wie z. B. Einkommen, Anzahl der Kinder, Risikobereitschaft ("Wie stark darf der Markt fallen bevor Sie nervös werden?") und Anlagehorziont (Dauer).

Ist das Kapital investiert, wird die Verteilung des Geldes von den meisten Robo Advisor laufend kontrolliert. Verändert sich der Markt, so wird vollautomatisch das Kapital umgeschichtet (Rebalancing) um entweder das Risiko zu minimieren, oder um mehr von steigenden Börsenmärkten zu profitieren. Dieser Vorgang kann mehrere Male pro Jahr ausgelöst werden. Die Kosten bzw. Gebühren der Robo Advisor werden wie bei einem ETF laufend entnommen. Investierte Gelder werden getrennt von den Konten des Robo Advisors, sodass eine Insolvenz keine Gefahr darstellt.

Grundsätzlich ist die Stategie der Robo Advisor nicht anders als die eines normalen ETF-Sparers, denn beide verfolgen den Buy&Hold-Ansatz. Also sie setzen auf langfristig steigende Kurse.

Vorteile für Kunden

Für alle potenziellen Neukunden ergibt sich unserer Erfahrung nach eine ganze Reihe von Vorteilen:

Kein Fachwissen nötig

Robo Advisors bieten einen kinderleichten Einstieg in die Welt der ETFs und Börse.

Kostengünstig

Robo Advisors setzen auf wenige günstige ETFs statt auf viele teure Einzelinvestments. Computer managen den Kauf und Verkauf der Indexfonds. Sie überwachen die Börsenmärkte und schichten notfalls Kapital um. Für all das wird kaum bis kein menschliches Personal benötigt. Wenn sich der ETF-Markt ändert und neue bessere und günstigere passive Indexfonds angeboten werden, so werden diese von den Robo Advisors gerne in ihre Konzepte mit aufgenommen.

Unabhängige Beratung

Im Gegensatz zu Bankberatern sind Robo Advisors unabhängiger. Bankberater sind spezialisiert auf Produkte aus ihrem eigenen Haus.

Auch für Kleinanleger interessant

Professionelle Vermögensverwaltern stehen in der Regel nur vermögenden Anlegern zur Verfügung die große Kapitalbeträge investieren wollen. Bei Robo Advisors können ganz einfach auch geringe Beträge monatlich in einer Art Sparplan investiert werden, die dann wiederum über alle ETFs in dem persönlichen Portfolio gestreut werden.

Völlige Kontrolle

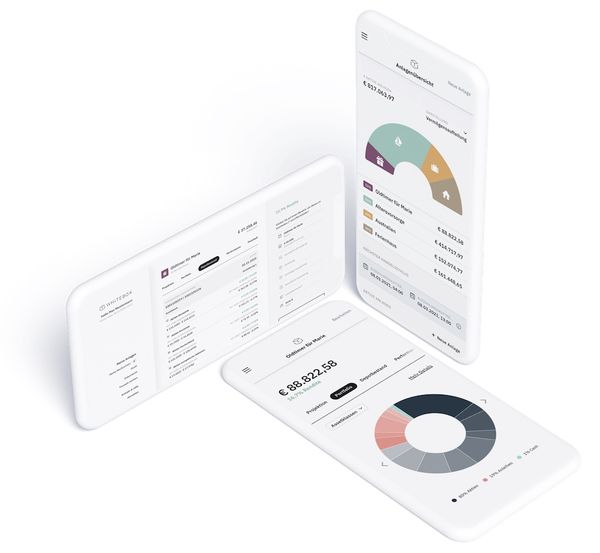

Als Anleger hat man die Möglichkeit sich laufend über den Zustand und Erfolgs seines Portfolios online zu erkundigen. Entweder über die Apps für Smartphones oder auf der Website des jeweiligen Robo Advisors. Auch in welche ETFs genau investiert wird und wieviel diese kosten legen viele der Anbieter offen.

Schutz

Investiertes Geld ist bei ETFs vor Insolvenz der ETF-Anbieter geschützt, denn das Kapital gilt als Sondervermögen.

Bessere Renditen

Investments, die emotionslos von einem Computer gesteuert werden, vermeiden eine nicht zu unterschätzende Risikoklasse: Nämlich den Menschen. Vor allem unerfahrene Privatanleger neigen zu emotionsgetriebenen Käufen und Verkäufen die letztendlich nur die eigene Rendite schmälern. Auch zeigen Studien immer wieder, dass die Leute zu sehr auf die Renditen achten und zu wenig auf das Risiko.

Bequem und schnell

Ein Konto bei einem Robo-Advisor muss nur einmal eröffnet werden und selbst das geht in nur wenigen Minuten. Von da an funktioniert alles automatisch und ohne weiteres Zutun des Sparers. Wer sein Depot lieber selbst managen möchte und ETFs selbst kaufen und verkaufen will, muss sehr viel Zeit in die Recherche stecken um keine Abstriche bei der Rendite in Kauf nehmen zu müssen. Die Recherche würde Dir ein Robo Advisor komplett abnehmen, damit Du mehr Zeit für das Wichtigste in Deinem Leben hast.

Nachteile

Robo Advisors haben natürlich nicht nur Vorteile, sondern auch mindestens einen Nachteil über den man sich im Klaren sein sollte. Sie setzen börsengehandelte Indexfonds ein. Wie bei jedem börsengehandelten Produkt entstehen Schwankungen die zu Verlusten führen können. Aufgrund des Fokus auf Risiko und nicht auf die Renditen der Börsenmärkte wird versucht das Risiko zu minimieren. Ob und wie gut das funktioniert, hängt vom jeweiligen Anbieter und dessen Konzepte bzw. Strategie ab.

Vergleich: Welche Robo Advisors gibt es in Deutschland?

Die List der in Deutschland aktiven Robo Advisors ist noch nicht sehr lang. Neben namenhaften Akteuren wie scalable capital und vammos gibt es eine ganze Reihe von deutlich weniger bekannteren Firmen. Das liegt vor allem daran, dass diese Branche noch nicht sehr lange existiert und erst in den letzen Jahren extrem wächst gemessen am investierten Kapital der Anleger. Ganz unten am Ende des Artikels haben wir die wichtigsten Anbieter aufgelistet, zusammen mit den Keyfacts. Hier können Sie die Anbieter vergleichen:

Kosten und Gebühren

Es kommen zwei Gebührenkomponenten zusammen:

Gesamtkostenquote der eingesetzten ETFs (auch ETF-Gebühren oder Fondgebühren genannt). Diese gehen also direkt an die ETF-Anbieter. eine Verwaltungsgebühr des Robo Advisor. Die Gebühr ist für die Dienstleistung und daher bekommt sie der Robo Advisor.

Alles in allem liegen die Gebühren teilweise deutlich unter dem von einem Vermögensverwalter bei z. B. der eigenen Hausbank. Sie betragen stand heute weniger als 1% auf die investierte Summe pro Jahr. Das liegt vor allem an zwei Faktoren: Robo Advisors investieren nicht direkt in Aktien, Edelmetalle, Anleihen oder Immobilien. Sie setzen auf kostenkünstige Exchange Traded Funds (ETFs). Und die eingesetzten ETFs sind von Hause aus sehr günstig. Eine Abbildung des in Deutschland beliebten DAX 30 Index ist mit einem ETF schon für 0,07% pro Jahr möglich. Das gilt für alle Börsenmärkte mit viel Umsatz. Theoretisch kann sich auch jeder Anleger selbst ein Portfolio mit ETFs zusammenstellen. Das Anlageuniversum - also die eingesetzten Indexfonds inkl. Name und ISIN - veröffentlichen die Robo Advisors teilweise sogar auf ihren Websites. Ein Nachbau wäre sehr leicht, wenn da nicht die Gewichtung wäre. Die ETF-Gewichtung ist die entscheidende Zutat, die aus einem Depot entweder ein risikoarmes oder ein äußerst spekulatives Depot macht. Für die richtige Gewichtung aufgrund von Marktlage und Risikobewusstsein des Anlegers wird viel Recherche benötigt. Und das kostet Zeit und Fachwissen was wohl die meisten Privatanleger nicht aufbringen können.

Der andere Gebührenfaktor liegt an der Beschaffenheit der angebotenen Produkte der Robo Advisor. Sie benötigen keine menschlichen Vermögensverwalter. Die Algorithmen und Strategien die für die Kapitalanlage nötig sind, sind beliebig oft erweiterbar und anwendbar, wenn sie erstmal programmiert und getestet sind. Da spielt die Anzahl der Kunden dann keine Rolle mehr. Automatisierte Prozesse übernehmen von der Risikoeinschätzung des Kunden bis hin zur Umschichtung (falls der Advisor das anbietet) des Kapitals bei veränderter Risikolage der Börsenmärkte alles. Auch ein Reporting über die Zusammenstellung und Performance des Portfolios ist ohne menschliches Zutun möglich.

Scalable Wealth von Scalable Capital

Der Robo-Advisor von Scalable Capital, auch bekannt als Scalable Wealth, ist ein digitaler Vermögensverwalter, der auf automatisierte Anlagestrategien setzt. Hier eine Übersicht der wichtigsten Aspekte:

Kosten

- Servicegebühr: 0,75% pro Jahr auf das verwaltete Vermögen

- ETF-Kosten: Durchschnittlich 0,15% pro Jahr

- Gesamtkosten: Etwa 0,9% pro Jahr

Besonderheiten

- Nutzung von Faktor-Investing: Scalable Capital setzt auf ETFs, die bestimmte Faktoren wie starke Wertentwicklung oder geringe Volatilität berücksichtigen

- Breite Diversifikation: Investitionen in verschiedene Anlageklassen wie Aktien, Anleihen, Immobilien und Rohstoffe

- Automatisierte Portfolioanpassung: Regelmäßige Überprüfung und Anpassung der Portfolios an Marktlage und Risikoprofil

Risiko

- Risikoklassen: Anleger können aus verschiedenen Risikoklassen wählen, die zu ihren Investitionswünschen passen

- Risikomanagement-Technologie: Scalable Capital nutzt eine eigens entwickelte Technologie zur Überwachung und Steuerung des Portfoliorisikos

Vorteile

- Niedrige Mindestanlage: Ab 20 Euro Einmalzahlung oder monatliche Sparrate möglich

- Hohe Flexibilität: Keine Halte- oder Kündigungsfristen

- Breites Angebot: 37 verschiedene Anlagestrategien zur Auswahl

- Einfache Bedienung: Nutzerfreundliche App und Weboberfläche

Nachteile

- Höhere Kosten: Im Vergleich zu einigen anderen Robo-Advisors fallen die Gebühren etwas höher aus

- Gemischte Erfahrungen mit der Rendite: Einige Nutzer berichten von enttäuschenden Ergebnissen, insbesondere beim Robo-Advisor-Produkt

- Technische Probleme: Gelegentliche Berichte über Schwierigkeiten bei Depotüberträgen oder der Ausführung von Sparplänen

Erfahrungen

Die Nutzererfahrungen mit Scalable Capital sind gemischt:

- Viele Kunden schätzen die einfache Einrichtung und Bedienung

- Die passive Anlagestrategie wird von Anlegern positiv bewertet, die sich nicht intensiv mit dem Aktienmarkt beschäftigen möchten

- Kritik gibt es teilweise an der Rendite des Robo-Advisors, die nicht immer den Erwartungen entspricht

- Die Bewertungen auf Trustpilot fallen mit 2,6 von 5 Sternen eher unterdurchschnittlich aus

Scalable Capital verfügt als einer der wenigen Unternehmen in diesem Bereich ein aktives Risikomanagement. In einem eher wissenschaftlichen Whitepaper erklären sie detailliert ihr Vorgehen bzw. ihre Strategie. Kernpunkt: Mithilfe von Monte-Carlo-Simulationen werden über 10.000 verschiedene Wertentwicklungen eines Portfolios simuliert. Somit gelingt eine gute Risikoprojekt auf Stand heutiger Technik und Wissenschaft. Dieses Risikobalancing schützt vielleicht nicht komplett vor turbulenten Zeiten an der Börse, aber es kann vermutlich einen beachtlichen Schaden verhindern. In Zeiten gut laufender Märkte ist ein outperform der Märkte denkbar. Scalable Capital verlang gegenwärtig eine Mindesteinlage von 10.000 Euro und nimmt eine prozentuale Gebühr in Höhe von 0,75% pro Jahr. Das halten wir für akzeptabel für das was geboten wird. Scalable Capital ist ein Unternehmen aus Deutschland.

Zugegeben: ETFs an sich sind ein relativ unkompliziertes Anlageinstrument. Sind die ETFs erstmal rausgesucht und sind die Sparpläne eingerichtet, ist diese Form der Geldanlage quasi ein Selbstläufer. Theoretisch würde es wahrscheinlich ausreichen, nur alle paar Jahr mal ins Depot zu schauen und nach dem Rechten zu sehen. Aber alleine bei der richtigen Auswahl der ETFs und anderen passiven Fonds wie ETCs sind viele Anleger überfragt. Viele haben nicht die Zeit oder die Nerven dafür sich damit stundenlang auseinanderzusetzen, wollen aber dennoch von ETFs profitieren. Bei der Auswahl der ETF-Fonds kann ein Robo Advisor in Betracht kommen.

Insgesamt bietet Scalable Capital einen soliden Robo-Advisor mit einigen interessanten Funktionen, aber auch mit Raum für Verbesserungen, insbesondere im Bereich der Kosten und der Renditeentwicklung. Die Entscheidung für oder gegen diesen Anbieter sollte auf Basis der individuellen Anlageziele und Risikobereitschaft getroffen werden.

Robo Advisor in Deutschland

In Deutschland gibt es eine Vielzahl von Robo-Advisors, die digitale Vermögensverwaltung anbieten. Hier ein Überblick über einige der bekanntesten und etabliertesten Anbieter:

Führende Robo-Advisors

Scalable Capital*: Der Marktführer in Deutschland verwaltet mittlerweile mehr als zwei Milliarden Euro Anlagevolumen. Scalable Capital setzt auf eine aktive Anlagestrategie mit regelmäßiger Portfolioanpassung.

Quirion*: Ein beliebter Anbieter, der für seine günstigen Konditionen und einfache Handhabung bekannt ist.

Oskar*: Dieser Robo-Advisor richtet sich besonders an Eltern und Großeltern, die für Kinder und Enkelkinder Sparpläne einrichten möchten. Oskar bietet Sparpläne ab 25 Euro monatlich an.Whitebox: Gehört zu den am besten bewerteten Robo-Advisors und verfolgt einen passiven Anlageansatz.

Weitere namhafte Anbieter

- Ginmon

- Growney

- Cominvest

- Liqid

- Truevest

- VTB Invest

Besonderheiten einiger Anbieter

Estably: Wird häufig als einer der besten Robo-Advisors bewertet.

Smavesto: Bietet aktuell eine Neukundenprämie von bis zu 1.000 Euro.

Solidvest: Aktuell gibt es einen 500 Euro Olympia-Bonus für Neukunden.

Pax-Investify: Dieser Anbieter hat sich komplett auf ethische Geldanlage ausgerichtet und bietet in Zusammenarbeit mit der kirchlichen Pax-Bank nachhaltige Anlagen an.

Funktionsweise und Auswahl

Die meisten Robo-Advisors funktionieren ähnlich: Sie ermitteln zunächst das Risikoprofil des Anlegers durch einen Fragebogen und erstellen dann ein passendes Portfolio, meist bestehend aus ETFs. Die Portfolios werden je nach Anbieter aktiv oder passiv verwaltet.Bei der Auswahl eines Robo-Advisors sollten Anleger besonders auf Kosten, Anlagestrategie, Mindestanlagesumme und zusätzliche Funktionen wie Apps oder Sparpläne achten.Es ist wichtig zu beachten, dass es nicht den "einen besten" Robo-Advisor für alle gibt. Die Wahl hängt von den individuellen Bedürfnissen, Zielen und Präferenzen des Anlegers ab.

Entwicklung der Branche: Steigende Akzeptanz

Die klassische „Vorort-Beratung“ der Banken ist auf dem Rückweg. Fast alle größeren Banken und Bankverbände verkleinern seit Jahren ihr Filialnetz drastisch. Alleine die Deutsche Bank und die Commerzbank bauten tausende Stellen ab. Erst Kontoauszüge, dann Bankautomaten, dann Online-Banking und heute Robo-Advisors: Die Dienstleistungen in den Filialen werden immer seltener von den Kunden genutzt. Heute passiert alles online. Das spart Zeit und Kosten und macht sich an der Zahl der Filialen nun deutlich bemerkbar.

Die Robo-Advisor-Branche hat in den letzten Jahren eine beachtliche Entwicklung durchgemacht:

Starkes Wachstum

- Das verwaltete Vermögen ist stark gestiegen. Laut Statista wuchs es in Deutschland von 1,8 Milliarden Euro im Jahr 2018 auf 15,3 Milliarden Euro im Jahr 2021.

- Global wird für 2023 ein verwaltetes Vermögen von 2,76 Billionen US-Dollar geschätzt, mit einer erwarteten jährlichen Wachstumsrate von 14%.

Steigende Akzeptanz

- Das Vertrauen in Robo-Advisors ist gewachsen. Eine Studie von 2023 zeigt, dass 47% der Nutzer und fast 20% der Nicht-Nutzer Robo-Advisors positiver bewerten als im Vorjahr.

- Nutzer vertrauen Robo-Advisors mittlerweile durchschnittlich 30% ihres Anlagevermögens an - ein Anstieg um 7 Prozentpunkte.

Technologische Fortschritte

- Die Integration von künstlicher Intelligenz und maschinellem Lernen hat die Fähigkeiten von Robo-Advisors verbessert, insbesondere bei der Personalisierung und Risikoanalyse.

- Es gibt Trends zur Erweiterung der Funktionen, z.B. in Richtung umfassenderer Finanzplanung und Budgetierung.

Marktkonsolidierung und Diversifizierung

- Neben reinen Robo-Advisors haben sich hybride Modelle etabliert, die automatisierte Systeme mit menschlicher Beratung kombinieren.

- Traditionelle Finanzinstitute haben eigene Robo-Advisor-Angebote eingeführt oder bestehende Plattformen übernommen.

Regulatorische Anpassungen

- Die Regulierungsbehörden haben begonnen, spezifische Rahmenwerke für Robo-Advisors zu entwickeln, um Anlegerschutz und Transparenz zu gewährleisten.

Insgesamt zeigt sich ein Trend zu einer breiteren Akzeptanz und Integration von Robo-Advisors in der Finanzbranche, wobei die Technologie kontinuierlich weiterentwickelt wird, um den Bedürfnissen der Anleger besser gerecht zu werden.

Sicherheit

In ETFs investiertes Geld ist an sich sicher vor einer Insolvenz der Fondanbieter. Das Kapital wird als sog. Sondervermögen geführt und nicht als Vermögen der Firma.

Robo Advisors, die eine Komplettlösung anbieten, sind als Vermögensverwalter (§ 32 Kreditwesengesetz) oder Finanzanlagenvermittler (§ 34f Gewerbeordnung) zugelassen. Sie sehen sich als reine Vermittler und nicht als Finanzberater. Hierbei entsteht rechtlich gesehen eine Grauzone denn wenn sie wie manche aktiv Kapital umschichten, dann findet hierbei unserer Meinung nach sehr wohl eine indirekte Beratung statt. Bei der rechtlichen Haftungsfrage könnte sich in Zukunft also vielleicht noch etwas verändern.

Unser Tipp: Bei Scalable Capital kannst Du rund 2000 ETFs von iShares, Lyxor, Xtrackers, WisdomTree und Amundi von 7:30 bis 23 Uhr für nur 0,99 € handeln und dauerhaft kostenlos besparen. Monatliche Sparraten schon ab 1 €.

Mehr zum Thema:

robo advisorETFETFsscalable.capitalvaamovergleichvergleichenempfehlungen