Mobilität der Zukunft: ETFs für Elektromobilität im Vergleich

future mobilityelektroautoteslaautobatteriebattery

Hier erfährst du, wie dein Depot mit einem ETF am Mobilitätswandel teilhaben kann - und worin sich die verschiedenen ETFs unterscheiden.

Aufzuhalten ist die, so sind sich Experten einig, umweltschonendere Elektromobilität nicht - gleichbedeutend mit dem langsamen Verschwinden des Verbrenners. Spätestens seit den letzten Jahren und einem regelrechten Boom von "grünen Aktien" oder beispielsweise konkret der Tesla-Aktie, ist das Thema auch an der Börse angekommen.

Elektromobilität ist mehr als nur Tesla!

An der Börse wird bekanntlich die Zukunft gehandelt. Die sieht für E-Autos vielversprechend aus, wie jüngste Zahlen aus Deutschland zeigen. Im Jahr 2023 machten die Zulassungen für E-Autos bereits rund 15,7 % des Gesamtmarktes aus - Tendenz weiterhin steigend! Besonders beeindruckend war der Dezember 2023, in dem 35,4 % aller Neuzulassungen auf Elektrofahrzeuge entfielen. Diese Entwicklung wird durch staatliche Förderungen, strengere Emissionsvorschriften und das wachsende Umweltbewusstsein der Verbraucher weiter vorangetrieben. Auch international zeigt sich ein ähnliches Bild, insbesondere in China und den USA, wo die Elektromobilität ebenfalls stark wächst.

Wenn du in den Trend investieren möchtest, musst du dich nicht unbedingt für Einzelaktien wie die von Tesla, Rivian oder Nio entscheiden. Insbesondere in solchen noch jungen Märkten, in denen die Marktanteile keinesfalls in Stein gemeißelt sind und häufiger neue Unternehmen in den Markt eintreten oder bestehende Firmen ihn wieder (zwangs-)verlassen, kann eine breite Streuung mehr als sinnvoll sein. Genau das gelingt bekanntlich mit einem ETF. Hier gibt es aber ebenfalls Unterschiede, denn wenn du dich für eine breite Streuung entscheidest, hast du unterschiedliche Möglichkeiten, um in Elektromobilität zu investieren. Wir stellen sie nun, getrennt nach ihrem Fokus, hier vor.

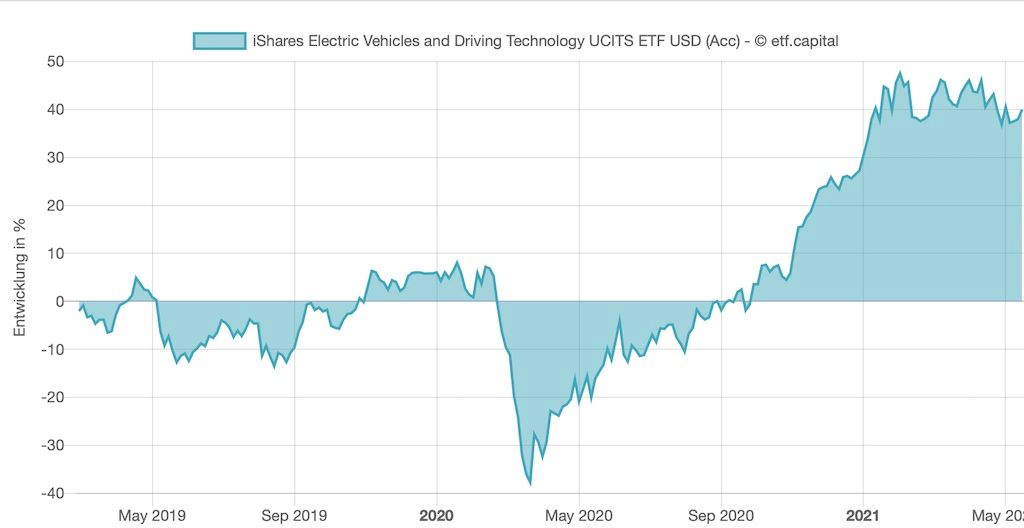

Der Klassiker: iShares Electric Vehicles and Driving Technology UCITS ETF (ISIN: IE00BGL86Z12)

Der größte und bekannteste ETF für Elektromobilität stammt von iShares (BlackRock) und enthält alle bekannten Namen, mit denen du mitunter bereits vorher in Kontakt gekommen bist - die größten Anteile fallen, weniger überraschend, auf Tesla.

Nachfolgend einige Basisdaten, die bei deiner Entscheidung eine Rolle spielen dürften:

- physisch replizierend

- thesaurierend (Dividenden werden automatisch reinvestiert)

- besteht seit 20.02.2019

- Fondsgröße: mehr als 691 Millionen Euro

- TER (laufende Kosten): 0,40 %

Wie du sicher bereits weißt, investieren ETFs nicht manuell, sondern bilden einen passenden Index ab. In diesem Fall ist das der STOXX Global Electric Vehicles & Driving Technology NET Index, der ETF kommt damit auf satte 81 Positionen. In Anbetracht dessen, dass es sich hier zweifelsfrei noch um einen recht jungen Markt handelt, ist das bereits eine stattliche Zahl, die eine breite Streuung quer durch die Branche ermöglicht.

Vertreten sind Autohersteller selbst, aber auch zuliefernde Unternehmen, zum Beispiel solche für die Batterie, Halbleiter, Soft- und Hardware oder Fahrzeugtechnik. Einige Namen im ETF wirst du sofort wiedererkennen, zum Beispiel Tesla auf der Pole-Position, aber auch Titel wie die von Samsung, Qualcomm und Intel sind darin enthalten. Als ETF, der eine Innovation abbildet, dürfte nicht überraschend sein, dass die USA am stärksten gewichtet sind.

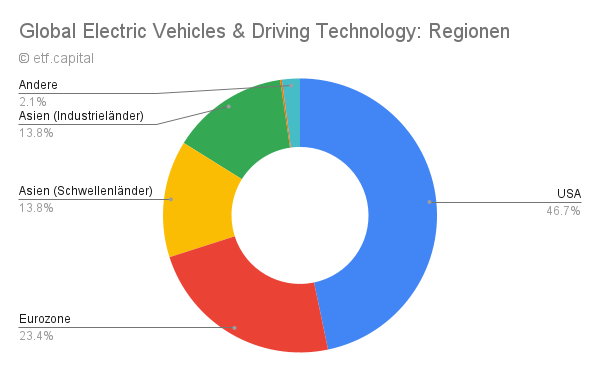

Die exakte Verteilung kann je nach Entwicklung der Titel schwanken, aktuell werden Regionen wie folgt abgebildet:

Du bekommst also eine Diversifizierung rund um den Globus, ein Drittel fällt aber auf die USA. Das begründet sich schlicht mit der Tatsache, dass sowohl Fernost als auch Nordamerika in dieser Branche eine führende Rolle einnehmen. Die physische Replizierung gibt dir Sicherheit, dass die Aktien der Unternehmen tatsächlich im ETF vorliegen. Mit einem TER von 0,40 % ist der ETF erwartungsgemäß teurer als ein "simpler" World- oder EM-ETF, für einen branchenbasierten Fonds aber auch nicht unbedingt teuer.

Der Klassiker ist zweifelsfrei eine gute Wahl, wenn du den Markt möglichst breitgestreut abbilden und dich nicht nur auf die eigentlichen Autobauer, sondern auch deren Zulieferer fokussieren möchtest. Da die Dividenden reinvestiert werden, eignet sich der Fonds auch für langfristige Anleger, die neben der reinen Kursentwicklung von einem möglichst starken Zinseszinseffekt profitieren möchten.

Die Alternative: Xtrackers Future Mobility ETF (ISIN: IE00BGV5VR99)

Eben zeigten wir dir schon den Klassiker, der Xtrackers Future Mobility wäre aber durchaus eine Alternative. Sein Ziel ist jedoch nicht, den Markt möglichst breit abzubilden, wie bei dem eben vorgestellten ETF. Stattdessen sollen hier Unternehmen enthalten sein, die einen konkreten Wissens- beziehungsweise Innovationsvorsprung vor ihren Wettbewerbern haben. Dieser zusätzliche Faktor wäre eine Option für dich, wenn es dir weniger um Masse und mehr um Klasse geht. Eine Garantie, dass diese Innovationsführer ihr Wissen dann aber tatsächlich zur Marktführerschaft ummünzen, gibt es aber natürlich nicht.

Nachfolgend einige Basisdaten, die dir bei deiner Entscheidung helfen:

- physisch replizierend

- thesaurierend (Dividenden werden automatisch reinvestiert)

- besteht seit 29.01.2019

- Fondsgröße: mehr als 113 Millionen Euro

- TER (laufende Kosten): 0,35 %

Der Fonds ist also schon einmal deutlich "kleiner", gemessen am Kapital, als der eben vorgestellte Klassiker. Ein weiterer Unterschied ist die Verteilung auf die verschiedenen Länder. Auffällig ist beispielsweise, dass sowohl Deutschland als auch China nur mit sehr geringen Anteilen vertreten sind.

Auf der anderen Seite macht Japan beinahe die Hälfte des kompletten Fonds aus. Folglich solltest du dir bewusst sein, dass die Investition in die Innovationsstärke der Elektromobilität auch mit einem geografischen Klumpenrisiko einhergeht. Großbritannien spielt mit seinen rund 1,4 % ebenfalls keine wirklich nennenswerte Rolle.

Der ETF für Innovations-Elektromobilität ist zwar sehr breit gestreut, aber investiert eben vorrangig in Japan, da dort die großen Innovationsführer ansässig sind. Die fünf größten Positionen sind:

- Goodyear Tire & Rubber Co

- Tata Motors Ltd ADR

- Volkswagen AG VZ

- Toshiba Corporation

- Showa Denko K.K.

Neben dem Fokus auf Elektromobilität, wird der ETF stärker mit Unternehmen besetzt, die beispielsweise einen Wissensvorsprung im Bereich der autonomen Fahrzeuge oder 3D-Grafiken haben. Ein Vorteil gegenüber dem Klassiker sind die geringeren laufenden Kosten, wobei 0,05 % Unterschied eher zweitrangig sind.

Spezialisiert auf die Schlüsseltechnologie Batterie: L&G Battery Value-Chain UCITS ETF (ISIN: IE00BF0M2Z96)

Die wichtigste Komponente in jedem E-Auto ist die Batterie, denn ohne sie fährt nicht nur nichts, auch ist ohne die Batterie kein umweltschonendes "Tanken" möglich. In diesem Zusammenhang dürfte es wenig überraschend sein, dass ein separater Batterie-ETF Anlegern die Möglichkeit gibt, ganz speziell in diese Schlüsseltechnologie zu investieren, ohne sich auf bestimmte Autohersteller beschränken zu müssen.

Die Basisdaten vom Batterie-ETF in der Übersicht:

- physisch replizierend

- thesaurierend (Dividenden werden automatisch reinvestiert)

- besteht seit 18.01.2018

- Fondsgröße: mehr als 887 Millionen Euro

- TER (laufende Kosten): 0,49 %

Der Batterie-ETF hat es sich zur Aufgabe gemacht, die komplette Wertschöpfungskette für Batterien abzubilden. Entsprechend breitgestreut sind die Unternehmen und jeweiligen Branchen. In dem ETF findest du Elektrohersteller, Zulieferer der Automobilbranche und sogar Chemieunternehmen. So bekommst du eine stattliche Diversifizierung, obwohl tatsächlich aktuell nur rund 30 bis 40 Titel im Fonds enthalten sind.

Ein weiterer möglicher Vorteil: Batterie-ETFs wie dieser ermöglichen es dir, nicht nur vom Boom der Elektromobilität, sondern generell der gesteigerten Nachfrage nach leistungsstarken, nachhaltigen Batterielösungen zu profitieren. Synergieeffekte könnten in diesem ETF, wenn sich die jeweiligen Hersteller und Zulieferer durchsetzen, ein Alpha generieren. Positiv ist die geografische Diversifizierung. Japan und die USA machen jeweils rund 25 % aus, Australien ist mit rund 17 % überraschend prominent vertreten. Südkorea und Deutschland kommen jeweils zumindest auf rund 8 beziehungsweise rund 6 %.

Beachte folgende Punkte bei deinem Investment in E-Mobilität-ETFs

Wie bei jedem Investment gibt es auch beim Investieren in E-Mobilität Risiken, die du beachten solltest. Hier sind einige Punkte, die du bei deinem Investment berücksichtigen solltest:

- Kursschwankungen: ETFs auf Unternehmen aus der E-Mobilität-Branche können volatil sein. Achte auf Diversifikation, um das Risiko zu reduzieren. Mehr dazu findest du in unserem Artikel über ETF-Nachteile.

- Technologiewandel: Die E-Mobilität-Branche entwickelt sich ständig weiter, und neue Technologien könnten bestehende Produkte und Lösungen verdrängen. Eine breite Streuung kann dazu beitragen, das Risiko abzumildern.

- Regulierung: Änderungen in den politischen Rahmenbedingungen und Vorschriften können sich auf die Unternehmen in der Branche auswirken. Mehr über die Auswirkungen von Regulierungen erfährst du in unserem Beitrag zur Finanzmarktregulierung.

- Wirtschaftliche Faktoren: Wirtschaftliche Veränderungen, beispielsweise in Bezug auf Rohstoffpreise, können den Erfolg von Unternehmen in der E-Mobilität-Branche beeinflussen.

Nachhaltigkeit und E-Mobilität: Eine Kombination mit Zukunftspotenzial

Ein weiterer Aspekt, der E-Mobilitäts-ETFs für Anleger interessant macht, ist der Trend zur nachhaltigen Geldanlage. Immer mehr Investoren achten darauf, ihr Geld in Unternehmen und Projekte zu investieren, die einen positiven Einfluss auf Umwelt, Soziales und gute Unternehmensführung (kurz: ESG) haben. Die E-Mobilität trägt zur Reduzierung von CO2-Emissionen bei und unterstützt somit den Übergang zu einer umweltfreundlicheren Mobilität. Mehr über nachhaltige Investitionen erfährst du in unserem Artikel über Circular Economy Aktien.

Mit ETFs, die auf nachhaltige Mobilität setzen, investierst du nicht nur in Unternehmen, die in Batterieherstellung und Ladestationen tätig sind, sondern auch in solche, die die gesamte Wertschöpfungskette der E-Mobilität abdecken. Dazu gehören etwa Hersteller von Elektrofahrzeugen, Produzenten umweltfreundlicher Materialien oder Anbieter innovativer Verkehrskonzepte.

Fazit: Langfristig könnte ein Elektromobilität-ETF eine Überrendite erzielen

Die E-Mobilität ist ein Megatrend, der nicht nur die Automobilbranche, sondern auch die Energiebranche revolutioniert. Immer mehr Menschen entscheiden sich für Elektroautos, und der Bedarf an Batterien und Ladestationen wächst rasant. Dieser Wandel bietet dir als Anleger die Möglichkeit, in vielversprechende Unternehmen und Technologien zu investieren, die die Zukunft der Mobilität prägen werden. Wenn du mehr über andere Megatrends erfahren möchtest, schau dir unseren Artikel zu den Megatrends 2023 an.

Dir sollte bewusst sein, dass viel vom realistischen Markterfolg in den jeweiligen Unternehmen schon eingepreist ist - Tesla ist mit seiner Bewertung ein gutes Beispiel hierfür. Dennoch könnte dir einer der drei ETFs helfen, eine Überrendite zu erzielen. Aufgrund der Überschneidungen ist es aber nicht unbedingt empfehlenswert, sich mehrere Elektromobilität-ETFs ins Depot zu legen, denn das würde sonst sehr schnell sehr Japan-lastig werden.

Unser Tipp: Bei Scalable Capital kannst Du rund 2000 ETFs von iShares, Lyxor, Xtrackers, WisdomTree und Amundi von 7:30 bis 23 Uhr für nur 0,99 € handeln und dauerhaft kostenlos besparen. Monatliche Sparraten schon ab 1 €.

Mehr zum Thema:

future mobilityelektroautoteslaautobatteriebattery