🏭 Anti-ESG: Neuer Börsentrend erklärt

Die Anti-ESG-Bewegung hinterfragt die Effektivität und finanzielle Sinnhaftigkeit von nachhaltigen ESG-Investitionen im Finanzsektor, mit einer Debatte, die die Rolle von ethischen Überlegungen in Finanzentscheidungen und den Druck hin zu gesellschaftlicher Verantwortung thematisiert.

1. Anti-ESG-Bewegung: Widerstand gegen nachhaltigen Wandel in Finanzsektor

Die zunehmende Popularität von ESG-Kriterien (Environmental, Social, Governance) hat eine entscheidende Rolle in der Neugestaltung des globalen Finanzsektors gespielt. Sie zielen darauf ab, Investitionen nachhaltiger zu gestalten und Unternehmen zu fördern, die verantwortungsvoll mit Umweltfragen, sozialen Belangen und der Unternehmensführung umgehen. Doch wo Licht ist, ist auch Schatten. Die sogenannte Anti-ESG-Bewegung gewinnt an Boden und stellt diese Entwicklung infrage.

Diese Bewegung kritisiert die ESG-Kriterien hauptsächlich aus zwei Perspektiven: Zum einen wird die Effektivität dieser Maßnahmen bezweifelt. Kritiker argumentieren, dass ESG-Normen oft zu vage sind und ihre tatsächliche Auswirkung auf Umwelt und Gesellschaft schwer messbar ist. Zum anderen gibt es Bedenken hinsichtlich der Performance. Investoren, die strikt nach ESG-Kriterien handeln, könnten potenziell gewinnbringende Anlagen ausschließen, argumentieren die Kritiker.

Interessant ist dabei, dass der Widerstand nicht nur von traditionellen Investoren kommt. Einige Akteure innerhalb der Finanzbranche befürchten, dass eine Überfokussierung auf ESG-Themen dazu führen könnte, dass andere wichtige Faktoren, wie z.B. die Unternehmensleistung, in den Hintergrund rücken. Diese Sorge spiegelt sich in der Entwicklung von Anti-ESG-Indexfonds und ETFs wider, die gezielt in Unternehmen investieren, die nach konventionellen Kriterien bewertet werden.

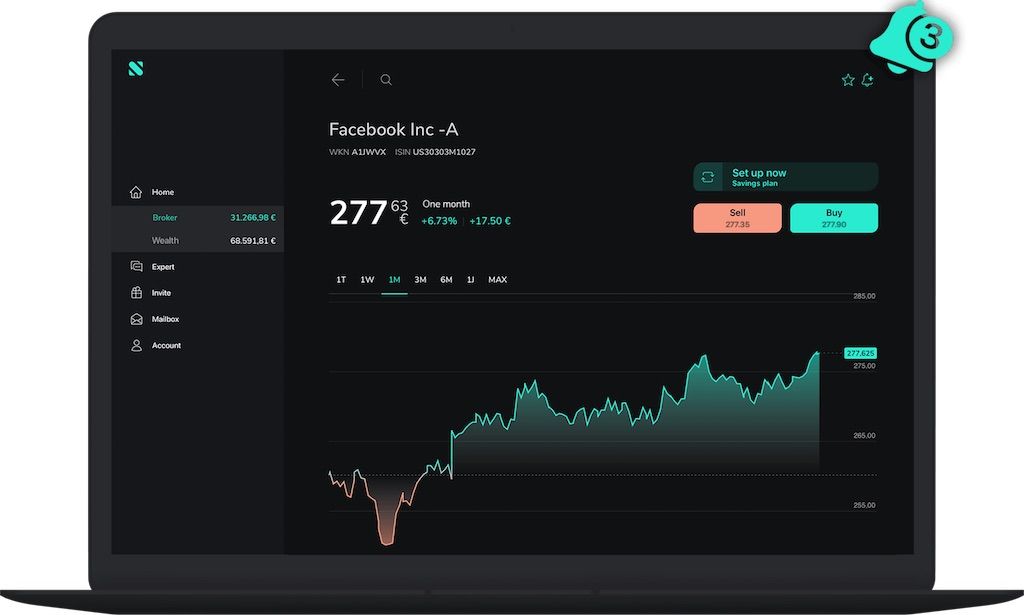

Unser Tipp: Scalable Broker

Aktien und ETFs dauerhaft günstig handeln & besparen

(Werbung)

Dennoch, während die Anti-ESG-Bewegung an Kraft gewinnt, bleibt die Frage offen, wie weit ihre Einflussnahme wirklich reicht. Befürworter von ESG beharren darauf, dass ein nachhaltiger Ansatz langfristig nicht nur ethisch, sondern auch finanziell sinnvoll ist. Der Dialog zwischen beiden Seiten gestaltet sich als spannendes Kräftemessen, das die Zukunft des Finanzsektors maßgeblich mitbestimmen wird.

2. ESG-Investitionen: Warum sie an Börsen nicht erfolgreich waren

Die Idee hinter ESG-Investitionen, also Investitionen, die nachhaltige Kriterien in Bezug auf Umwelt, Soziales und Unternehmensführung berücksichtigen, klingt vielversprechend. Doch in der Praxis haben ESG-Investitionen an den Börsen mit erheblichen Herausforderungen zu kämpfen. Ein Hauptkritikpunkt ist ihre Performance. Einige Studien zeigen, dass ESG-Fonds in bestimmten Marktphasen hinter konventionellen Fonds zurückbleiben. Dies hat teilweise mit dem Ausschluss von Branchen zu tun, die als unethisch gelten, aber hohe Renditen abwerfen können, wie zum Beispiel Öl und Gas.

Weiterhin wird die Messbarkeit und Vergleichbarkeit von ESG-Kriterien kritisiert. Aufgrund fehlender einheitlicher Standards ist es für Investoren oft schwierig zu beurteilen, welche Unternehmen tatsächlich nachhaltig agieren und welche lediglich ein Greenwashing betreiben. Dies führt zu Verwirrung und Skepsis auf Investorenseite.

Auch die höheren Gebühren der ESG-Fonds stellen eine Hürde dar. Die intensive Recherche und Analyse, die erforderlich ist, um Unternehmen hinsichtlich ihrer ESG-Leistung zu bewerten, resultiert oft in höheren Kosten für die Anleger. Gleichzeitig bleibt die Frage offen, ob diese zusätzlichen Kosten durch die erzielten Renditen gerechtfertigt werden können.

In Summe zeigen diese Herausforderungen, dass der ESG-Ansatz an der Börse noch mit deutlichen Kinderkrankheiten zu kämpfen hat. Während das Potential unbestritten ist, bedarf es weiterer Entwicklungen und Standards, um diese Art des Investierens für eine breitere Anlegerschaft attraktiver und erfolgreicher zu machen.

3. Kritik an ESG-Fonds: Fehlende klare Definition und Komplexität der Strategien

Ein Hauptkritikpunkt an ESG-Fonds ist die fehlende klare Definition dessen, was ESG-Kriterien konkret umfassen. Diese Uneinigkeit über die exakte Bedeutung von Environmental, Social und Governance führt dazu, dass Fonds unter dem ESG-Label sehr unterschiedlich investieren können. Für Anleger bedeutet dies Unsicherheit darüber, ob ihre Investition tatsächlich ihren persönlichen Nachhaltigkeitskriterien entspricht.

Hinzu kommt, dass die Strategien hinter ESG-Investitionen oft als zu komplex wahrgenommen werden. Die Bewertung, inwieweit ein Unternehmen den ESG-Kriterien gerecht wird, erfordert detaillierte Analysen und Einblicke in die Geschäftspraktiken. Diese Komplexität erschwert es privaten Anlegern, fundierte Entscheidungen zu treffen. Es entsteht die Befürchtung, dass ohne das nötige Fachwissen das Risiko steigt, in Unternehmen zu investieren, die lediglich ein Greenwashing betreiben, also eine nachhaltige Fassade aufbauen, die ihre tatsächlichen Praktiken nicht widerspiegelt.

Eine zusätzliche Herausforderung ist die Frage nach der Messbarkeit von ESG-Leistungen. Trotz des Bestrebens, standardisierte Metriken zu etablieren, bleibt die Beurteilung, inwiefern ein Unternehmen positiv zur Lösung globaler Herausforderungen beiträgt, subjektiv und variabel. Dies untergräbt das Vertrauen in ESG-Fonds und stellt ihre Langlebigkeit und Wirksamkeit in Frage.

Zusammenfassend lässt sich sagen, dass die Kritik an ESG-Fonds hauptsächlich aus der Unsicherheit über deren konkrete Umsetzung und der Komplexität der zugrundeliegenden Strategien resultiert. Für die Zukunft des ESG-Investierens ist es daher essenziell, Klärung zu schaffen und die Zugänglichkeit für ein breiteres Anlegerpublikum zu verbessern.

4. Regulatorische Unsicherheit: Auswirkungen auf Kleinanleger und Unternehmen

Die Diskussion um Anti-ESG-Investitionen ist nicht nur eine Frage der Marktpräferenz oder ethischer Überlegungen. Sie birgt auch eine tiefe regulatorische Unsicherheit, die sowohl Kleinanleger als auch Unternehmen betrifft. Der dynamische Wandel in der Bewertung nachhaltiger Investitionen und die damit verbundene gesetzliche Anpassung schaffen eine Landschaft, die schwer zu navigieren ist.

Für Kleinanleger stellt sich oft die Herausforderung, zwischen finanzieller Performance und persönlichen Wertvorstellungen zu wählen, während gleichzeitig die regulatorischen Rahmenbedingungen im Fluss sind. Diese Unsicherheit kann dazu führen, dass Investitionsentscheidungen erschwert werden, insbesondere wenn man versucht, potenziellen regulatorischen Änderungen vorauszusein. Unternehmen auf der anderen Seite sehen sich mit der Schwierigkeit konfrontiert, dass eine Anpassung an zunehmend strengere ESG-Standards mit erheblichen Kosten verbunden sein kann, deren langfristiger Nutzen ungewiss ist.

Diese Unsicherheiten erzeugen ein komplexes Umfeld, in dem die Vor- und Nachteile jeder Investitionsentscheidung sorgfältig abgewogen werden müssen. Dabei ist es wichtig, dass sowohl Anleger als auch Firmen sich kontinuierlich über die neuesten Entwicklungen und potenziellen regulatorischen Anpassungen informieren, um strategisch nachhaltige Entscheidungen treffen zu können. Das Verständnis, dass nachhaltige Investitionen mehr sind als ein kurzfristiger Trend, sondern eine langfristige Verschiebung in der Wirtschaftsweise darstellen, wird entscheidend sein.

Das Spannungsfeld zwischen Anti-ESG-Bewegung und nachhaltigem Investieren bleibt somit ein zentrales Thema auf der Agenda von Kleinanlegern und Unternehmen, die versuchen, den richtigen Weg in einer sich ständig verändernden Investmentlandschaft zu finden.

5. Gesellschaftliche Verantwortung: Druck auf Unternehmen nimmt zu

Während die Anti-ESG-Bewegung vor allem die Effektivität und die finanziellen Auswirkungen nachhaltiger Investitionen hinterfragt, stellt sich gleichzeitig ein gegenläufiger Trend heraus, der die Notwendigkeit von gesellschaftlicher Verantwortung in den Vordergrund rückt. Unternehmen weltweit sehen sich mit einem zunehmenden Druck konfrontiert, ihre Geschäftsmodelle und -praktiken an den wachsenden Forderungen nach sozialer Gerechtigkeit, Umweltschutz und guter Unternehmensführung auszurichten.

Dieser Druck kommt nicht nur von Investoren, die ESG-Kriterien in ihre Anlageentscheidungen einfließen lassen, sondern ebenso von Konsumenten, die verstärkt Produkte und Dienstleistungen bevorzugen, die nachweislich positive Auswirkungen auf die Gesellschaft und die Umwelt haben. Zudem spielen Mitarbeiter eine wichtige Rolle, indem sie von ihren Arbeitgebern fordern, ethische Standards und Nachhaltigkeitsprinzipien nicht nur auf dem Papier zu verankern, sondern aktiv im Unternehmensalltag zu leben.

Die Bewegung hin zu mehr transparenz und Verantwortung ist allerdings nicht ohne Herausforderungen. Kritiker der Anti-ESG-Bewegung argumentieren, dass die Anforderungen an Unternehmen teilweise schwer messbar und in ihrer Umsetzung komplex sind. Dennoch lässt sich nicht leugnen, dass die Forderung nach einer stärkeren Berücksichtigung gesellschaftlicher Belange in der Wirtschaft einen Kernpunkt in der Debatte um zukunftsfähige Geschäftsmodelle darstellt.

Unternehmen, die sich diesen Forderungen stellen und in ihre Unternehmenskultur integrieren, könnten nicht nur einen Wettbewerbsvorteil erlangen, sondern auch aktiv zur Lösung globaler Herausforderungen beitragen. Es wird immer deutlicher, dass in einer zunehmend vernetzten Welt die Übernahme gesellschaftlicher Verantwortung als Teil des Geschäftserfolgs verstanden werden muss.

6. Fazit: Anti-ESG-Bewegung und ihre Auswirkungen auf Finanzwelt

Die Anti-ESG-Bewegung markiert einen interessanten Wendepunkt in der Diskussion um nachhaltige Investitionen. Sie wirft grundlegende Fragen auf bezüglich der Rolle von Finanzmärkten in der Gesellschaft und wie weit ethische Überlegungen in Investmententscheidungen einfließen sollten. Während Befürworter von ESG-Investitionen auf die langfristigen Vorteile für Umwelt, Gesellschaft und sogar Finanzperformance hinweisen, betonen Kritiker die Grenzen und Herausforderungen, die mit ESG-Kriterien einhergehen können.

Interessanterweise führt diese Debatte zu einer breiteren Diskussion über die Verantwortung des Kapitals gegenüber der Gesellschaft und der Umwelt. Dabei steht die Transparenz der Unternehmensführung im Mittelpunkt, ein Aspekt, der sowohl für traditionelle als auch für ESG-Fokusinvestitionen relevant ist. Die Entwicklung von Anti-ESG-Produkten zeigt, dass der Markt unterschiedliche Meinungen und Ansätze zur Rolle von Investitionen in Bezug auf gesellschaftliche Ziele zulässt. Dies könnte auf lange Sicht zu einer diversifizierteren und möglicherweise widerstandsfähigeren Investitionslandschaft führen.

Die Herausforderung für Anleger und Unternehmen liegt nun darin, einen Weg zu finden, der nicht nur finanziell sinnvoll ist, sondern auch ethischen und gesellschaftlichen Ansprüchen gerecht wird. Es zeigt sich, dass Investitionen eine starke Wirkung auf die Welt haben können, und es liegt in der Hand der Anleger, zu entscheiden, welche Zukunft sie mit ihrem Kapital unterstützen möchten.

Insgesamt verdeutlicht die Anti-ESG-Bewegung die Notwendigkeit, das aktuelle Wirtschaftssystem kritisch zu hinterfragen und zu überlegen, inwieweit Anlagestrategien beitragen können, gesellschaftliche und ökologische Herausforderungen anzugehen. Die Debatte zwischen ESG und Anti-ESG könnte somit den Anstoß für eine tiefergehende Reflexion über Werte und Ziele im Finanzsektor bieten.

Unser Tipp: Bei Scalable Capital kannst Du rund 2000 ETFs von iShares, Lyxor, Xtrackers, WisdomTree und Amundi von 7:30 bis 23 Uhr für nur 0,99 € handeln und dauerhaft kostenlos besparen. Monatliche Sparraten schon ab 1 €.

Mehr zum Thema:

NachhaltigkeitesgkritikUmwelt