MSCI World Information Technology vs. Nasdaq 100: Welcher ist besser?

Der MSCI World Information Technology Index und der Nasdaq 100 Index sind zwei beliebte Anlageoptionen für Investoren, die sich auf den Technologiesektor konzentrieren möchten. Hier sind die wichtigsten Unterschiede, Vor- und Nachteile sowie Informationen zu den Kosten:

Zusammensetzung und Fokus

MSCI World Information Technology:

- Konzentriert sich ausschließlich auf den Technologiesektor

- Enthält Unternehmen aus 23 Industrieländern weltweit

- Starker Fokus auf wenige Top-Unternehmen (z.B. Apple, Microsoft, Nvidia)

- Breiter gefächert, enthält auch Unternehmen außerhalb des Technologiesektors

- Fokussiert auf die 100 größten nicht-finanziellen Unternehmen an der Nasdaq-Börse

- Beinhaltet neben Tech-Giganten auch Unternehmen aus anderen Branchen wie Gesundheit und Konsumgüter

Vor- und Nachteile

MSCI World Information Technology

Vorteile:

- Reine Technologie-Exposition

- Globale Abdeckung des Technologiesektors

Nachteile:

- Höhere Konzentration auf wenige Unternehmen

- Potenziell höheres Risiko aufgrund der Sektorkonzentration

Nasdaq 100

Vorteile:

- Breitere Diversifikation über verschiedene Sektoren

- Enthält viele innovative und wachstumsstarke Unternehmen

Nachteile:

- Starker Fokus auf US-Unternehmen

- Immer noch relativ hohe Konzentration auf den Technologiesektor

Welche Unternehmen sind in den MSCI World und Nasdaq 100 ETFs enthalten

MSCI World Information Technology ETF

Dieser ETF konzentriert sich ausschließlich auf Unternehmen aus dem Technologiesektor in 23 Industrieländern weltweit. Zu den Top-Unternehmen gehören:

- Apple

- Microsoft

- NVIDIA

Der Index hat einen starken Fokus auf wenige große Technologieunternehmen.

Nasdaq 100 ETF

Dieser ETF bildet die 100 größten nicht-finanziellen Unternehmen ab, die an der Nasdaq-Börse gelistet sind. Er enthält:

- Technologieunternehmen wie Microsoft, Apple, NVIDIA, Amazon

- Aber auch Unternehmen aus anderen Sektoren wie Gesundheit (z.B. Amgen) und Konsumgüter

Einige der größten Positionen sind:

- Microsoft

- Apple

- NVIDIA

- Amazon

- Meta Platforms (Facebook)

- Tesla

- Alphabet (Google)

- Broadcom

- Adobe

- Costco

Hauptunterschiede

Sektoraler Fokus:

- MSCI World IT: Ausschließlich Technologieunternehmen

- Nasdaq 100: Breiter gefächert, aber immer noch technologielastig

Geografische Abdeckung:

- MSCI World IT: Global (23 Industrieländer)

- Nasdaq 100: Hauptsächlich US-Unternehmen

Anzahl der Unternehmen:

- MSCI World IT: Variabel, aber fokussiert auf große Technologieunternehmen

- Nasdaq 100: Genau 100 Unternehmen

Diversifikation:

- MSCI World IT: Geringere Diversifikation, da nur ein Sektor

- Nasdaq 100: Etwas breiter diversifiziert, aber immer noch technologielastig

Beide Indizes haben eine relativ hohe Konzentration auf große Technologieunternehmen, wobei der Nasdaq 100 eine etwas breitere Abdeckung bietet, während der MSCI World IT einen reineren Fokus auf den globalen Technologiesektor hat.

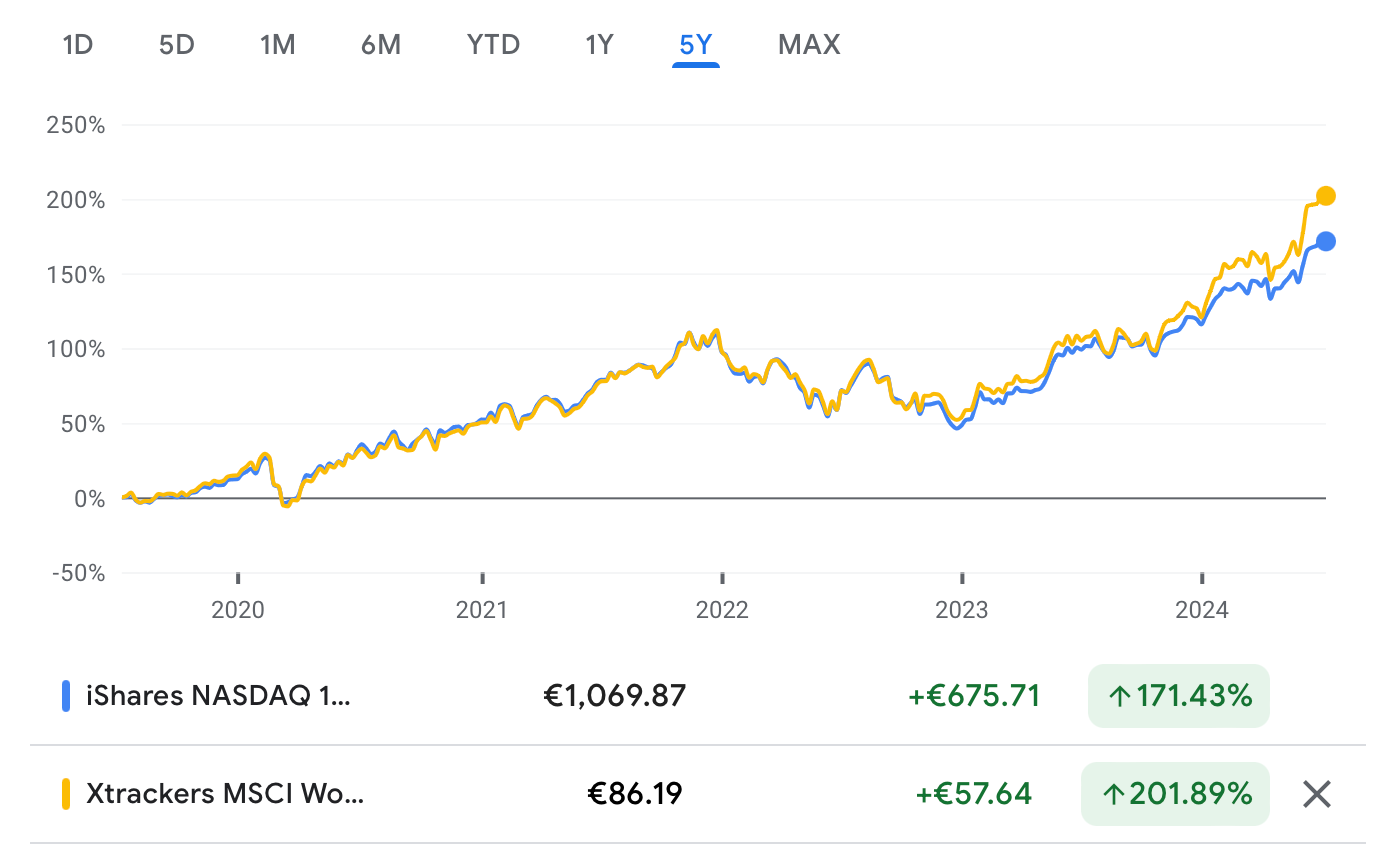

Performance und Risiko

Historisch gesehen hat der Nasdaq 100 eine beeindruckende Performance gezeigt. Ein Beispiel aus einer Analyse zeigt, dass eine monatliche Investition von 100 Euro seit 1985 im Nasdaq 100 zu einem Endwert von 1,3 Millionen Euro geführt hätte, verglichen mit 291.000 Euro im MSCI World. Allerdings geht diese höhere Rendite mit einem höheren Risiko einher:

- Der Nasdaq 100 hatte historisch einen maximalen Verlust von 83%

- Der MSCI World verzeichnete einen maximalen Verlust von 57%

Ein Nasdaq 100 ETF von iShares (DE000A0F5UF5) stellvertretend im Vergleich mit dem Xtrackers MSCI World Information Technology UCITS ETF (IE00BM67HT60). Seit 2024 zeigt sich der Information Technology ETF erstmals stärker als der große Bruder Nasdaq 100. Ursache hierfür sind die Unterschiedlichen Gewichtungen der Aktien.

Kosten für ETFs in Deutschland

Die Kosten für ETFs, die diese Indizes abbilden, variieren je nach Anbieter. Hier einige Beispiele:MSCI World Information Technology ETFs:

Nasdaq 100 ETFs:

- iShares Nasdaq 100 UCITS ETF (DE): TER von 0,31% p.a.

- Invesco QQQ Nasdaq 100 ETF: TER zwischen 0,14% und 0,31% p.a.

Häufigkeit der Index-Anpassungen

Nasdaq 100

Die Gewichtung der Unternehmen im Nasdaq 100 ETF wird regelmäßig angepasst, um sicherzustellen, dass der Index die aktuellen Marktbedingungen und Unternehmensgrößen korrekt widerspiegelt.

Quartalsweise Anpassung:

Der Nasdaq 100 Index wird viermal im Jahr neu gewichtet: im März, Juni, September und Dezember. Diese quartalsweisen Anpassungen berücksichtigen Änderungen in der Anzahl der ausstehenden Aktien der Unternehmen (TSO - Total Shares Outstanding).

Jährliche Neukonstituierung:

Zusätzlich zu den quartalsweisen Anpassungen erfolgt eine umfassende jährliche Neukonstituierung im Dezember. Bei dieser Gelegenheit werden Unternehmen hinzugefügt oder entfernt, um sicherzustellen, dass der Index weiterhin die 100 größten nicht-finanziellen Unternehmen an der Nasdaq-Börse repräsentiert.

Gründe für die Anpassungen

- Marktkapitalisierung: Änderungen in der Marktkapitalisierung der Unternehmen, die durch Kursbewegungen oder Aktienrückkäufe beeinflusst werden, erfordern eine Anpassung der Gewichtungen.

- Aktienanzahl: Veränderungen in der Anzahl der ausstehenden Aktien eines Unternehmens, wie sie durch Aktienrückkäufe oder -emissionen verursacht werden, werden bei den quartalsweisen Anpassungen berücksichtigt.

- Diversifikation: Um eine Überkonzentration zu vermeiden, wird der Index regelmäßig angepasst, um sicherzustellen, dass kein einzelnes Unternehmen eine übermäßige Gewichtung erhält.

MSCI Information Technology

Quartalsweise Anpassung: Der MSCI World Information Technology Index wird viermal im Jahr neu gewichtet: im März, Juni, September und Dezember. Diese quartalsweisen Anpassungen berücksichtigen Änderungen in der Anzahl der ausstehenden Aktien der Unternehmen (TSO - Total Shares Outstanding).

Jährliche Neukonstituierung: Zusätzlich zu den quartalsweisen Anpassungen erfolgt eine umfassende jährliche Neukonstituierung im Dezember. Bei dieser Gelegenheit werden Unternehmen hinzugefügt oder entfernt, um sicherzustellen, dass der Index weiterhin die größten Technologieunternehmen in den entwickelten Märkten repräsentiert.

Laufende Überprüfung: MSCI überprüft die Indexmethodik kontinuierlich und kann bei Bedarf außerplanmäßige Anpassungen vornehmen, beispielsweise aufgrund von Marktentwicklungen, Unternehmensereignissen oder Änderungen in der Datengrundlage.

Tägliche Gewichtungsänderungen: Obwohl die formelle Neugewichtung quartalsweise erfolgt, können sich die Gewichtungen der Unternehmen im Index täglich aufgrund von Marktbewegungen ändern, da der Index die Marktkapitalisierung der enthaltenen Unternehmen widerspiegelt.

Diese regelmäßigen Anpassungen stellen sicher, dass der MSCI World Information Technology Index aktuell und repräsentativ für den globalen Technologiesektor bleibt. Sie berücksichtigen Veränderungen in der Marktkapitalisierung der Unternehmen, Unternehmensaktionen und andere relevante Faktoren, um die Genauigkeit und Relevanz des Index zu gewährleisten.

Fazit

Die Wahl zwischen einem MSCI World Information Technology ETF und einem Nasdaq 100 ETF hängt von Ihren individuellen Anlagezielen und Ihrer Risikobereitschaft ab. Der MSCI World Information Technology bietet eine fokussiertere Exposition zum globalen Technologiesektor, während der Nasdaq 100 eine breitere Abdeckung von wachstumsstarken US-Unternehmen bietet, die über den reinen Technologiesektor hinausgeht.Bedenken Sie, dass beide Indizes eine relativ hohe Konzentration auf wenige große Unternehmen aufweisen und stark von der Performance des US-Marktes abhängig sind. Für eine ausgewogenere Anlagestrategie könnte es sinnvoll sein, diese spezialisierten ETFs mit breiter diversifizierten Indizes wie dem MSCI World oder MSCI All Country World zu kombinieren.

Unser Tipp: Bei Scalable Capital kannst Du rund 2000 ETFs von iShares, Lyxor, Xtrackers, WisdomTree und Amundi von 7:30 bis 23 Uhr für nur 0,99 € handeln und dauerhaft kostenlos besparen. Monatliche Sparraten schon ab 1 €.

Mehr zum Thema:

technologienasdaq 100indexusa