Hebel ETF: Wie funktionieren leveraged ETFs?

Hebel-ETFsETFhebelleveraged etf

Die Historie zeigt, dass sich die weltweiten Aktienmärkte über Jahrzehnte stets positiv entwickeln - selbst wenn es den einen oder anderen kleinen und manchmal auch großen Einbruch gibt. Da ist es verlockend das eigene Kapital zu hebeln. Du solltest aber zuerst wissen, wie Hebel ETFs funktionieren!

Zunächst der Anfang: Was bedeutet "Hebel" überhaupt?

Im deutschsprachigen Raum werden solche Produkte als "Hebel-ETFs" bezeichnet, noch geläufiger ist die englische Bezeichnung als "leveraged ETF". Gemeint ist damit, dass das Produkt (in diesem Fall der ETF) einen eingebauten Hebel besitzt. Dadurch ergibt sich bereits ein erster deutlicher Unterschied gegenüber den meisten Fonds, denn wenn ein Index gehebelt werden soll, werden zwangsläufig auch Derivate genutzt. Deshalb halten solche ETFs nicht einfach "nur" die jeweiligen Aktienpapiere, sondern rekonstruieren die Indexentwicklung über Derivate. Deshalb wirst du bei solchen ETFs auch immer eine synthetische, statt eine physisch replizierende Abbildung vorfinden.

Der "Hebel" bezeichnet nun den Faktor, um welchen das Kapital, getreu der Bezeichnung, "gehebelt" wird. Handelt es sich beispielsweise um einen 2x NASDAQ ETF und du investierst darin 5.000 Euro, dann hast du durch den zweifachen Hebel effektiv 10.000 Euro investiert. Kursbewegungen werden also zu 200 % an dich weitergegeben. Verliert der NASDAQ an einem Tag 5 %, verlierst du mit dem Hebel-ETF 10 %. Gewinnt er hingegen 4 %, dann fährst du eine Rendite von 8 % ein. Selbstverständlich gibt es auch noch einige ETFs, die stärker geleveraged sind. Normalerweise ist die Höchstgrenze für ETFs aber der Faktor 3 - zumindest zum aktuellen Zeitpunkt.

Wie entsteht die Hebelwirkung?

Eben haben wir schon erklärt, dass solche ETFs keine "einfachen" Aktien halten, sondern stattdessen Derivate mit eingebautem Hebel nutzen und damit den Index beziehungsweise dessen Entwicklung nachbauen.

Merke dir in diesem Zusammenhang:

Hebelwirkung = Verhältnis des Kurs-/Preiswertes vom Basiswert und dem darin gekoppelten Hebelzertifikat sowie dem Bezugsverhältnis.

Selbstverständlich hält der ETF-Emittent, wenn er beispielsweise einen breitgestreuten Index wie den S&P 500 als Hebel-ETF auflegt, nicht für jedes einzelne Unternehmen verschiedene Derivate mit entsprechendem Hebel. Normalerweise baut dieser das Produkt so zusammen, dass die Kursentwicklung des Index reflektiert wird, auch wenn nicht jedes einzelne Unternehmen im Index separat mit einem eigenen Zertifikat vertreten ist.

Die enthaltenen Derivate werden täglich aktualisiert. Das ist vor allem bei einer Abwärtsbewegung an den Märkten wichtig zu wissen, denn dadurch sind nach Verlusten prozentual höhere Renditen notwendig, um wieder auf den Ausgangswert zu kommen.

Kein Depot?

Heute im Scalable Broker starten und gratis ETF oder Aktie sichern.

Einfach und schnell in Aktien, ETFs und Crypto investieren.

(Werbung. Es gelten die Teilnahmebedingungen auf der Scalable Webseite)

Jetzt Gratis-ETF sichernVorteile von leveraged ETFs für Anleger:

- sie erhalten ein größeres "Exposure", können also effektiv mehr Kapital am Markt arbeiten lassen, als eigentlich zur Verfügung steht

- in positiven Marktzeiten erzielen sie eine größere Rendite als mit einem einfachen ETF ohne Hebel

- solche ETFs eignen sich auch zum kurzfristigen Halten, von professionellen Anlegern werden sie daher manchmal eingesetzt, um beispielsweise auf technische Reaktionen zu spekulieren

- Buy-and-Hold-Strategien lassen sich, mit Einschränkungen, ebenfalls über Hebel-ETFs realisieren

- Zinseszinseffekt wird maximiert

Nachteile von Hebel-ETFs:

- der Zinseszinseffekt gilt nicht nur bei steigenden Kursen, sondern auch bei fallenden Kursen, dann ist er nachteilig für dich

- es besteht ein generell höheres Emittentenrisiko

- es erfolgt keine exakte 1:1-Abbildung des Index, weitgehend wird dieser aber ordentlich nachgebaut

- die enthaltenen Werte sind auf Emittentenseite nicht physisch vorhanden, also als Aktien, sondern nur die Derivate

- normalerweise gibt es keine ausschüttenden Varianten dieser ETFs

- sie haben eine höhere Kostenquote (TER) als die herkömmlichen ETFs

Nachfolgend soll auf einige der Vor- und Nachteile spezifischer eingegangen werden. Diese zu verstehen sollte aus Anlegersicht eine Grundvoraussetzung sein, bevor überhaupt über den Kauf eines leveraged ETF nachgedacht wird. Viele Anleger sehen primär die verlockende doppelte oder dreifache Rendite, sind sich der spezifischen Risiken solcher Produkte aber gar nicht bewusst. Außerdem fällt es vor allem unerfahrenen Anlegern meist schwer solche ETFs sinnvoll in das eigene Portfolio zu integrieren - deshalb folgst am Ende dieses Artikels noch eine beispielhafte Portfolio-Empfehlung.

Warum bilden gehebelte ETFs den Index nicht 1:1 nach?

Durch die täglichen Kursschwankungen verändert sich auch der effektive Hebel der einzelnen Derivate. Aus diesem Grund muss der Emittent diese täglich neu anpassen, um den beworbenen Hebel tatsächlich langfristig zu halten. Deshalb werden tagtäglich verschiedene Optionen und Derivate hinzu- oder wieder verkauft. Aus diesem Grund erfolgt weder eine Abbildung des Index im 1:1-Verhältnis noch eine exakte Abbildung der einzelnen Kursentwicklungen. Das kann sowohl zum Vor- als auch zum Nachteil avancieren. Langfristig sollten die dadurch entstandenen Differenzen aber im niedrigen einstelligen Prozentbereich bleiben.

Höhere Kostenquote berücksichtigen

Während es klassische breitgestreute ETFs mit einer geringen TER gibt, normalerweise zwischen etwa 0,08 % und 0,25 %, ist die TER bei gehebelten Produkten weitaus höher. Das liegt auch daran, dass diese dem Emittenten mehr Arbeit verursachen, zudem kosten natürlich auch die genutzten Optionen Geld. Aktuell kommen die meisten gehebelten ETFs auf eine Kostenquote von rund 0,30 bis 1,20 %.

Negatives Zinseszinseffekt-Risiko

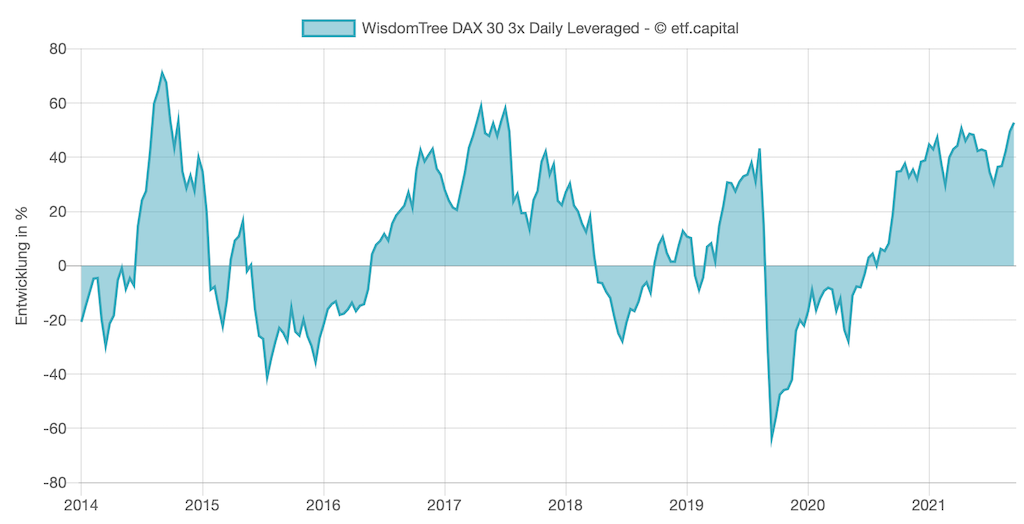

So wie du bei positiven Entwicklungen vom doppelten Zinseszinseffekt profitierst, leidet dein Portfolio bei negativen Entwicklungen aber auch doppelt darunter. Selbst eine hohe Volatilität kann aufgrund der Derivate-Rollovers negative Renditen erzielen, die dann wiederum über den Zinseszinseffekt weiter ansteigen. Ist ein leveraged ETF also erst einmal kräftig in den roten Zahlen, wird es um ein Vielfaches schwieriger für dich wieder auf den Einstandskurs zu kommen - zumindest wenn du nicht weiter zukaufst.

Tipp: Während bei herkömmlichen ETFs Buy and Hold meist die beste Strategie darstellt, zumindest historisch und statistisch gesprochen, kann es bei gehebelten ETFs durchaus Sinn machen mit einem Stop-Loss zu arbeiten. Dann musst du aber wiederum, vor allem bei einer kleinen Positionsgröße, die Orderkosten von deinem Broker berücksichtigen. Bei klassischen Brokern fallen normalerweise mindestens rund 10 Euro Ordergebühren an, was bei kleinen Positionen und bei häufigem Rebalancing kaum durch die Rendite ausgeglichen werden kann.

Beispiele für gehebelte ETFs

Nicht zuletzt aufgrund des zehnjährigen Bullenmarktes seit der Finanzkrise sind leveraged ETFs sehr beliebte Produkte geworden - vor allem bei jungen und risikofreudigen Anlegern. Eine entsprechend hohe Risikotoleranz solltest du zwangsläufig für solche Produkte mitbringen. Aktuell werden vor allem die großen US-amerikanischen Indizes mit solchen leveraged ETFs ausgestattet.

Beispiele hierfür gibt es genügend:

Erfahrene Anleger können das Risikoprofil schon anhand der ETF-Bezeichnungen erkennen. Selbstverständlich ist der sowieso schon sehr volatile NASDAQ mit 3-fachem Hebel die risikoreichste Lösung, unter der Aufstellung wären der S&P 500 ETF sowie der USA ETF mit jeweils 2-fachem Hebel die Lösung mit dem vergleichsweise geringsten Risiko.

Aufgrund der Pfadabhängigkeit und dem potentiellen negativen Zinseszinseffekt ist der NASDAQ-ETF mit dreifachem Hebel generell keine gute Lösung für eine Buy-and-Hold-Strategie. Diesen solltest du stets nur kurzfristig und auch nur mit entsprechenden Stop-Loss-Marken verwenden, denn an schlechten Tagen wird dein Kapital zwangsläufig stark erodieren, was auch Gegenbewegungen nicht unmittelbar ausgleichen würden.

Portfolio-Beispiel: HFEA-Strategie

Abseits der Lösung als kurzfristige Beimischung gibt es in der Welt der Kapitalmärkte eine relativ bekannte Portfoliostrategie, die sich gehebelte ETFs zu Nutze macht: die HFEA-Strategie. Diese stammt ursprünglich aus dem US-amerikanischen Raum, in Deutschland lässt sie sich aber zumindest ansatzweise mit den für uns verfügbaren ETF-Produkten nachbauen. Es gilt also Alternativen für die amerikanischen $TQQQ und $TMF zu finden.

Bei der HFEA-Strategie werden gehebelte langlaufende Anleihen-ETFs mit gehebelten Aktien-ETFs kombiniert, zum Beispiel so:

Die Verteilung lässt sich entsprechend dem eigenen Risikoprofil anpassen. Beliebt sind die Verhältnisse 40/60 und 28/72 - jeweils mit dem Aktien-ETF als größeren Teil.

Die Idee dahinter: Anleihen und Aktien bewegen sich historisch gegenteilig. Indem beide gehebelt vorhanden sind, können die Ursprungsverhältnisse (40/60 oder 28/72) wiederhergestellt werden, indem du das zuletzt besser gelaufene Produkt jeden Monat oder jedes Quartal verkaufst und weitere Anteile vom schlechter gelaufenen Produkt kaufst. Die Strategie ist also zwangsläufig mit Aufwand und auch Ordergebühren verbunden, was Anleger mit kleinen Portfolios oder kleinen Positionsgrößen berücksichtigen müssen.

Backtests ergaben für die HFEA-Strategie eine Überrendite - was aber nicht unbedingt so bleiben muss. Vor allem die aktuell steigenden Leitzinsen und damit verbundenen Kursverluste der Anleihen sorgten zuletzt für eine Entwicklung zwischen Bonds und Aktien in Kongruenz.

Für wen sich gehebelte ETFs eignen

Leveraged ETFs werden typischerweise von Händlern verwendet, die auf einen Index spekulieren oder das kurzfristige Momentum des Index nutzen möchten. Aufgrund der risikoreichen und kostenintensiven Struktur von Leveraged ETFs werden sie nur selten als langfristige Anlage eingesetzt. In vielen Fällen halten Händler Positionen in gehebelten ETFs nur wenige Tage oder noch kürzer. Viele Leveraged ETFs weisen Kostenquoten (TER) von 1%oder mehr auf.

Es ist wichtig zu beachten, dass viele gehebelte ETFs täglich zurücksetzt werden. Diese Eigenschaft macht viele von ihnen als langfristige Beteiligungen in einem Anlageportfolio zu nichte. Sie werden eher von kurzfristigen Händlern verwendet, die sie innerhalb weniger Minuten oder Stunden mit schützenden Stop-Loss-Orders kaufen und verkaufen.

Im Allgemeinen erzielen Leveraged ETFs in Phasen geringer Volatilität, in denen sich der zugrunde liegende Benchmark langsam und kontinuierlich in die gewünschte Richtung bewegt, überdurchschnittliche Renditen.

Fazit: Nur für erfahrene und risikobewusste Anleger

Wie andere ETFs sind auch Leveraged ETFs Wertpapiere, die an einer Börse gehandelt werden und im Intraday-Handel gekauft und verkauft werden können. Im Gegensatz zu ihren traditionellen Vettern investieren Leveraged ETFs oder auch gehebelte ETFs jedoch in der Regel in ein oder mehrere Derivate anstatt in Aktien. Das führt dazu, dass ihre Preise exponentiell steigen oder fallen als der zugrunde liegende Benchmark, gegen den sie handeln. Ein gehebelter ETF der z. B. den S&P 500 Index abbildet, würde beispielsweise doppelt so stark steigen und fallen wie der Index selbst. Steigt der Index an einem Tag um 2 %, so würde dieser passive Indexfonds um 4 % an Wert zulegen.

Diese Fonds können zu unterschiedlichen Hebelraten eingesetzt werden. Einige bewegen sich doppelt so stark wie der zugrunde liegende Markt oder Index und andere drei- oder viermal wie der Benchmark.

Gehebelte ETFs sind auf keinen Fall ein Einsteigerprodukt und sogar für viele erfahrene Anleger nicht unbedingt geeignet. Volatilität und schlechte Marktphasen führen zu erheblichen Verlusten, die aufgrund der Optionsstruktur mitunter Jahre brauchen, um wieder eingeholt zu werden. Wer diese Strategie, ob als HFEA oder nur mit leveraged ETFs für Aktien, fahren möchte, sollte also Nachschusskapital bereithalten oder aktiv mit Stop-Losses handeln.

Unser Tipp: Bei Scalable Capital kannst Du rund 2000 ETFs von iShares, Lyxor, Xtrackers, WisdomTree und Amundi von 7:30 bis 23 Uhr für nur 0,99 € handeln und dauerhaft kostenlos besparen. Monatliche Sparraten schon ab 1 €.

Mehr zum Thema:

Hebel-ETFsETFhebelleveraged etf