Gold kaufen: Welcher ETF eignet sich?

Gold gibt es nicht nur in physischer Form, dass du selbst in Bankschließfächern oder notdürftig unter dem Bett lagerst, sondern auch in verbriefter Form, wo es schließlich im Depot landet. In Deutschland ist die Auswahl zwar eingeschränkt, Möglichkeiten für eine Goldinvestition gibt es aber allemal.

Zum Anfang: Sondersituation in Deutschland und Europa

US-Amerikaner können konkret Gold-ETFs kaufen. Das sind also passive Fonds, die mit physischem Gold besichert sind und dir ermöglichen, an der Wertentwicklung (oder effektiv dem Erhalt der Kaufkraft) teilzuhaben. In Deutschland kannst du aber keine "echten" Gold-ETFs kaufen, da diese aufgrund der geltenden UCITS-Richtlinien (Undertakings for Collective Investments in Transferable Securities) Privatverbrauchern nicht angeboten werden dürfen. Selbiges gilt für andere EU-Staaten.

Gold ETCs günstig kaufen bei Scalable CapitalAlternative Optionen hast du aber natürlich auch hierzulande. Da kommen in erster Linie ETCs in Frage, die sich in der Handhabung nicht maßgeblich von ETFs unterscheiden. Außerdem kannst du natürlich jederzeit "indirekt" Gold kaufen, indem du dich für einen Fonds entscheidest, der verschiedene Goldproduzenten, Miner und andere Unternehmen aus der Branche bündelt. Solche Fonds verstehen sich als effektiver Hebel, denn neben der eigentlichen Goldpreisentwicklung spielt hier eine Rolle, wie sich die Unternehmen wirtschaftlich entwickeln. Ein steigender Goldpreis ist aber auch für diese sehr vorteilhaft, wobei es bei Unternehmensaktien immer ein Risiko der Verwässerung oder des "Mismanagements" gibt.

Das ist ein Risiko, das du bei einer direkten Investition in Gold, also dem Edelmetall, nicht hast. Selbiges ist in dieser Form dann natürlich nicht an Unternehmensgewinne oder -entwicklungen gekoppelt. Die entsprechenden Finanzmarktinstrumente entwickeln sich folglich parallel zum Goldpreis.

Was sind Gold ETCs?

Was genau sind nun eigentlich Gold ETFs?

Die Abkürzung steht für "Exchange Traded Commodities" - also an der Börse gehandelte Rohstoffe. Sie gibt es demnach nicht nur für das wertvollste unter den Edelmetallen, sondern auch für andere Rohstoffe, von Öl, über Holz bis hin zu Silber oder Kupfer. Ein Vorteil der ETCs ist der Umstand, dass sie den Goldpreis ziemlich exakt nachbilden. Anders als bei ETFs, wird hier kein Index nachgebildet, sondern eben die Wertentwicklung des jeweiligen Rohstoffes.

Warum die rechtliche Unterscheidung zwischen ETFs und ETCs?

Die für die EU exklusive Handhabe hat einen bestimmten Grund. In Deutschland gelten ETFs, ebenso wie Aktien, als Sondervermögen. Das bedeutet, sie werden innerhalb der depotführenden Bank separat aufbewahrt und sind stets zu 100 % abgesichert - selbst wenn es bei der Bank zu einer Insolvenz kommt. Bei ETCs ist das nicht der Fall, diese unterliegen rechtlich nicht dem Sondervermögen. Geht eine Bank insolvent, gibt es durchaus ein Risiko, dass das in den ETC investierte Geld zur Insolvenzmasse wird und damit (teilweise) verloren gegangen ist.

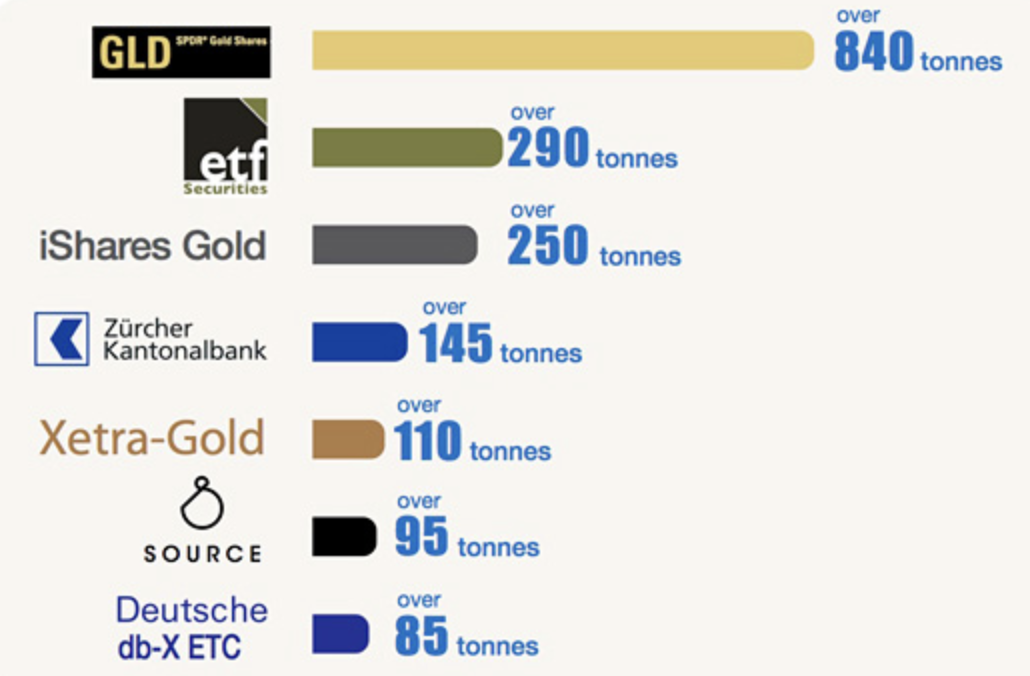

Dieser Umstand führt dazu, dass du bei deiner Auswahl den Emittenten stärker berücksichtigen solltest. ETCs sind Schuldverschreibungen. Der Emittent "verspricht" dir also, dass er dir zum jeweiligen investierten Betrag Gold liefern kann. Im Falle einer Insolvenz des Emittenten hilft dir solch ein Versprechen aber natürlich denkbar wenig. Empfehlenswert ist daher, wenn du in Gold investieren möchtest, das bei großen, vertrauenswürdigen Emittenten zu tun. Glücklicherweise gibt es davon in Deutschland (und der Schweiz) einige.

Ein weiterer Unterschied: Anders als bei den US-amerikanischen Gold ETFs, muss bei einem ETC der Wert nicht komplett durch Gold gedeckt sein. Idealerweise ist er das dennoch, eine Vorschrift dahingehend existiert aber nicht. Mit deiner Schuldverschreibung erwirbst du also nur ein Anrecht, dich mit Gold beliefern zu lassen.

Warum das glänzende Edelmetall für das eigene Depot kaufen?

Gold gilt seit Jahrhunderten schon als Inflationsschutz, wobei es in vorherigen Kulturen und Zivilisationen natürlich nicht unbedingt so begriffen wurde. Mit seiner langen Historie hat es sich aber eine ganz besondere Stellung verdient, die in heutigen Zeiten, denen expansiver Geldpolitik und ausufernder Inflation, umso wichtiger ist. Gold ist als physisches Gut knapp bemessen, es zu gewinnen kostspielig, die Lagerung ebenso. Das alles sind positive Umstände, denn sie erhalten den natürlichen Wert des Goldes.

Üblicherweise kaufen Anleger Gold, wenn sie bei Aktien oder vergleichbaren Risiko-Investitionen aktuell keine guten Chancen sehen. Gold soll typischerweise keine hohe Rendite abwerfen, sondern die Kaufkraft erhalten, idealerweise mit einem kleinen Bonus. Generell ist Gold sicher als ein Anlagegut mit geringerem Risiko, im Vergleich zu Aktien, einzustufen. Das heißt im Umkehrschluss aber nicht, dass der Goldpreis nicht auch fallen kann. Das kann er durchaus. Historisch betrachtet, zeigt der Kurs aber im langfristigen Chart konsequent nach oben.

Die klassische Option in Deutschland: Xetra Gold (ISIN: DE000A0S9GB0)

Dieser ETC wird von der Deutsche Börse Commodities aufgelegt, die unter anderem auch für den Handelsplatz Xetra zuständig ist. Das Gold existiert tatsächlich physisch und wird bei der Clearstream Banking AG gelagert. Theoretisch könntest du dir das physische Gold, dessen Wert du über den ETC kaufst, tatsächlich liefern lassen. Aufgrund der hohen Transport-, Versicherungs- und Sicherheitskosten macht das aber natürlich, wenn überhaupt, nur bei sehr hohen Summen (sechsstellig oder höher) Sinn.

Der große Vorteil: Du hast bei diesem rund 12,5 Milliarden Euro schweren ETC noch nicht einmal eine TER. Deine Rendite wird also durch keine solche Kostenposition reduziert, etwaige Gebühren für den Kauf und Verkauf bei deinem Broker musst du aber bedenken. Ein weiterer Vorteil solcher physisch gestützten ETCs ist der Umstand, dass du sie nach einem Jahr Haltedauer steuerfrei verkaufen kannst. Die Kapitalertragssteuer von rund 26 % fällt da also nach einem Jahr oder länger nicht an.

Achtung: Diese steuerliche Behandlung kann sich natürlich fortlaufend ändern. Erst 2020 ging das Gerücht um, bereits 2021 sollten solche ETCs wieder regulär besteuert werden. Dazu kam es zwar nicht, aber ein Risiko bleibt natürlich immer. Wobei unwahrscheinlich ist, dass eine neue Gesetzesvorgabe dann für schon getätigte Käufe gelten würde.

Es gibt übrigens noch einige andere physisch gedeckte ETCs, zum Beispiel von Invesco, Xtrackers oder WisdomTree. Sie jetzt hier aufzulisten, ist aber wenig sinnvoll. Sie alle erheben eine TER, die du bei dem Xetra-ETC nicht hast, außerdem ist dieser ETC liquider als alle anderen. Wenn du in Deutschland wohnst und in das begehrte Edelmetall investieren möchtest, ist der Xetra-ETC die mit Abstand beste Option dafür.

Abgrenzung gegenüber Futures-Kontrakten

Du könntest auch in Futures oder Fondsprodukte investieren, die Future-Kontrakte zur Abbildung des Goldpreises nutzen. Auch das macht aber nur wenig Sinn. Bei den Rollovers der Futures entstehen dir nur unnötig Kosten, außerdem ist das Edelmetall da nicht physisch besichert. Erneut ist der klassische Xetra-ETC in jeder Hinsicht die effizientere, sicherere und liquidere Option.

Unternehmen aus dem Sektor: iShares Gold Producers UCITS ETF (ISIN: IE00B6R52036)

Das ist eine ganz andere Möglichkeit, denn hier erwirbst du nicht direkt das Edelmetall, sondern nur Anteile an Unternehmen, die damit ihr Geld verdienen. Die darin enthaltenen Unternehmen explorieren neue Goldvorkommen, fördern es selbst oder bieten verwandte Produkte an, beispielsweise um Miner finanziell abzusichern.

Wie bereits eingangs dargelegt, hast du damit zunächst ein weiteres Risiko, denn solche Unternehmen können wirtschaftlich schlecht laufen, selbst wenn der Goldkurs ausgesprochen gut läuft. Da es keine direkten Edelmetall-ETFs innerhalb der EU gibt, wären diese, wenn es unbedingt ein ETF sein soll, aber die nächstbeste Option.

In dem genannten ETF findest du alle großen Namen aus der Branche, von Newmont, über Barrick bis hin Wheaton und Kirkland. Mehr als die Hälfte der Unternehmen ist in Kanada beheimatet, die USA hat die zweitgrößte, Australien die drittgrößte Position. Solche ETFs sind aber ausgesprochen volatil, wie dir bereits ihre Entwicklung in den letzten fünf Jahren zeigt. Da erwirtschaftete der ETF in jedem Jahr, bis auf 2019 und 2020, einen Verlust. Dafür steht beispielsweise in 2019 ein sattes Plus von rund 44 % zu Buche. Ein günstiger Einstieg ist bei solchen Goldminern und -explorierern also alles.

Zu bedenken ist außerdem, dass solche ETFs dann natürlich nicht, wie der Xetra-ETC, kostenfrei sind. Hier fällt eine TER in Höhe von 0,55 % an, mit einer Fondsgröße von rund 1,6 Milliarden Euro ist der ETF zudem nicht ansatzweise so liquide wie der "echte" Gold-ETC.

Fazit: Gold kaufen klappt auch an der Börse

Die unzähligen Regularien aus Deutschland und Brüssel machen Gold kaufen an der Börse nicht unbedingt einfacher. Erneut zeigt sich hier ein Bild, das in der Welt der ETFs schon gang und gäbe ist: Deutsche Anleger haben weitaus weniger Auswahl. Vorteilhaft ist immerhin, dass du mit dem Xetra Gold ETC eine praktische und ausgesprochen kosteneffiziente Lösung zur Hand hast.

Wenn du am Goldpreis partizipieren möchtest, ohne es dir selbst in physischer Form anzuschaffen, ist dieser ETC eine gute Wahl. Gehst du hingegen davon aus, dass beispielsweise die Weltwirtschaft und ihr Geldsystem zusammenbrechen sollten und möchtest Gold haben, um damit in der "Endzeit" zu handeln, hilft dir solch ein verbriefter Wert im Depot nichts - dann sollten es schon physische Münzen und Barren sein.

Unser Tipp: Bei Scalable Capital kannst Du rund 2000 ETFs von iShares, Lyxor, Xtrackers, WisdomTree und Amundi von 7:30 bis 23 Uhr für nur 0,99 € handeln und dauerhaft kostenlos besparen. Monatliche Sparraten schon ab 1 €.