Für die Zukunft: Geld investieren in 2022 mit Aktien & ETFs

Der Jahreswechsel kann auch Anlass zu einer Neuevaluierung sein. Wie jedes Jahr, ist auch 2022 ein gutes Jahr zu investieren: Möglichkeiten gibt es genügend.

Noch einmal einen genauen Blick ins Depot werfen beispielsweise oder aber, sich überhaupt erstmals mit Geldanlage zu beschäftigen.

Wann ist 2022 ein guter Zeitpunkt, um zu investieren?

Diese Frage dürften sich vor allem neue Anleger stellen. Viele erfahrene Anleger, insbesondere solche die eine reine ETF-Strategie mit breitgestreutem Portfolio fahren, wissen um die Krux mit dem Market-Timing. Das beschreibt, wie aus dem Namen gut abzulesen ist, das Vorhaben die Marktentwicklung (oder solche einzelner Aktien) möglichst gut zu "timen" - also günstige Einstiege abzuwarten und Höchststände zu verkaufen, um idealerweise später erneut günstig einzusteigen.

In der Praxis klappt sowas in der Regel bestenfalls unzuverlässig, meistens einfach schlecht. Dazu kommt der Umstand, dass Gebühren und entstandene Steuern einen guten Teil der Rendite auffressen. In das gleiche Rohr bläst auch die effiziente Markthypothese. Diese besagt vereinfacht ausgedrückt, dass die Märkte sowieso so effizient sind, dass man sie durch seine eigenen Entscheidungen und Market-Timing gar nicht nachhaltig und langfristig schlagen kann. Getreu diesem Motto, ist 2022 also eine sehr gute Zeit, um Geld zu investieren - in einzelne Aktien oder einen ETF, das gesamte Jahr über.

Gibt es 2022 einen Börsencrash?

Schlecht wäre es natürlich, wenn du nun oder im Laufe des nächsten Jahres dein Geld investiert, dann aber kommt es zu einem Crash. Das kann gut sein, ebenso aber kann es auch nicht sein. Wie jedes Jahr wirst du auf viele "Crash-Propheten", manche seriöser als andere, treffen, die dir erzählen, dass sie den nächsten Crash hervorsagen können und dieser schon bald bevorsteht. In den meisten Fällen sind solche Aussagen ziemlich wertlos. Wenn du dir die Aussagen der größten und bekanntesten Crash-Propheten einmal historisch anschaust, wirst du schnell feststellen, dass sie quasi jedes Jahr einen Crash sehen und dieser trotzdem seit nun mehr mehr als 12 Jahren nicht gekommen ist.

Auf einen Crash zu warten ist gleich doppelt unvorteilhaft. Dann stehst du nämlich mit deinem Geld an der Seitenlinie, wie manche dieser selbsternannten Propheten schon seit vielen Jahren, während alle anderen Rendite erwirtschaften und die Inflation simultan noch die Kaufkraft deines Cashs vernichtet. Selbst wenn es zu einem Crash oder einer stärkeren Korrektur kommt, ist nicht einmal gesagt, dass die Kurse so weit zurückgehen, dass sich all das Aussitzen gelohnt hätte. Ein grundlegendes Risiko hat jeder ETF und jede Aktie, wer Geld investieren und Rendite generieren möchte, muss sich dem natürlich bewusst sein. Trotzdem ist Crash-Angst kein guter Ratgeber, insbesondere nicht wenn es um Geldsachen geht.

Was passiert 2022 mit der Inflation?

In aller Munde ist aktuell die Inflation. In den USA kratzt sie an der 7-Prozent-Marke, in Deutschland sieht es kaum besser aus. Dabei gibt es natürlich einige Sondereffekte, hier in Deutschland ist das die Mehrwertsteuersenkung im Vorjahr, die nun nach Wiederanheben auf der ermittelten Inflation lastet. In den USA sind es auch die zurückgenommenen Lockdowns. Trotzdem ist nicht zu bestreiten, dass die Welt aktuell unter starken inflationären Tendenzen leidet.

Die hohe Inflation zwingt viele Anleger Geld zu investieren. Da es bei "sicheren" Anlagen wie in Anleihen, auf dem Sparbuch oder Tagesgeldkonto keine bis nur eine sehr geringe Rendite gibt, verliert jeder nicht investierte Euro viel Kaufkraft. Wichtig ist demnach, das eigene Geld arbeiten zu lassen. Mit einem ETF gelingt dir das breitgestreut und ohne großartigen Verwaltungsaufwand. Selbstverständlich kannst du auch spezifisch auf die Inflation reagieren und dein Depot zum Beispiel um eine Gold- oder Miner-Position ergänzen.

Warum 2022 Geld investieren und was gibt es zu beachten?

- Nur mit einer Investition lässt du dein Kapital für dich arbeiten und hast die Chance es zu vermehren.

- Durch die aktuell hohe Inflation verliert nicht investiertes Kapital konsequent an Kaufkraft.

- Einen Crash kann niemand verlässlich vorhersagen, an der Seitenlinie zu stehen kostet meist mehr Geld/Rendite als investiert zu sein/bleiben.

- Chancen gibt es am Kapitalmarkt immer.

- Bis zum Freibetrag von 801 Euro (1.602 Euro bei Verheirateten; ab nächstem Jahr eventuell 1.000 Euro pro Kopf) sind all deine generierten Erträge steuerfrei.

Aktien oder ETFs?

Das muss keine "Oder-", sondern kann auch eine "Und-Entscheidung" sein. Deine Anlagestrategie bestimmt letztlich, wie du dein Depot aufstellst. Eine gute Basis ist ein ETF freilich immer, denn so sparst du dir nicht nur ausschweifende, hochkomplexe Markt- und Unternehmensanalysen, sondern minimierst auch die Volatilität, da du über den gesamten Kapitalmarkt gestreut investiert bist. Bei einer Investition in Aktien hast du natürlich weitaus mehr Freiheiten und kannst dich auf bestimmte Segmente (Growth oder Value) oder Branchen (Tech, Industrie oder beispielsweise Medizin/Phama) konzentrieren. Ein ETF kann das aber ebenso gut abdecken, schließlich gibt es diese für ganz unterschiedliche Indizes. Wer eine Dividenden- oder stattdessen eine High-Growth-Strategie fahren möchte, sucht sich einfach den passenden, in Deutschland verfügbaren ETF dafür aus um Geld zu investieren.

Die Klassiker-ETFs sind jedes Jahr eine gute Investition

Du möchtest so marktbreit wie nur möglich investieren und damit ganzheitlich am Wirtschaftswachstum und den Kapitalmarktrenditen partizipieren? Dafür reichen zwei ETFs.

Vanguard FTSE All-World UCITS ETF (Dist) (ISIN: IE00B3RBWM25)

Es ist der Klassiker und wohl bekannteste ETF überhaupt, da er weit mehr als 3.000 große und mittelgroße Unternehmen aus aller Welt enthält. Der ETF deckt sowohl Industrie- als auch Schwellenländer ab, schüttet generierte Erträge aus und ist mit einer TER von 0,22 % nicht teuer.

Wenn du dein gesamtes Leben lang nur einen einzigen ETF in dein Depot legen könntest, wäre es wohl dieser. Kein anderer ETF (außer natürlich andere All-Word-ETFs) bildet so gut den Kapitalmarkt in seiner Ganzheit ab.

iShares MSCI World Small Cap UCITS ETF (ISIN: IE00BF4RFH31)

Weil der Vanguard ETF keine Unternehmen mit geringerer Marktkapitalisierung enthält, deckst du diese damit folglich auch nicht ab. Das ist in der Regel nicht schlimm, denn die Kapitalmärkte und Indizes werden sowieso durch die großen Unternehmen bewegt. Tatsächlich fällt ein guter Teil aller Bewegungen des S&P 500 nur auf die FAANG+-Titel, selbst mittelgroße Unternehmen haben mittlerweile nur noch einen geringen Effekt auf solche Indizes. Genau das führt aber auch zu einem aktuell nicht vermeidbaren Klumpenrisiko - zumindest nicht bei so einem marktbreiten ETF.

Eben deshalb könnte es eine gute Ergänzung sein, kleine Titel separat zu erfassen, wie es dir mit diesem ETF gelingt. Hier sind knapp 3.500 Positionen enthalten, diesmal aber nicht aus Schwellen-, sondern nur aus Industrieländern. Das lässt sich der Emittent etwas kosten, die TER von 0,35 % ist nicht unbedingt günstig, aber günstiger geht es in Deutschland eben nicht. Die Alternative von State Street hat sogar eine TER von 0,45 %. Erträge werden in diesem ETF thesauriert, daher ist der ETF ebenfalls eine gute Option, wenn du deinen Freibetrag schon durch andere ETFs oder Dividendenaktien ausschöpfst.

Depot punktuell ergänzen und in Aktien Geld investieren

Ebenfalls kannst du 2022 als Anlass nehmen, dein Depot hier und da um Aktien von einzelnen Unternehmen zu ergänzen. Ob du mit diesem "Stockpicking" wirklich die marktbreite Rendite schlägst, wirst du erst im Nachhinein wissen. Außerdem besteht ein genereller Unterschied, ob du dein Kapital vollständig in einzelne Aktien steckst und auf ETFs verzichtest oder ob das Fundament deines Portfolios marktbreite ETFs bilden und du es nur um das eine oder andere Unternehmen ergänzt.

Die Möglichkeiten sind in jedem Fall fast schon unendlich. Deine Anlagestrategie-Vorsätze für das neue Jahr beeinflussen maßgeblich, worin du dein Geld investieren wirst. Ein Value-Investor wird ganz andere Aktien auswählen als jemand der risikoreiche Growth-Titel sucht. Nachfolgend möchten wir kurz zu ausgewählten Aktien/Unternehmen einige Worte verlieren. Das sind keine pauschalen Anlageempfehlungen, ob so eine Aktie in dein Portfolio und deine Strategie passt, musst du letztlich immer selbst entscheiden.

Wie mit FAANG+-Aktien umgehen?

Titel wie Apple, Amazon, Facebook/META, Microsoft und Google sind absolute Schwergewichte. Einerseits handelt es sich bei allen um kerngesunde Unternehmen, die enorme Gewinne erzielen und deren Marktführerschaft wahrscheinlich auf Jahrzehnte nicht wegzudenken ist, andererseits sind sie aus diesem Grund auch alle mit einer enorm hohen Marktkapitalisierung gesegnet. Wenn du bereits in einem marktbreit gestreuten ETF investiert bist, sind es diese Unternehmen, die da die Spitzenpositionen einnehmen. Eine separate Einzelinvestition in die Aktien dieser Unternehmen endet daher immer in einem hohen Klumpenrisiko und sollte gut überlegt sein.

Der Bankensektor

Ob Bank of America, Deutsche Bank, Wells Fargo, Citi oder JPMorgan Chase: Wird die Inflation weiter anhalten, dürfte der Bankensektor eine attraktive Option für eine Einzelinvestition in Aktien abgeben. Die Banken zahlen für gewöhnlich eine moderate bis hohe Dividende und generieren dir damit zugleich ein passives Einkommen. In einem Umfeld steigender Zinsen, wozu es bei anhaltender Inflation zwangsläufig kommen wird, ist in der Regel vorteilhaft für Banken. Das gilt in vielen Situationen übrigens auch für global tätige Versicherer, wie beispielsweise die deutsche Allianz.

Digitaler E-Payment-Boom

Die Corona-Pandemie hat viele Prozesse beschleunigt, darunter auch den des kontaktlosen, digitalen Zahlens. 2022 könntest du dein Geld so investieren, dass du für mehrere Jahre, also langfristig, gut mit E-Payment-Dienstleistern aufgestellt bist. Bekannte Titel wie PayPal oder Square (jetzt "Block" genannt) haben zudem in den letzten Monaten stark korrigiert, was manche Anleger als Einstiegsgelegenheit begreifen.

Digitale Zahlungsdienstleister schlagen sich im inflationären Umfeld ebenfalls gut, vor allem wenn sie wie PayPal eine Markthoheit haben und ihre Gebühren relativ freizügig anpassen können.

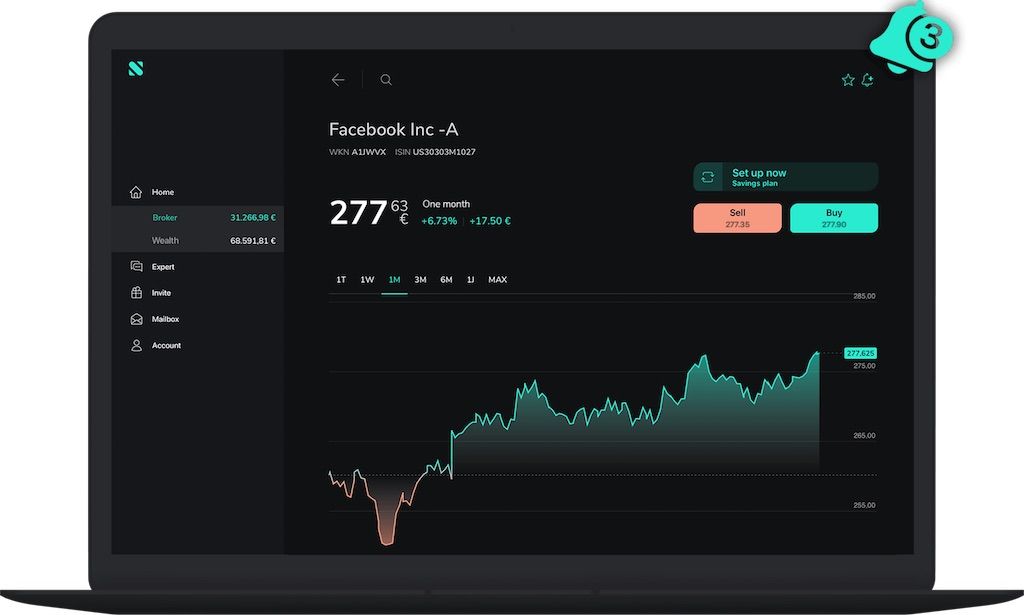

Unser Tipp: Bei Scalable Capital kannst Du rund 2000 ETFs von iShares, Lyxor, Xtrackers, WisdomTree und Amundi von 7:30 bis 23 Uhr für nur 0,99 € handeln und dauerhaft kostenlos besparen. Monatliche Sparraten schon ab 1 €.

Mehr zum Thema:

ETF2022geldanlageaktien etf