MSCI World oder S&P500 ETF: Welche Investition ist langfristig besser?

Du möchtest breit gestreut und passiv investieren? Wie heißt es so schön: "Viele Wege führen nach Rom". Mittlerweile ist der ETF-Markt so vielseitig, dass du zwischen ganz unterschiedlichen Indizes wählen kannst - mit dem MSCI World und S&P500 wählst du zwischen zwei Schwergewichten.

Was ist der MSCI World?

Der [MSCI World](https://etf.capital/etf-vergleich/MSCI-World-Index) ist ein global ausgerichteter Aktienindex, der seinen Namen vom Finanzdienstleister MSCI (Morgan Stanley Capital International) trägt, der ihn konzipiert und berechnet. MSCI selbst legt jedoch keine Fonds auf diesen Index auf. Wenn Sie in den MSCI World investieren möchten, bieten sich Exchange Traded Funds (ETFs) an. Ein in Deutschland beliebter und etablierter ETF ist beispielsweise der [iShares Core MSCI World UCITS ETF (Acc)](https://etf.capital/etf/IE00B4L5Y983). Dieser ETF reinvestiert die Erträge automatisch, weist eine Gesamtkostenquote (TER) von derzeit etwa 0,20 % pro Jahr auf und ist gemessen am verwalteten Vermögen einer der größten und liquidesten ETFs auf diesen Index.

Der Index – und somit auch die ETFs, die ihn nachbilden – umfasst Aktien von großen und mittelgroßen Unternehmen aus 23 Industrieländern. In der Praxis führt dies zu einer Bündelung von etwa 1.500 Einzelwerten (die genaue Zahl schwankt leicht). Der genannte iShares ETF bildet den Index physisch ab. Das bedeutet, der ETF-Anbieter (Emittent) kauft die im Index enthaltenen Aktien tatsächlich entsprechend ihrer Gewichtung. Diese Gewichtung wird regelmäßig angepasst (Rebalancing), um Veränderungen im MSCI World Index widerzuspiegeln und die Indexzusammensetzung korrekt nachzubilden.

Ein wichtiger Punkt, den Sie berücksichtigen sollten: Der MSCI World Index hat eine sehr hohe Gewichtung von US-amerikanischen Aktien. Aktuell machen diese über 70 % des Indexwertes aus. Mit weitem Abstand folgen Unternehmen aus Japan (rund 6 %) und Großbritannien (rund 4 %). Diese starke Konzentration auf den US-Markt ist ein häufiger Diskussionspunkt bei der Bewertung des Index.

Was ist der S&P 500?

Der S&P 500 Index erhält seinen Namen vom Finanzdienstleister Standard & Poor's (heute S&P Global). Er gilt als einer der meistbeachteten Aktienindizes weltweit. Die Gründe hierfür sind vielfältig:

- Er spiegelt die Entwicklung der 500 größten börsennotierten Unternehmen der USA wider und gilt daher als wichtiger Indikator für die Gesundheit der US-Wirtschaft am Kapitalmarkt.

- Die USA stellen den größten, liquidesten und einflussreichsten Kapitalmarkt der Welt dar.

- Da er deutlich mehr Unternehmen umfasst als der Dow Jones Industrial Average (30 Werte) und keine Branchenspezialisierung wie der NASDAQ Composite aufweist, bietet er ein breiteres Bild des US-Aktienmarktes.

Ein Blick auf die tägliche Entwicklung des S&P 500 gibt Anlegern weltweit einen schnellen Überblick über die allgemeine Marktstimmung und die Performance des US-Marktes.

Ein interessantes Detail: Der [S&P 500](https://etf.capital/etf-vergleich/S&P-500-Index) ist in seiner Hauptvariante ein Kursindex. Das bedeutet, dass Dividendenzahlungen der enthaltenen Unternehmen nicht in die Indexberechnung einfließen. Dies steht im Gegensatz zu Performance-Indizes wie dem deutschen DAX, bei dem Dividenden rechnerisch reinvestiert werden. Aus diesem Grund wird der DAX manchmal kritisch als "Mogel-DAX" bezeichnet, da seine Entwicklung durch die Einrechnung von Dividenden tendenziell positiver dargestellt wird als die reine Kursentwicklung der Aktien.

Im S&P 500 sind Unternehmen gelistet, die an den großen US-Börsen wie der New York Stock Exchange (NYSE), NYSE Amex oder der NASDAQ gehandelt werden. Dies deckt das relevante Spektrum großer US-Aktiengesellschaften ab. Eine kostengünstige Möglichkeit, in diesen Index zu investieren, bietet beispielsweise der ETF "[iShares Core S&P 500 UCITS ETF](https://etf.capital/etf/IE00B5BMR087)", der aktuell eine sehr niedrige TER von nur etwa 0,07 % pro Jahr aufweist.

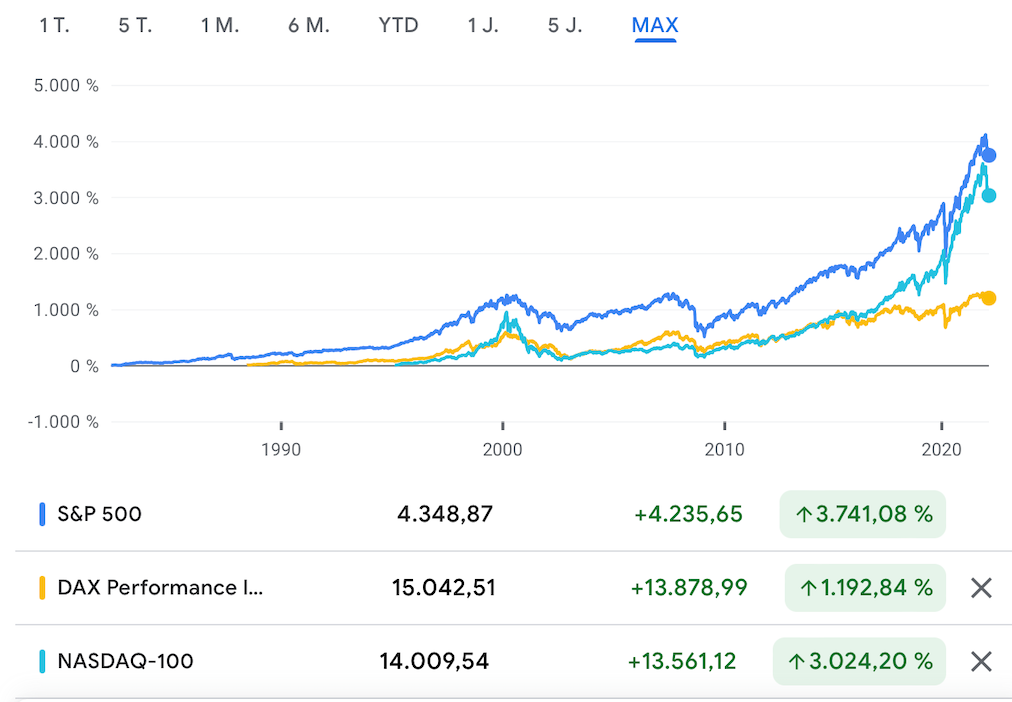

Historische Entwicklung: Vergleich zwischen MSCI World und S&P 500

Zunächst ein wichtiger Hinweis: Vergangene Wertentwicklungen sind kein verlässlicher Indikator für zukünftige Ergebnisse. Die Betrachtung historischer Renditen kann zwar Einblicke geben, aber keine Garantien für die Zukunft bieten. Eine starke Performance in der Vergangenheit könnte sogar auf eine hohe Bewertung hindeuten und möglicherweise zu unterdurchschnittlichen Renditen in der Zukunft führen, falls andere Märkte aufholen. Langfristiges Investieren, beispielsweise über einen ETF Sparplan, erfordert Geduld und das Verständnis, dass Märkte schwanken.

Für einen direkten Vergleich betrachten wir die Wertentwicklung der beiden zuvor genannten iShares-ETFs, da diese in Deutschland weit verbreitet sind und eine lange Historie aufweisen. Beachten Sie, dass die folgenden Zahlen Momentaufnahmen sind und sich ständig ändern. Sie dienen zur Illustration der historischen Tendenzen (Stand ca. Anfang 2024):

Beim MSCI World ETF (IE00B4L5Y983) sah die Rendite in der Vergangenheit (vor Kosten und Steuern) ungefähr so aus:

- 3 Jahre: ca. 40 %

- 5 Jahre: ca. 65 %

- 10 Jahre: ca. 180 %

Im 10-Jahres-Mittel entspricht dies einer annualisierten Rendite von etwa 10,8 % p.a.

Beim S&P 500 ETF (IE00B5BMR087) sah es im gleichen Zeitraum ungefähr so aus:

- 3 Jahre: ca. 45 %

- 5 Jahre: ca. 75 %

- 10 Jahre: ca. 230 %

Im 10-Jahres-Mittel ergibt das eine annualisierte Rendite von etwa 12,7 % p.a.

Wie diese Zahlen verdeutlichen, hat der S&P 500 in der betrachteten Dekade eine höhere Rendite erzielt als der MSCI World. Beide Indizes zeigten jedoch eine sehr positive Entwicklung, die deutlich über den langfristigen historischen Durchschnittsrenditen von globalen Aktienmärkten (oft um 7-9 % p.a. angesetzt) lag.

Der Hauptgrund für die Outperformance des S&P 500 liegt in der außergewöhnlich starken Entwicklung des US-Aktienmarktes in diesem Zeitraum, angetrieben unter anderem durch das Wachstum von Technologieunternehmen und unterstützende geldpolitische Maßnahmen. Da der MSCI World bereits einen hohen US-Anteil hat, profitierte er ebenfalls stark, konnte aber die reine US-Performance nicht ganz erreichen, da andere enthaltene Märkte (wie Europa oder Japan) im Vergleich unterdurchschnittlich abschnitten.

Rein auf die historische Rendite der letzten zehn Jahre bezogen, geht der S&P 500 also als Sieger aus diesem Vergleich hervor. Es ist jedoch entscheidend zu betonen, dass dies keine Aussage über die zukünftige Entwicklung zulässt.

Diversifikation: Welche Variante ist stärker diversifiziert?

Diese Frage ist eindeutig zu beantworten: Der MSCI World ist deutlich breiter diversifiziert. Er enthält nicht nur etwa dreimal so viele Aktienpositionen wie der S&P 500 (ca. 1.500 vs. 500), sondern streut das Investment auch über die Aktienmärkte von 23 verschiedenen Industrieländern, während der S&P 500 ausschließlich US-Unternehmen umfasst.

Aus Sicht der Diversifikation über Länder und eine größere Anzahl von Unternehmen bietet der MSCI World somit eine höhere Risikostreuung. Dies kann dazu beitragen, das Risiko einzelner Länder oder Unternehmen zu reduzieren.

Überschneidungen bei den Top-Positionen

Trotz der unterschiedlichen Anzahl an Werten gibt es erhebliche Überschneidungen, insbesondere bei den größten Positionen. Dies ist nicht überraschend, da die USA den größten Kapitalmarkt stellen und Heimat vieler der weltweit wertvollsten Unternehmen sind.

Ein Blick auf die Top-10-Positionen in beiden Indizes (und den entsprechenden ETFs) zeigt dies deutlich: Sie sind oft nahezu identisch. Kleinere Abweichungen können durch unterschiedliche Zeitpunkte der Indexanpassungen (Rebalancing) entstehen.

Aktien & ETFs günstig traden bei Scalable CapitalZu den Top-Positionen gehören typischerweise Technologiegiganten wie Apple, Microsoft, Amazon, Alphabet (Google), Nvidia und Meta (Facebook), aber auch andere Schwergewichte wie Berkshire Hathaway oder JPMorgan Chase. All dies sind US-Unternehmen. Im S&P 500 haben diese Unternehmen naturgemäß eine höhere Gewichtung, da der Index nur 500 Werte umfasst. Beispielsweise kann Apple im S&P 500 eine Gewichtung von rund 7 % haben, während es im breiter gestreuten MSCI World vielleicht nur etwa 5 % sind (die genauen Zahlen ändern sich laufend).

Die größten und bekanntesten Unternehmen finden Sie also in beiden Indizes. Der MSCI World enthält darüber hinaus aber noch rund 1.000 weitere Unternehmen aus den USA und den anderen 22 Industrieländern, die im S&P 500 nicht vertreten sind.

Ist der S&P 500 doch ein Weltindex?

Diese Frage wird manchmal diskutiert. Argumentiert wird, dass viele der großen US-Unternehmen im S&P 500 global tätig sind und einen erheblichen Teil ihrer Umsätze und Gewinne außerhalb der USA erwirtschaften. Technologiekonzerne wie Apple oder Google, aber auch Konsumgüterhersteller wie Coca-Cola oder McDonald's sind Paradebeispiele für global agierende Konzerne mit US-Hauptsitz.

Ich hatte das ja Neujahr schon zur Diskussion gestellt: Sind die Schwergewichte im S&P 500 bzw. MSCI World (nicht nur Tech, auch Pharma oder Consumer) wirklich „US-Unternehmen“? Oder nicht eher Weltfirmen mit Gründungshistorie, Domizil und starker Markt-Basis in den USA? https://t.co/DObkt4fvTZ

— Christian W. Röhl (@CWRoehl) January 13, 2022

Zudem repräsentieren US-Unternehmen einen sehr großen Anteil an der globalen Marktkapitalisierung. Wenn man bedenkt, dass der MSCI World Index nur Industrieländer und keine Schwellenländer (Emerging Markets) enthält, erscheint die hohe US-Gewichtung (aktuell über 70 %) im MSCI World weniger überraschend, auch wenn sie oft als Klumpenrisiko kritisiert wird. Wer eine globale Abdeckung anstrebt, die näher an der globalen Wirtschaftsleistung (BIP) liegt, kombiniert oft einen MSCI World ETF mit einem ETF auf Schwellenländer (z.B. MSCI Emerging Markets). Die Wahl der richtigen Indexkombination ist Teil der persönlichen ETF-Auswahl.

Dennoch bleibt festzuhalten: Wer den MSCI World kauft, investiert derzeit den Großteil seines Geldes – über zwei Drittel – in den US-Aktienmarkt. Wer den S&P 500 kauft, investiert zu 100 % in den US-Markt, profitiert aber indirekt von der globalen Geschäftstätigkeit dieser Unternehmen.

Volatilität: Wo sind die Schwankungen größer?

Generell gilt, dass ein breiter diversifizierter Index wie der MSCI World, der Investments über 23 Länder streut, tendenziell weniger schwankungsanfällig (volatil) ist als ein Index, der sich auf ein einziges Land konzentriert, selbst wenn es sich um den großen US-Markt handelt. Die historische Betrachtung bestätigt dies:

- Während des Platzens der Dotcom-Blase um die Jahrtausendwende erlitt der S&P 500 einen maximalen Verlust (Drawdown) von seinem damaligen Höchststand von etwa 50 %. Der MSCI World verlor im gleichen Zeitraum "nur" etwa 30 %.

- In der globalen Finanzkrise 2007/2008 fiel der S&P 500 von seinem Hoch um mehr als 50 % (zeitweise über 60 % je nach Messpunkt), während der Drawdown des MSCI World bei etwa 35-40 % lag.

Der S&P 500 weist also historisch eine höhere Volatilität auf. Das bedeutet stärkere Schwankungen nach oben und unten. In guten Börsenphasen, wie über weite Strecken seit 2009, führt dies oft zu höheren Renditen, wie die Vergleichszahlen zeigen. In schlechten Börsenphasen oder Krisen sind die Verluste beim S&P 500 jedoch tendenziell auch stärker als beim breiter gestreuten MSCI World. Die Diversifikation über verschiedene Länder im MSCI World kann hier dämpfend wirken, da nicht alle Märkte gleichzeitig und gleich stark fallen (oder steigen).

Kosten: Was ist günstiger?

Die Kosten von ETFs sind ein wichtiger Faktor für den langfristigen Anlageerfolg. Vergleichen wir erneut die beiden beispielhaften iShares ETFs:

- Der iShares Core S&P 500 UCITS ETF (IE00B5BMR087) hat eine sehr niedrige Gesamtkostenquote (TER) von aktuell ca. 0,07 % pro Jahr.

- Der iShares Core MSCI World UCITS ETF (IE00B4L5Y983) hat eine TER von aktuell ca. 0,20 % pro Jahr.

ETFs auf den S&P 500 sind also in der Regel deutlich günstiger als ETFs auf den MSCI World. Dies liegt unter anderem daran, dass die Abbildung eines Einzelländerindex mit sehr liquiden Werten oft einfacher und kostengünstiger ist als die Abbildung eines globalen Index mit Werten aus 23 Ländern und verschiedenen Währungen.

Neben der TER ist auch die sogenannte Tracking Differenz (TD) relevant. Sie misst die tatsächliche Abweichung der ETF-Performance von der Indexperformance und berücksichtigt neben der TER auch andere Faktoren wie Transaktionskosten oder Erträge aus Wertpapierleihe. Ein Verständnis der verschiedenen ETF-Kosten ist für Anleger entscheidend. Historisch gesehen war die TD bei beiden ETFs oft nahe an der TER oder sogar leicht besser, dies kann aber schwanken. Bei sehr großen und liquiden ETFs wie diesen spielt die Handelbarkeit (Liquidität) für Privatanleger meist eine untergeordnete Rolle, beide sind sehr gut handelbar.

Rein auf die ausgewiesenen Kosten (TER) bezogen, ist der S&P 500 ETF die günstigere Variante.

Was ist nun besser? MSCI World oder S&P 500?

Eine pauschale Antwort auf die Frage, welcher Index oder ETF "besser" ist, gibt es nicht. Die Entscheidung hängt stark von Ihren individuellen Anlagezielen, Ihrer Risikobereitschaft und Ihrer Markterwartung ab.

Hier eine Zusammenfassung der wichtigsten Punkte zum Abwägen:

- Diversifikation: Der MSCI World bietet eine deutlich breitere Streuung über Länder und Unternehmen. Wenn maximale Diversifikation Ihr Hauptziel ist, ist der MSCI World die naheliegende Wahl.

- Volatilität und Risiko: Der MSCI World ist historisch weniger schwankungsanfällig als der S&P 500. Wenn Sie Wert auf eine potenziell ruhigere Wertentwicklung legen und größere Rückschläge (Drawdowns) vermeiden möchten, könnte der MSCI World besser passen. Der S&P 500 birgt ein höheres Einzelländerrisiko (USA).

- Renditepotenzial: Der S&P 500 hat in der Vergangenheit, insbesondere im letzten Jahrzehnt, höhere Renditen erzielt. Wenn Sie bereit sind, für die Chance auf potenziell höhere Renditen auch höhere Schwankungen und das US-Länderrisiko in Kauf zu nehmen, könnte der S&P 500 attraktiver sein. Ob diese Outperformance anhält, ist jedoch ungewiss. Künftige Entwicklungen könnten auch andere Märkte begünstigen.

- Kosten: ETFs auf den S&P 500 sind in der Regel signifikant günstiger als ETFs auf den MSCI World. Langfristig können sich diese Kostenunterschiede spürbar auf die Nettorendite auswirken.

- US-Gewichtung: Beide Indizes haben einen sehr hohen US-Anteil, der S&P 500 naturgemäß 100 %, der MSCI World aktuell über 70 %. Wenn Sie diese hohe Konzentration auf den US-Markt kritisch sehen, ist der MSCI World zwar breiter, löst das "Problem" aber nur bedingt. Eine Ergänzung um Schwellenländer oder eine gezielte Investition in andere Regionen könnte eine Alternative sein.

Letztendlich müssen Sie entscheiden, welche Kriterien für Sie am wichtigsten sind. Möchten Sie die breitere globale Streuung des MSCI World oder setzen Sie auf die historisch starke, aber konzentriertere und volatilere Performance des US-Marktes über den S&P 500 zu geringeren Kosten?

Wichtig ist auch: Eine Kombination beider ETFs in einem Portfolio führt in der Regel zu einer noch stärkeren Übergewichtung des US-Marktes und ist selten sinnvoll. Wenn Sie bereits stark in den US-Markt investieren möchten, ist ein reiner S&P 500 ETF oft die direktere und kostengünstigere Methode.

Bevor Sie eine Anlageentscheidung treffen, sollten Sie stets aktuelle Informationen zu den ETFs (Kosten, Replikationsmethode, Fondsvolumen) prüfen und überlegen, wie die Anlage in Ihre persönliche Finanzplanung und Risikostrategie passt.

Unser Tipp: Bei Scalable Capital kannst Du rund 2000 ETFs von iShares, Lyxor, Xtrackers, WisdomTree und Amundi von 7:30 bis 23 Uhr für nur 0,99 € handeln und dauerhaft kostenlos besparen. Monatliche Sparraten schon ab 1 €.

Mehr zum Thema:

ETFS&P 500msci world