ETF Gewichtung: Marktkapitalisierung, BIP oder gleichgewichtet?

Du hast dich entschieden den weltweiten Kapitalmarkt breitgestreut mit ETFs abzudecken - soweit, so gut. Aber auch da gibt es Unterschiede: Gewichtest du die einzelnen Regionen nach Marktkapitalisierung, dem Bruttoinlandsprodukt oder doch ebenbürtig? Wir zeigen die Unterschiede auf!

Das Status Quo: Gewichtung entsprechend der Marktkapitalisierung

Breitgestreute ETFs, wie beispielsweise der bekannte Vanguard FTSE All-World UCITS ETF (ISIN: IE00B3RBWM25) kombinieren Titel aus Industrie- und Schwellenländern, weshalb dieser sehr breitgestreute ETF auch rund 3.750 Aktien/Unternehmen enthält. Gewichtet werden sie im Index, den der ETF nutzt, entsprechend ihrer Marktkapitalisierung. Das bedeutet im Klartext: Apple genießt als wertvollstes Unternehmen der Welt eine entsprechend hohe Gewichtung (aktuell: 3,73 %), die USA sind als größter und wichtigster Kapitalmarkt mit insgesamt rund 58,54 % vertreten.

Aus diesem Umstand heraus wachsen auch die Überlegungen bei einzelnen Anlegern, ob dadurch nicht ein effektives Klumpenrisiko entsteht. Zwar bildet so ein Produkt völlig richtig die weltweite Wirtschafts- und Kapitalmarktentwicklung ab, aber dafür gibt es eben verschiedene Methoden - die bekannteste Alternative ist nach BIP, also dem Bruttoinlandsprodukt eines Landes in Relation gesetzt zum weltweiten BIP. Das keinesfalls die "einzig richtige" Gewichtung existiert, zeigen schon Unterschiede zwischen den Index-Anbietern: Während Südkorea im FTSE-Index als Industrieland gilt, wertet es MSCI lediglich als Schwellenland.

Führt eine Gewichtung nach Marktkapitalisierung zu Verzerrungen?

Wie authentisch und getreu der Realität wird die Weltwirtschaft tatsächlich abgebildet, wenn die Ermessensgrundlage hierfür der öffentlich notierte Börsenwert eines Unternehmens ist? Diese Frage liegt der ganzen Problematik zu Grunde, am Beispiel von Deutschland lässt sich das sehr gut verdeutlichen.

Deutschland ist seit jeher ein "aktienscheues" Land, was übrigens keinesfalls nur auf Anleger zutrifft, sondern auch die Art und Weise, wie Unternehmen Kapital einsammeln. In Deutschland ist rund die Hälfte der Wirtschaft marktkapitalisiert. Das bedeutet, etwa 50 % sind öffentlich notiert und nutzen den freien Markt, um da Geld einzusammeln. Der Rest sind vorwiegend kleine und mittelständische Unternehmen, die ihre Finanzierungen ausschließlich über Banken sicherstellen, dafür aber nicht auf den öffentlichen Markt gehen.

Um das besser einzuordnen einige Vergleichswerte:

- Frankreichs Wirtschaft ist zu rund 80 % marktkapitalisiert

- die US-Wirtschaft zu rund 150 % (da viele in den USA ansässige Unternehmen hohe Umsätze im Ausland generieren)

- der europäische Durchschnitt liegt ebenfalls bei etwa 50 %, wird aber vor allem durch die kleineren, wirtschaftsschwachen EU-Länder (beispielsweise Ungarn und Rumänien) heruntergezogen

Zumindest gemessen daran, dass Deutschland weltweit eines der wirtschaftsstärksten Länder und eine echte Industrienation ist, ist der Anteil der marktkapitalisierten Unternehmen also relativ niedrig. Das führt bei nach Marktkapitalisierung gewichteten ETFs wiederum dazu, dass die deutsche Wirtschaft unterrepräsentiert ist. Wir in Deutschland haben also eine weitaus größere Wirtschaftsleistung im globalen Verhältnis, als die aktuell 2,06 % Anteil im Vanguard All-World-ETF vermuten lassen würden. Nur kann man eben in rund die Hälfte unserer Unternehmen gar nicht öffentlich investieren.

Auf der Gegenseite befindet sich die USA: Die profitieren beispielsweise von Renten- und Pensionskassen sowie einer wesentlich ausgeprägteren Anlegerkultur. Nicht nur hat die USA ungemein starke, weltweit tätige Unternehmen, deren Aktienkurse werden auch durch die System-Ausrichtung in den USA kräftig "gepusht" - die Firmen gewinnen also an Marktkapitalisierung. Dadurch erhält die USA einen enorm großen Anteil an allen nach Marktkapitalisierung (MK) gewichteten Fonds.

Vergleich: Wie würde ein All-World-ETF mit BIP- statt MK-Gewichtung aussehen?

Schauen wir uns an dieser Stelle an, wie sich die Allokation in einem weltweit gestreuten ETF verändern würde, wenn sich die Gewichtungsgrundlage ebenso verändert.

Aktuell werden die Kontinente/Länder nach Marktkapitalisierung so gewichtet:

- USA: ~55 %

- Europa: ~21 %

- Asien/Pazifik: ~12 %

- Schwellenländer: ~12 %

Würde man stattdessen nach dem Bruttoinlandsprodukt der jeweiligen Regionen gewichten, gemessen am weltweiten Bruttoinlandsprodukt, würde es so aussehen:

- USA: ~28 %

- Europa: ~23 %

- Asien/Pazifik: ~10 %

- Schwellenländer: ~39 %

Ganz offensichtlich: Das Klumpenrisiko der USA verschwindet, weil deren Wirtschaftsleistung im globalen Verhältnis längst nicht so groß ist, wie es die Marktkapitalisierungen der US-Unternehmen vermuten lassen würden. Im Gegenzug gewinnen die Schwellenländer deutlich hinzu. Das liegt daran, dass in den Schwellenländern zwar durchaus eine hohe Wirtschaftsleistung erzielt wird, schon allein aufgrund der schieren Anzahl von Menschen, die dort leben und arbeiten, die Unternehmen aber am Kapitalmarkt einen deutlichen Risikoabschlag haben.

Während beispielsweise Alibaba oder Tencent aktuell mit einstelligen Forward-KGVs gehandelt werden, wäre das bei einem Apple, Amazon oder Microsoft undenkbar. Auch das ist verständlich, denn in die Bewertungen von Schwellenland-Aktien fließen längst nicht nur die Zahlen des Unternehmens, sondern auch hohe Risikoabschläge ein - erst in den letzten zwei Jahren konnten Anleger praxisnah erleben, wie schnell chinesische Unternehmen aufgrund politischer Verwerfungen aus Depots fliegen - gute Zahlen hin oder her. Unternehmen aus westlichen Industrienationen hingegen gelten als sicher, nicht zuletzt aufgrund der strikten Kapitalmarktvorschriften sowie der politischen Ausrichtung der Länder als Demokratie.

Ein weiteres Beispiel zeigt, wie schnell eine Gewichtung nach Marktkapitalisierung aus Anlegersicht zu massiven Nachteilen führen kann - schauen wir uns dazu Japan im Jahr 1989 und Japan im Jahr 2021 an.

- Japans Gewichtung nach Marktkapitalisierung in 1989: 40 %

- Japans BIP im globalen Verhältnis in 1989: 15 %

So sieht es in 2021 aus:

- nach Marktkapitalisierung: 6 %

- nach BIP: ebenfalls 6 %

Der Grund dafür war die massive Überbewertung, auch bedingt durch die Notenbankpolitik Japans, die von Anfang bis Ende der 80er-Jahre entstanden ist. Im Jahr 1990 crashten die japanischen Kapitalmärkte und konnten sich bis dato nie vollständig erholen.

Wer zum damaligen Zeitpunkt einen weltweiten ETF gewichtet nach Marktkapitalisierung hatte, hatte zwangsläufig also 40 % Japan im Depot, obwohl die eigentliche Wirtschaftsleistung viel kleiner war - und hat den gesamten Ritt nach unten mitgemacht. In der Praxis gab es so einen Fall natürlich nicht, schlicht aufgrund der damals noch fehlenden ETF-Produkte. Aber ein Horrorszenario könnte sein, dass dieses Schicksal auch irgendwann der USA droht.

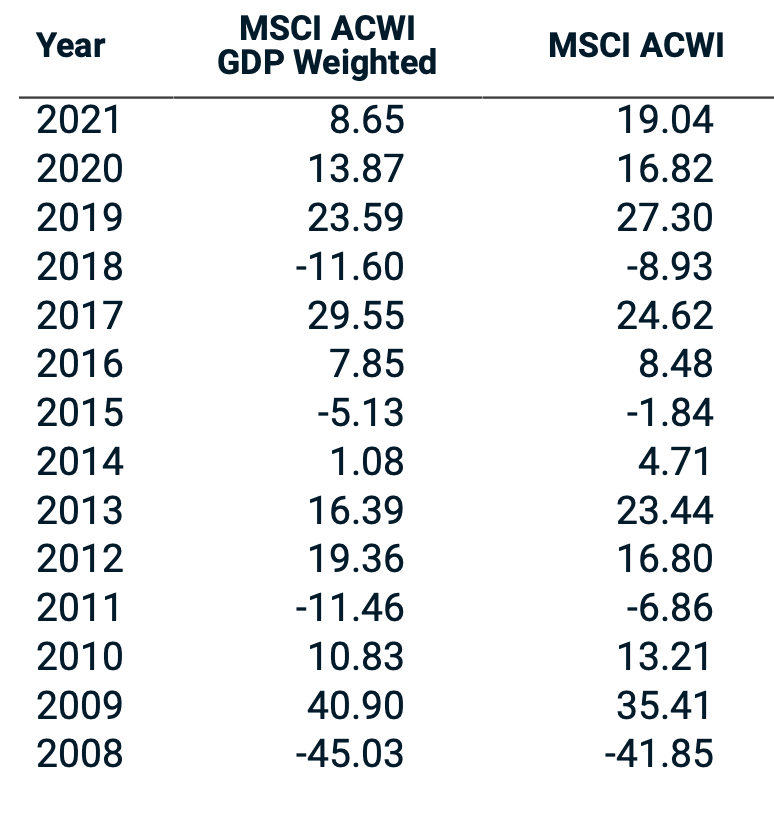

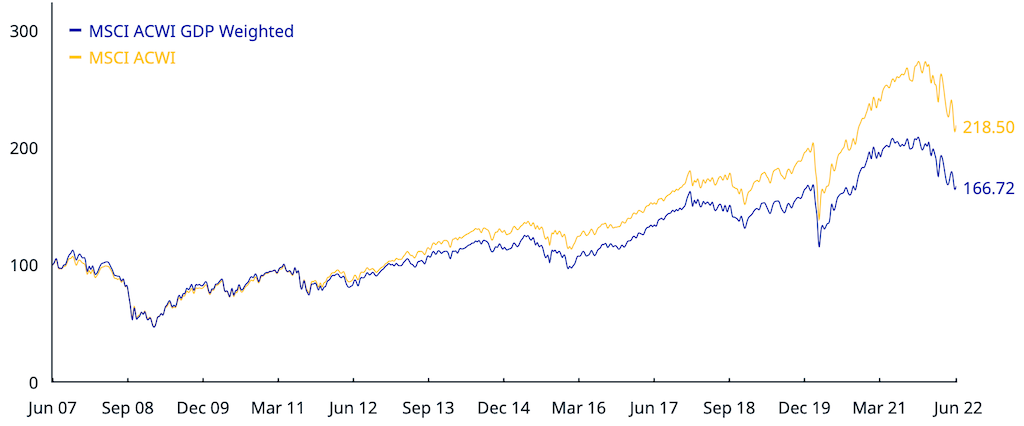

Historische Performance im Vergleich

Wie hätten Anleger in den letzten fünf Jahrzehnten performt, wenn sie die identische Summe einmal in eine breite Streuung nach Marktkapitalisierung und einmal in eine Streuung nach BIP investiert hätten?

- zwischen 1970 und 2021 hätten Anleger mit Gewichtung nach Marktkapitalisierung 5,8 % p.a. generiert

- im identischen Zeitraum mit Gewichtung nach BIP 6,2 % p.a.

- der maximale Drawdown wäre bei BIP-Produkten -58 %, bei Marktkapitalisierungsprodukten -55 % gewesen

Während diesen 51 Jahren hätten Anleger mit einer BIP-Gewichtung also eine jährliche Überrendite von 0,4 % erwirtschaftet, was zusammen mit dem Zinseszinseffekt durchaus einen erheblichen Unterschied ausmacht.

Ab dem Jahr 2000 sieht die Situation, wie MSCI berichtet, anders aus. Da generierte die BIP-Gewichtung 5,03 % p.a., die nach Marktkapitalisierung 5,21 %. Es lässt sich also keinesfalls sagen, dass BIP-Gewichtungen pauschal besser sind. Der Zeitraum ab dem Jahr 2000 klammert aber eben auch den Absturz Japans in 1990 aus.

Möglichkeiten zur Abbildung im Depot

Für eine weltweite Gewichtung nach Marktkapitalisierung musst du nicht lange suchen. Der Platzhirsch Vanguard FTSE All-World UCITS ETF (ISIN: IE00B3RBWM25) erfüllt dafür alle Voraussetzungen.

Bei einer Depot-Gewichtung nach BIP wird es schwieriger, denn dafür gibt es keinen passenden ETF. Du müsstest also mehrere ETFs ins Depot legen, sie nach dem aktuellen BIP gewichten und mindestens einmal im Jahr neu anpassen. Das ist zugleich der große Nachteil dieser Strategie: Es entsteht ein deutlicher Mehraufwand für dich, außerdem zusätzliche Transaktionskosten. Durch das Rebalancing fällt außerdem teilweise die Steuerstundung weg, was wiederum den Zinseszinseffekt reduziert.

Denkbar wäre eine Aufstellung mit folgenden ETFs, die dann entsprechend der oben aufgeführten Auflistung nach BIP gewichtet werden:

Und was ist mit gleichgewichteten (Equal-Weight) ETFs?

Die dritte Option sind gleichgewichtete ETFs, die weder nach BIP noch nach Marktkapitalisierung gewichten. Jedes Unternehmen hält in solch einem ETF einen identisch hohen Anteil, ob es nun Apple oder eine kleine, börsennotierte Firma mit 20 Mitarbeitern ist. Dafür gibt es in Deutschland aber nur ein valides Produkt, den VanEck Sustainable World ETF (ISIN: NL0010408704). Der hat (leider) im Jahr 2022 eine Neuausrichtung erhalten und filtert fortan nach SRI-Kriterien, was die Gleichgewichtung effektiv verfälscht. Deshalb eignet sich der ETF auch keinesfalls als alleiniges Produkt im Depot, bestenfalls als Beimischung, um durch die Gleichgewichtung die Diversifizierung zu steigern - ob das dann tatsächlich eine Überrendite generiert, weiß man natürlich erst im Nachhinein.

Fazit: Für das Gros der Anleger ist die Gewichtung nach Marktkapitalisierung der naheliegende Weg

Der Japan-Crash hat 1990 gezeigt, wie nachteilig eine Gewichtung nach Marktkapitalisierung sein kann, wenn man zu diesem Zeitpunkt den Großteil des Vermögens so investiert hat. Trotzdem ist es für viele Anleger immer noch der beste Weg, denn es gibt keine BIP-gewichteten Produkte und das Depot einzeln mit ETFs aufzubauen, ist hinsichtlich der Transaktionskosten wesentlich teurer, zeitaufwändiger und du büßt einen Teil der Steuerstundung und des Zinseszinseffektes ein. Besser ist, für alle die das Klumpenrisiko USA etwas umschiffen möchten, daher eher eine zusätzliche Beimischung von Faktor-ETFs oder Einzelaktien außerhalb der USA.

Unser Tipp: Bei Scalable Capital kannst Du rund 2000 ETFs von iShares, Lyxor, Xtrackers, WisdomTree und Amundi von 7:30 bis 23 Uhr für nur 0,99 € handeln und dauerhaft kostenlos besparen. Monatliche Sparraten schon ab 1 €.